Банковские экосистемы: плюсы, минусы, перспективы развития

Ушанов А.Е.1

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 321 | Цитирований: 12

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 16, Номер 4 (Апрель 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48447168

Цитирований: 12 по состоянию на 30.01.2024

Аннотация:

В статье рассмотрены содержание и факторы формирования и развития бизнес-экосистем. Проанализированы особенности экосистем банков как бизнес-моделей их деятельности, их отличия от других бизнес-моделей. Приведены обязательные признаки банковских экосистем. Сформулированы плюсы и минусы внедрения банковских экосистем, потенциальные риски и угрозы, которые они несут банкам и пользователям банковских услуг. Выявлены резервы эффективного развития экосистем российских банков

Ключевые слова: банковская экосистема, бизнес-модель, кредитная организация, Банк России, риски и угрозы

JEL-классификация: G20, G21, G29

Введение

По результатам исследования института Брюса Хендерсона BCG («BCG Henderson») [1] было выявлено, что в ежегодных отчетах экосистемы упоминаются в 13 раз чаще, чем 10 лет назад, причем, как правило, речь идет о цифровых экосистемах, опирающихся на digital-инструменты и платформы [1]. А по оценкам McKinsey & Company, в течение следующего десятилетия экосистемы вытеснят с рынка многие традиционные цепочки создания стоимости, и в итоге на долю экосистем будет приходиться оборот в размере $60 трлн и не менее 30% мирового валового продукта [2].

Экосистемы – это новое явление XXI века, поэтому исследование темы весьма актуально, в том числе и с чисто практической точки зрения, так как повышение доступности для клиентов банковских продуктов и услуг обусловливает необходимость и актуальность изучения и оценки новых цифровых инструментов. Показательно, что на Петербургском международном экономическом форуме в 2021 году тема обсуждалась на специальной панельной секции «Цифровое будущее в финансах: борьба экосистем».

В этой связи целями данной статьи являются раскрытие факторов, способствующих появлению экосистем, в том числе банковских, определение признаков, отличающих экосистему как бизнес-модель банков от других бизнес-моделей, обобщение выводов о положительных и отрицательных сторонах формирования банковских экосистем для самих банков и их клиентов, выявление резервов дальнейшего развития банковских экосистем.

Теоретической и методологической основой исследования послужили официальные нормативные документы и научные труды, содержащие понятие экосистем, в том числе банковских, положительные и отрицательные стороны их внедрения в практику, риски и угрозы. По мнению Банка России, экосистема – это построенная на основе данных о клиентах совокупность сервисов, позволяющих пользователям в рамках единого процесса получать широкий спектр продуктов и услуг [3]. Минэкономразвития рассматривает «цифровую экосистему» как клиентоцентричную модель, объединяющую две и более группы продуктов, услуг, информации [4]. В экономической литературе исследуются вопросы сущности и структуры банковской экосистемы, в том числе на примере ведущих российских банков [5, с. 18-21], причины формирования финансовых экосистем и негативные последствия данного процесса для клиентов [6, с. 108-112], направления трансформации традиционного банкинга в финансово-банковские экосистемы [7, с. 58-62], характеристика и эффективность дистанционного банковского обслуживания в условиях цифровизации экономики на основе анализа экосистем банков [8, с. 280-292], проблемы регулирования деятельности экосистем как реакция на их растущее влияние [9, с. 342-345].

Авторская гипотеза состоит в том, что, во-первых, факторы появления банковской экосистемы как новой бизнес-модели обладают специфическими признаками, отличающими ее от классических бизнес-моделей банков, во-вторых, факт наличия сфер функционирования банковской отрасли, в наибольшей степени подверженных рискам и угрозам внедрения экосистем, предполагает принятие соответствующих мер на государственном и локальном уровнях.

Методологическую основу исследования составили общенаучные методы: анализ и синтез, аналогия, наблюдение, сравнение, обобщение научной литературы.

Предыстория

Само определение «экосистема» было заимствовано бизнесом из биологии – термин был введен в 1930-х гг. английским ботаником Артуром Тэнсли для обозначения локализованных сообществ живых организмов, взаимодействующих друг с другом и их конкретной средой обитания – воздухом, водой, минеральной почвой и другими элементами. Эти организмы влияют друг на друга, конкурируют и сотрудничают между собой, делятся ресурсами и создают их, совместно развиваются и неизбежно подвергаются внешнему воздействию, к которому приспосабливаются вместе.

Именно на это уже в 1990-х гг. обратил внимание американский аналитик Джеймс Мур, и, проведя параллель, предложил внедрить в динамичную и быстро развивающуюся коммерческую сферу концепцию, которая рассматривает компанию не в качестве отдельного игрока, а как часть системы, охватывающей разные отрасли. По его мнению, успешный бизнес – это тот, который развивается быстро и эффективно, но при этом он не может существовать в вакууме и должен задействовать всевозможные источники из разных сфер для привлечения капитала, партнеров, поставщиков и покупателей и, как следствие, создавать определенную сеть сотрудничества. Как и в биологии, элементы бизнес-экосистемы совместно эволюционируют в рамках новых инноваций: сотрудничают и конкурируют для поддержания новых продуктов, удовлетворения потребительских потребностей и, в конечном счете, интегрирования нового уровня развития [10].

Хотя термин «экосистема» является достаточно новым, сам принцип объединения на одной площадке различных участников бизнеса используется уже давно - еще в XX веке автомобильные корпорации «Toyota» и «Volkswagen» связывали в большие горизонтальные сети поставщиков и дистрибьютеров. А в 2000-х гг. концепция экосистемного бизнеса была хорошо принята сектором IT-технологий США, который сам создавал предпосылки для ее внедрения и популяризации, а такие компании, как «Apple», «IBM» или «Facebook» до сих пор остаются лидерами в своей области по степени масштабности экосистемы.

Факторы формирования экосистем в экономике и в банках

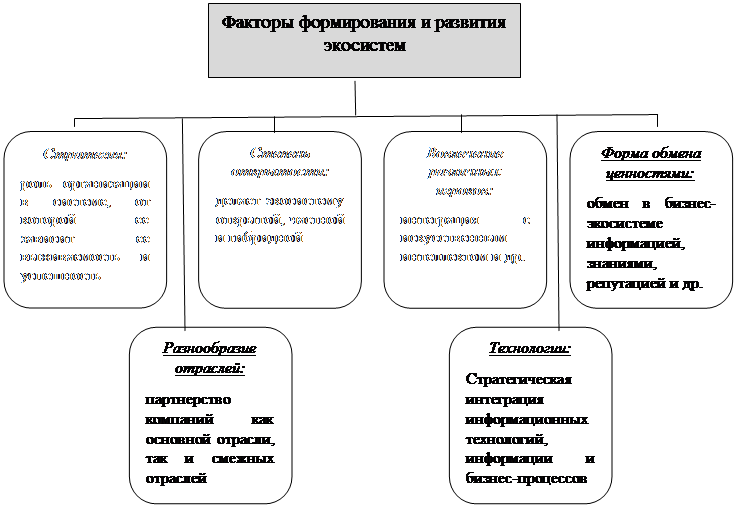

Перечень факторов, оказывающих влияние на формирование и развитие бизнес-экосистемы, представлен на рис. 1.

Рисунок 1. Факторы, оказывающие влияние на формирование и развитие бизнес-экосистемы [3]

Пандемия COVID-19 радикально преобразовала мировую экономику. Возникли платформенные модели и экосистемы, связанные с новыми технологиями, коренным образом изменившие правила функционирования и регулирования бизнеса. И если в развитых странах развитие бизнес-экосистем обычно связывают с высокотехнологическими компаниями (BigTech), то в России их создание началось на базе системообразующих банков, имеющих узнаваемый бренд, объединяющих бизнесы из разных, часто не связанных между собой отраслей и территорий. Крупнейшие банки страны - наиболее подходящий фундамент для создания экосистем, поскольку обладают обширной клиентурой, готовы адаптироваться к современным бизнес-реалиям для достижения максимальной прибыли, владеют подробными сведениями о клиентах.

На указанные процессы повлияло и то, что, согласно исследованиям McKinsey, маржа и чистая рентабельность собственного капитала (ROE) банков продолжают стагнировать [11]. Поэтому естественно, что они стремятся выйти на новые, более прибыльные сегменты финансового рынка, расширяют свои сервисы в направлении развития экосистем.

На протяжении последнего десятилетия банковский сектор активно трансформируется на фоне значительного развития информационных технологий и глобальной цифровизации общества, банки все чаще предлагают не только традиционные услуги, но и дополнительные нефинансовые, как, например, страхование и инвестиции или прочие, необходимые людям в повседневной жизни. В результате подобных изменений возникло новое направление – экосистема как бизнес-модель деятельности коммерческих банков, состоящая из ряда определенных собственных или партнерских платформ и приложений, предлагающих самые разные услуги и сервисы, представляющая из себя по сути сращивание банка, интернет-компании и мобильного оператора в единый холдинг в целях удовлетворения 100%-х потребностей клиентов по системе «одного окна».

Являясь, как показывают различные исследования, одним из мировых трендов, банковская экосистема в классическом понимании - это способ ведения интегрированного бизнеса, основанный на одной или нескольких цифровых платформах с различными сервисами, объединяющий клиентов и поставщиков услуг в целях удовлетворения их финансовых и нефинансовых потребностей. При этом основными факторами, способствующими появлению банковских экосистем, является внедрение новых цифровых технологий и рост конкуренции в банковском бизнесе, а основными компонентами - единая цифровая платформа, клиентоориентированность бизнеса и формы партнерства [12].

Стремление кредитных организаций снизить трансакционные издержки и повысить скорость обслуживания, изменение клиентского опыта, основанного на желании «бесшовного» взаимодействия с финансовыми институтами во всех направлениях обслуживания, способствовали обновлению бизнес-моделей банков и смене элементов цепочки создания финансовых услуг и их стоимости.

Новая бизнес-модель

Традиционные бизнес-модели, основанные на создании универсальных банковских продуктов, были отодвинуты на 2-й план более современными моделями, базирующимися на потребительских потребностях. Импульсом для такой трансформации классических банков послужила, в частности, возросшая за последние годы конкуренция со стороны небанковских организаций, предоставляющих финансовые услуги. Традиционный банкинг отреагировал на это развитием новых форм партнерского сотрудничества с небанковскими поставщиками услуг (как, например, маркетплейсы, агрегаторы, суперприложения, экосистемы и т.д.), рассматривая его в качестве стратегического ориентира для достижения устойчивого уровня конкуренции на финансовом рынке и повышения прибыли.

Несмотря на то, что цифровые экосистемы - это относительно новое направление в развитии российских банков, они уже доказывают свою эффективность – благодаря правильно выстроенной системе происходит расширение клиентской базы, потребности клиентов удовлетворяются с бóльшим успехом. В значительной мере эти результаты «обязаны» наличию ряда признаков, отличающих их от других моделей управления в бизнесе:

– модульность (в экосистеме предложения функционируют как одно целое: как правило, клиент сам выбирает опции и их комбинации);

– персонализация (участники экосистемы подстраиваются под нее, а результаты их работы взаимосовместимы друг с другом – в отличие от модели открытого рынка);

– принцип многосторонних отношений (модель экосистемного бизнеса включает взаимоотношения, которые нельзя поделить на многочисленные двусторонние взаимодействия);

– координация (механизм координации заключается во внедрении общих стандартов, правил и процессов).

В российской практике экосистемы банков можно разделить на специализированные и универсальные. Вариант специализированной экосистемы реализуется в таких банках, как Юникредитбанк (монолайнер, специализирующийся на одном сегменте рынка — автокредитовании, сотрудничающий с крупнейшими автодилерами и страховыми организациями) и Росбанк (выстраивает ипотечную экосистему для всех стадий покупки жилья; покупателям, помимо выдачи ссуды на приобретение квартиры или дома, предоставляют легкий доступ к услугам нотариусов, риэлторов, страховых агентов).

Модель универсальной экосистемы выбрали Тинькофф банк (она включает такие разделы, как банковские продукты, страхование, инвестиции, мобильная связь, собственный маркетплейс. Отдельно представлена платформа для бизнеса, где клиент имеет возможность зарегистрировать ООО или ИП, открыть счет, заказать эквайринг, бухгалтерское обслуживание) и Сбербанк (сервисы включают пять направлений: финансы; бизнес; шоппинг; досуг; здоровье. Экосистема управляется с помощью единого мобильного приложения, в котором все разделы интегрированы между собой).

Исследователи выделяют ряд обязательных признаков, соблюдение которых в комплексе, во-первых, обеспечивает популярность теории необходимых изменений банковской сферы именно в данном направлении, а во-вторых, подчеркивает специфику экосистемы как перспективной бизнес-модели банковской деятельности. Обобщая результаты исследований, можно выделить следующие признаки (рис. 2).

![]()

Рисунок 2. Обязательные признаки банковских экосистем

Источник: составлено автором

Плюсы и минусы банковских экосистем

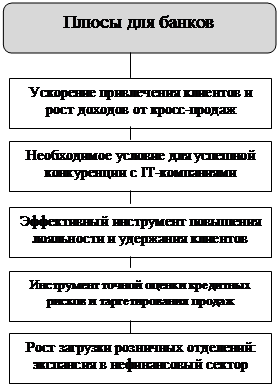

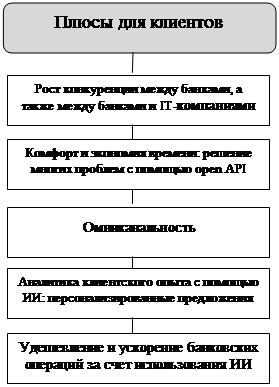

Как любое экономическое явление, банковские экосистемы имеют как плюсы, так и минусы, причем как для клиентов, так и для самих кредитных организаций (рис. 3).

Рисунок 3. Плюсы внедрения экосистем для клиентов и банков

Источник: составлено автором

Однако наряду с неоспоримыми преимуществами, банковские экосистемы несут в себе определенные риски и угрозы для кредитных организаций и их клиентов. Выступая на совещании о ситуации в банковском секторе, президент России В. Путин, отметив, что за последние годы банковский сектор стал одним из самых высокотехнологичных в российской экономике, заявил, что «… активное создание банками экосистем создаёт не только возможности, но и риски, поэтому нужно предусматривать механизмы, чтобы инвестиции банков в непрофильные для них сектора экономики не ставили под угрозу деньги вкладчиков» [13].

Каковы тенденции и сферы функционирования банковской отрасли, в наибольшей степени подверженные указанным рискам и угрозам?

1. Конкуренция.

По мнению мегарегулятора, «сверхмощные» экосистемы, построенные по закрытому принципу, когда лидеры рынка создают внутри своей системы множество нефинансовых продуктов и собирают огромные объемы данных, могут тормозить развитие финансовой системы в России за счет появления монополии на рынке [14]. Аналогичные опасения высказывают и эксперты; управляющий директор рейтингового агентства НКР С. Волков отмечает: «Создание экосистем требует значительных инвестиций, что создает дополнительную нагрузку на капитал банков — эти средства уже невозможно быстро превратить в деньги, чтобы закрыть отток вкладчиков или избежать их обесценения. Поэтому это доступно только банкам с очень большим запасом капитала, отсюда одна из ключевых угроз банковских экосистем – негативное влияние на уровень конкуренции …» [15].

2. Риск формирования проблемных активов.

Накопление на балансе банка вложений в организации-участники экосистемы и иные расходы, не предполагающие обязательств по возврату ресурсов, отвлекают его капитал, сокращая возможности более эффективного вложения средств.

3. Риск информационной безопасности.

Рост операционных рисков платформенных решений в ситуации, когда кредитная организация фокусируется на финансовых сервисах и является вспомогательным участником экосистемы, архитектором которой выступает материнская технологическая компания.

4. Риск вынужденной поддержки.

Необходимость для банка предоставлять финансовую помощь партнерам при возникновения у них трудностей, дабы избежать рисков для собственного бизнеса.

5. Снижение лояльности и отток клиентов банка.

Финансирование банком клиентских сценариев, которые окажутся невостребованными, как результат неправильно выбранного подхода к определению контрагентов по экосистеме.

6. Риск утечки или несанкционированного использования персональных данных и информации, составляющей банковскую тайну.

7. Социальный риск.

Переход от классического обслуживания к высокотехнологичным банковским продуктам в сельской местности, жители которой в условиях отсутствия Интернета не используют мобильные приложения и современные цифровые технологии, может вызвать определенные трудности и негативное восприятие с их стороны.

8. Внутриплатформенные расчеты.

Переход на расчеты внутри платформ собственными валютами – баллами и бонусами - фактически делает их денежными суррогатами, эмиссию которых не может контролировать ЦБ РФ, что, по мнению аналитиков Ассоциации банков России, несет угрозу для финансовой стабильности страны [16].

Меры поддержки и направления развития

Таким образом, в развитии экосистемных моделей в российских коммерческих банках существуют определенные риски, которые на ближайшее время могут стать ограничивающим фактором на данном пути. Для их минимизации необходимо, во-первых, на государственном уровне ввести определенные меры поддержки и регулирования процесса становления экосистем, во-вторых, самим банкам акцентировать внимание, в первую очередь, на построении сильной и слаженной команды, формировании эффективных партнерских отношений с перспективными IT-компаниями и востребованными пользовательскими сервисами, развивая и поддерживая при этом основные направления деятельности.

В рамках первой задачи Банк России в ближайшие 3-5 лет намерен ввести меры по контролю банковских рисков, возникающих при чрезмерном вовлечении кредитных организаций в деятельность нефинансового сектора, в частности, ограничить объем иммобилизованных активов, используемых для этих целей (в размере 30% от совокупного капитала), а также учитывать их с повышающим коэффициентом, вычитая итоговые цифры из собственного капитала банка перед проверкой на достаточность капитала. Такие дополнительные риски связаны с тем, что для активов, используемых для развития экосистем, нет ликвидного рынка, а в случае убыточности направления или срочной потребности в средствах эти активы окажутся сложно реализуемыми.

Представляется, что в целях дальнейшего эффективного развития экосистем российских банков следует предпринять, в частности, следующие шаги:

- внести изменения в действующее законодательство в части урегулирования деятельности кредитных организаций в сфере внедрения экосистемных подходов и контроля за ним, а также в области информационных технологий и защиты персональных данных: в частности, внести поправки в соответствующие законы для урегулирования использования единой учетной записи, в которой хранится информация о пользователе различных сервисов, когда в случае «взлома» одного из них у мошенника будет возможность получить доступ и к остальным, в том числе к персональным банковским данным;

- крупным банкам более детально проработать вопрос по аренде и приобретению жилья, когда они по-существу стали бы официальным посредником между участниками сделок, исключая такое звено в этой цепочке, как риэлторы (при этом обеспечиваются контроль за своевременным исполнением платежей и выполнением своих обязательств участниками договоров, помощь с оплатой налогов для собственников жилья, сопровождение документарного оформления, упрощенное предоставление аккредитива и т.д.);

- приобрести уже существующие платформы для знакомств или создание собственных, что способствовало бы минимизации рисков, вызванных спецификой данной области, повышению качества предоставляемых такими сервисами услуг и увеличению числа лояльных пользователей. В частности, имея большой объем достоверных персональных данных, банк мог бы в автоматизированном режиме проверять клиентов на соответствие предоставленных данных и предлагать возможные варианты знакомств по определенному ряду признаков: возраст, семейное положение, место работы или сфера деятельности.

Заключение

Таким образом, внедрение в практику коммерческих банков такой перспективной бизнес-модели деятельности, как экосистема, наряду с неоспоримыми преимуществами и достоинствами, содержит в себе определенные риски и угрозы как для самих кредитных организаций, так и для клиентов – физических и юридических лиц. В целях минимизации рисков необходимо, во-первых, на государственном уровне вводить определенные меры поддержки и регулирования процесса становления экосистем, во-вторых, самим банкам, в целях получения дополнительной прибыли, расширения клиентской базы и повышения уровня лояльности акцентировать внимание, в первую очередь, на формировании эффективных партнерских отношений с перспективными IT-компаниями и востребованными пользовательскими сервисами, построении сильной и слаженной команды, развитии и поддержании основных направлений деятельности.

[1] В январе 2018 г. Институт BCG Henderson Institute был признан третьим Лучшим некоммерческим глобальным аналитическим центром

Источники:

2. McKinsey: на долю экосистем придётся 30% мирового валового продукта». [Электронный ресурс]. URL: https://forbes.kz/process/expertise/mckinsey_na_dolyu_ekosistem_pridetsya_30_mirovogo_valovogo_produkta (дата обращения: 24.03.2022).

3. Регулирование рисков участия банков в экосистемах и вложений в иммобилизованные активы. Доклад для общественных консультаций. Банк России. Москва. Июнь 2021 г. [Электронный ресурс]. URL: http://www.cbr.ru/Content/Document/File/123688/Consultation_Paper_23062021.pdf (дата обращения: 24.03.2022).

4. Концепция общего регулирования деятельности групп компаний, развивающих различные цифровые сервисы на базе единой «экосистемы». [Электронный ресурс]. URL: https://www.economy.gov.ru/material/file/cb29a7d08290120645a871be41599850/koncepciya-21052021.pdf (дата обращения: 23.03.2022).

5. Котова А.В., Ксенофонтова О.Л. Экосистема как цифровая модель развития банка // Сборник научных трудов вузов России \"Проблемы экономики, финансов и управления производством\". – 2021. – № 49. – c. 18-21.

6. Савельева Э. С. Негативные последствия развития финансовых экосистем для клиентов // Молодой ученый. – 2020. – № 46 (336). – c. 108-112.

7. Косарев В.Е., Иараджули Г.М. Экосистема как новая модель развития банка // Финансовые рынки и банки. – 2020. – № 1. – c. 58-62.

8. Никонец О.Е., Попова К.А. Дистанционное банковское обслуживание как элемент экосистемы современного банка // Вестник Волжского университета им. В.Н. Татищева. – 2020. – № 1. – c. 280-292.

9. Юсупова О.А., Маркина И.В. О регулировании деятельности банков в форме экосистем // Актуальные научные исследования в современном мире. – 2021. – № 10-13 (78). – c. 342-345.

10. 8 Dimensions of Business Ecosystems. Исследовательская и консалтинговая компания «Gartner». [Электронный ресурс]. URL: https://www.gartner.com/smarterwithgartner/8-dimensions-of-business-ecosystems. 2021 (дата обращения: 25.03.2022).

11. Kelly E. Introduction – Business ecosystems come of age. / Part of Business Trends series. - London: Deloitte univ. Press, 2016. – 3-15 p.

12. Нурмухаметов Р. К., Воскресенская Л. Н., Мясникова Е. Б. Банковские экосистемы в России: сущность, виды, регулирование // Финансовые рынки и банки. – 2021. – № 8. – c. 33-38.

13. Путин оценил ситуацию с созданием банками экосистем. [Электронный ресурс]. URL: https://ria.ru/20210201/bank-1595516478.html/ (дата обращения: 20.03.2022).

14. Набиуллина заявила о риске «мощных» экосистем на фоне продажи Сбербанка. [Электронный ресурс]. URL: https://www.rbc.ru/finances/13/02/2020/5e4532f99a7947425951b1ab/ (дата обращения: 23.03.2022).

15. Названы негативные последствия создания крупными банками экосистем. [Электронный ресурс]. URL: https:// INVESTFUNDS.RU/NEWS/73803/ (дата обращения: 18.03.2022).

16. Банки увидели в экосистемах угрозу финансовой стабильности. [Электронный ресурс]. URL: https://pravo.ru/news/233379. 20.07.2021/ (дата обращения: 18.03.2022).

Страница обновлена: 12.01.2026 в 17:02:07

Download PDF | Downloads: 321 | Citations: 12

Banking ecosystems: pros, cons, development prospects

Ushanov A.E.Journal paper

Creative Economy

Volume 16, Number 4 (April 2022)

Abstract:

The article discusses the content and development factors of business ecosystems. The features of the banks ecosystems as business models of their activities, their differences from other business models are analyzed. Mandatory signs of banking ecosystems are given. The pros and cons of introducing banking ecosystems, potential risks and threats that they pose to banks and users of banking services are formulated. Reserves of effective development of Russian banks' ecosystems are revealed.

Keywords: banking ecosystem, business model, credit institution, Bank of Russia, risks and threats

JEL-classification: G20, G21, G29

References:

Do You Need a Business Ecosystem? Institute of Analytics "BCG Henderson Institute". Retrieved March 25, 2022, from https://www.bcg.com/en-us/publications/2019/do-you-need-business-ecosystem

Kelly E. (2016). Introduction – Business ecosystems come of age

Kosarev V.E., Iaradzhuli G.M. (2020). Ekosistema kak novaya model razvitiya banka [Ecosystem as a new banking model]. Finansovye rynki i banki. (1). 58-62. (in Russian).

Kotova A.V., Ksenofontova O.L. (2021). Ekosistema kak tsifrovaya model razvitiya banka [Ecosystem as a digital model of bank development]. Sbornik nauchnyh trudov vuzov Rossii \"Problemy ekonomiki, finansov i upravleniya proizvodstvom\". (49). 18-21. (in Russian).

Nikonets O.E., Popova K.A. (2020). Distantsionnoe bankovskoe obsluzhivanie kak element ekosistemy sovremennogo banka [Remote banking as an element of the modern bank ecosystem]. Ulletin of the Volzhsky University named after. V.N.. Tatishcheva. (1). 280-292. (in Russian).

Nurmukhametov R. K., Voskresenskaya L. N., Myasnikova E. B. (2021). Bankovskie ekosistemy v Rossii: sushchnost, vidy, regulirovanie [Banking ecosystems in Russia: essence, types, regulation]. Finansovye rynki i banki. (8). 33-38. (in Russian).

Saveleva E. S. (2020). Negativnye posledstviya razvitiya finansovyh ekosistem dlya klientov [Negative consequences of the development of financial ecosystems for clients]. The young scientist. (46 (336)). 108-112. (in Russian).

Yusupova O.A., Markina I.V. (2021). O regulirovanii deyatelnosti bankov v forme ekosistem [On the regulation of banks' activities in the form of ecosystems]. Aktualnye nauchnye issledovaniya v sovremennom mire. (10-13 (78)). 342-345. (in Russian).