Тенденции развития системы налогообложения субъектов малого предпринимательства сельскохозяйственной отрасли

Клейменова Ю.А.1![]() , Тищенко Е.С.1, Костышина Е.Я.2

, Тищенко Е.С.1, Костышина Е.Я.2

1 Кубанский государственный технологический университет, Россия, Краснодар

2 Академия маркетинга и социально-информационных технологий, Россия, Краснодар

Скачать PDF | Загрузок: 36 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 1 (Январь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48019672

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

В современных условиях возникает необходимость в создании максимально благоприятных условий хозяйственной деятельности субъектов малого предпринимательства сельскохозяйственной отрасли, для которых вопрос выбора системы налогообложения является одним из ключевых и решающих.

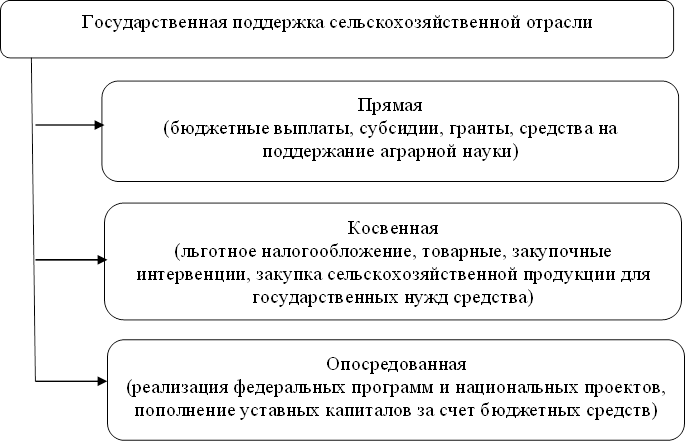

В работе рассмотрены различные механизмы государственной поддержки субъектов малого предпринимательства сельскохозяйственной отрасли, которые позволили выделить основные недостатки в применении единого сельскохозяйственного налога и на их основе предложить направления его совершенствования, в целях повышения конкурентоспособности и производительности в агропромышленном комплексе.

Ключевые слова: малое предпринимательство, сельское хозяйство, государственная поддержка, налоговый механизм, единый сельскохозяйственный налог, недостатки, совершенствование

JEL-классификация: L26, H25, Q12, Q13

Введение

Актуальность исследования. Актуальность данной статьи обусловлена возрастающей ролью малого предпринимательства как в экономике в целом, так и отдельных ее отраслях.

«Государство в полной мере осознает значимость и роль сельскохозяйственного и агропромышленного секторов как в системе национальной безопасности» [1, с. 40] (Tsvetkov, Protsenko, Dudin, Lyasnikov, 2018, р. 40), так и в выполнении основных целей политики импортозамещения. Поэтому на различных уровнях государственной власти реализуются меры государственной поддержки этой отрасли, к которым относятся государственные субсидии, гранты, льготное налогообложение, применение единого сельскохозяйственного налога (ЕСХН) и др.

Система налогообложения сельскохозяйственных товаропроизводителей имеет целый ряд особенностей. Это связано с ключевой ролью сельского хозяйства в обеспечении продовольственной безопасности страны, необходимостью поддержки жизненного уровня населения сельских территорий. «Исходя из этого, актуальные вопросы прогрессивного развития сельскохозяйственных товаропроизводителей, формирования эффективных инструментов государственной поддержки продолжают оставаться приоритетными со стороны государства, бизнеса и научного общества» [2, с. 263] (Gasieva, Kaytmazov, 2019, р. 263). Кроме того, система налогообложения оказывает непосредственное влияние на финансовые результаты любого предприятия, поэтому налоговое стимулирование и оптимизация налогообложения должны способствовать развитию предпринимательской активности в агропромышленном комплексе [3, с. 1984] (Tishchenko, Kleymenova, 2021, р. 1984).

Целесообразность проведения исследования обусловлена необходимостью совершенствования механизма налогообложения сельскохозяйственных товаропроизводителей с целью стимулирования предпринимательской активности в отрасли.

Цель исследования – предложить направления развития системы налогообложения сельскохозяйственной отрасли, основным из которых является совершенствование механизма применения ЕСХН.

Для достижения поставленной цели необходимо решить ряд задач:

- обобщить направления государственной поддержки сельскохозяйственной отрасли;

- выделить недостатки в действующей системе налогообложения сельскохозяйственных товаропроизводителей, особое внимание уделив ЕСХН;

- предложить направления совершенствования ЕСНХ для субъектов малого предпринимательства сельскохозяйственной отрасли.

Теоретико-методологической базой исследования являются: научные труды исследователей-экономистов Панскова В.Г. [4] (Panskov, 2018), Филобоковой Л.Ю., Симонян А.А. [5] (Filobokova, Simonyan, 2017), Шевцовой Т.П. [13] (Shevtsova, 2018), Александровой Ж.П., Молчановой А.А., Токаревой Д.А. [14] (Aleksandrova, Molchanova, Tokareva, 2021).

Научная новизна заключается в обобщении отечественного опыта исследований в области системы налогообложения субъектов малого предпринимательств сельскохозяйственной отрасли, в частности в обосновании мероприятий по совершенствованию практики применения ЕСХН, применение которых позволит улучшить показатели производительности, а также повысить конкурентоспособность агропромышленного сектора экономики.

Результаты и обсуждения

Реальные условия пандемии и действующие ограничения, в которых провела Россия в 2020–2021 гг., привели к ряду изменений, которые напрямую затронули субъекты малого предпринимательства как в хозяйственной деятельности, так и в сфере налогообложения.

Исследование научной и нормативно-законодательной литературы подтверждает тот факт, что на сегодняшний день в России имеются все необходимые условия для успешного развития субъектов малого предпринимательства в сельском хозяйстве, одним из элементов которого являются налоговые преференции.

Так, Министерство финансов уделяет особое внимание развитию бизнеса в стране, что отражено в основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2021 год и плановый период 2022 и 2023 гг. Данный документ предусматривает «разнообразные меры в сфере правового и налогового регулирования как крупного бизнеса, так и средних и малых предприятий» [6, с. 1307] (Osadchuk, 2020, р. 1307) различных отраслей экономики.

Обобщим перспективные направления государственной поддержки сельскохозяйственной отрасли на рисунке 1.

В 2021 году правительство существенно расширяет поддержку малого агропромышленного бизнеса за счет нового гранта «Агропрогресс» в сумме не более 30 млн руб. для сельскохозяйственных товаропроизводителей, которые официально работают не менее двух лет в данном виде деятельности. Средства гранта могут быть использованы на развитие базы по производству, хранению, переработке и реализации продукции, покупку, строительство новых объектов для производства и др. [7].

Рисунок 1. Перспективные направления государственной поддержки сельскохозяйственной отрасли

Источник: составлено авторами.

Также сельскохозяйственные товаропроизводители могут использовать следующие виды грантов:

- «Агростартап» – для крестьянских (фермерских) хозяйств и индивидуальных предпринимателей – от 3 млн руб. до 5 млн руб.;

- грант на развитие семейной фермы – для крестьянских (фермерских) хозяйств и индивидуальных предпринимателей, отвечающих критериям микропредприятия, – до 30 млн руб. [8].

В системе налогообложении сельскохозяйственной отрасли существует множество нерешенных проблем, среди которых: низкая производительности и оплата труда, ценовое регулирование, амортизационная политика, ресурсообеспечение, льготное кредитование, разрыв в уровне жизни между городом и селом и многое другое. Именно поэтому действующая система налогообложения не в полном объеме учитывает специфику сельскохозяйственной отрасли и реальное финансовое положение налогоплательщиков [9, 15] (Bayanduryan, Kleymenova, Osadchuk, 2021).

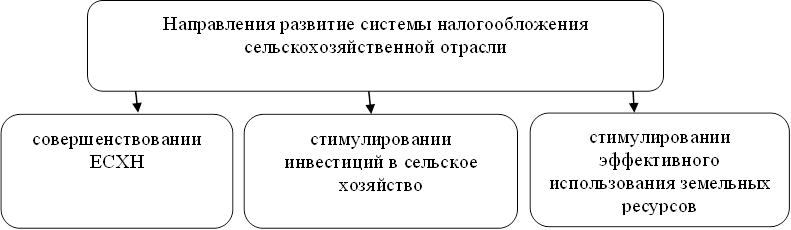

Основные направления развития системы налогообложения сельскохозяйственной отрасли, которые представлены на рисунке 2, могут способствовать росту и развитию сельскохозяйственного производства.

Поскольку

основным специальным налоговым режимом, который могут использовать

сельскохозяйственные товаропроизводители, является ЕСХН, то подробно

остановимся на его недостатках и возможных направлениях совершенствования.

Поскольку

основным специальным налоговым режимом, который могут использовать

сельскохозяйственные товаропроизводители, является ЕСХН, то подробно

остановимся на его недостатках и возможных направлениях совершенствования.

Рисунок 2. Направления развития системы налогообложения сельскохозяйственной отрасли

Источник: разработано авторами.

В настоящее время возможность применения ЕСХН существует лишь у тех сельскохозяйственных производителей, которые заняты производством продукции растениеводства, животноводства и у рыбохозяйственных предприятий. Не могут воспользоваться данным режимом налогообложения предприятия, перерабатывающие сельскохозяйственную продукцию. Доход от производства сельхозпродукции не должен быть меньше 70% от объема общей их выручки, что существенно ограничивает масштабы применения ЕСХН.

У налогоплательщиков, применяющих ЕСХН, появилась обязанность уплаты НДС, что на практике становится не только дополнительной налоговой нагрузкой для организаций, но и увеличивает объем предоставляемой отчетности, что может привести к дополнительному контролю со стороны налоговых органов.

При этом организации, которые уплачивают НДС, являются более привлекательными для контрагентов, так как последние имеют право впоследствии возместить его из бюджета [10, с. 1052] (Kalombo Mulamba, Pravilina, Garkushina, 2016, р. 1052).

Освобождение от уплаты НДС у сельскохозяйственных товаропроизводителей возникает лишь при соблюдении норматива по выручке от сельскохозяйственной деятельности, при этом пороговая величина постепенно будет снижаться (табл. 1).

Таблица 1

Критерии освобождения от уплаты НДС

|

Год

|

Пороговое значение

|

|

2021

|

80 млн руб. в 2020 г.

|

|

2022

|

70 млн руб. в 2021 г.

|

|

2023

|

60 млн руб. в 2022 г.

|

Установленные лимиты выручки автоматически сокращают количество налогоплательщиков, имеющих право освобождения от уплаты НДС, что выступает одним из факторов ограничения развития сельскохозяйственной деятельности. В случае, если лимит доходов превышен, то налогоплательщик автоматически лишается льготы.

Также в соответствии с пп. 5 п. 2 ст. 358 Налогового кодекса Российской Федерации сельскохозяйственным организациям, применяющим ЕСХН, предоставляется льгота по налогообложению транспортных средств исключительно для тех видов техники, в паспорте которых указано, что автомобиль является комбайном, трактором или специальной автомашиной, а также техника используется при производстве сельскохозяйственной продукции [12].

Таким образом, рассмотрев недостатки в применении ЕСХН для сельхозтоваропроизводителей, предлагаем следующие направления его совершенствования:

- расширить перечень расходов, которые учитываются при исчислении ЕСХН;

- применять инвестиционные налоговые льготы для ЕСХН;

- применять ускоренную амортизацию для инвестиций в инновации, природоохранные и энергосберегающие технологии в сельском хозяйстве;

- дифференцировать налоговую нагрузку на организации агропромышленного комплекса;

- освободить от налога на доходы физических лиц и единого сельскохозяйственного налога все виды бюджетных субсидий при условии их целевого использования;

- расширить область применения ЕСХН для организаций, производящих сельскохозяйственную продукцию и осуществляющих ее заготовку и переработку;

- снять ограничения на освобождение от налога по величине фактически используемой площади земельных участков и привлечению наемных работников;

- понизить ставки страховых взносов в целях мотивации увеличения расходов на оплату труда работников, занятых в деятельности сельскохозяйственных товаропроизводителей;

- ранжировать условия, учитывая то, что сельскохозяйственные товаропроизводители действуют на землях различного уровня и разных природно-климатических условий;

- выбор оптимальной системы налогообложения осуществлять только после проведения соответствующих расчетов принятием взвешенного управленческого решения.

Отметим, что направления развития системы налогообложения субъектов малого предпринимательства сельскохозяйственной отрасли должны учитывать правовой статус налогоплательщика, масштабы деятельности (малый, средний, крупный бизнес) и специфику отрасли (растениеводство, выращивание и добыча водных биологических ресурсов и рыбы, племенное дело, переработка сельскохозяйственной продукции и др.).

Заключение

Таким образом, в данной статье были рассмотрены направления государственной поддержки сельскохозяйственной отрасли, особое внимание уделено системе налогообложения. Также были выделены недостатки в применении ЕСХН сельхозтоваропроизводителями и на их основе предложены тенденции развития ЕСХН для субъектов малого предпринимательства сельскохозяйственной отрасли.

Предложенные в рамках данного исследования решения будут способствовать повышению производительности и конкурентоспособности в агропромышленном секторе, а также реализации накопленного опыта в развитии ЕСХН.

Источники:

2. Гасиева З.П., Кайтмазов В.А. Налогообложение малого и среднего бизнеса: современное состояние и перспективы развития // Вестник Московского университета МВД России. – 2019. – № 4. – c. 263-267. – doi: 10.24411/2073-0454-2019-10236 .

3. Тищенко Е.С., Клейменова Ю.А. Влияние налогообложения на результаты деятельности хозяйствующего субъекта и его оптимизация // Экономика, предпринимательство и право. – 2021. – № 8. – c. 1979-1988. – doi: 10.18334/epp.11.8.112462 .

4. Пансков В.Г. Налогообложение малого предпринимательства: нужны кардинальные перемены // Экономика. Налоги. Право. – 2018. – № 1. – c. 112-119. – doi: 10.26794/1999-849X-2018-11-1-112-119 .

5. Филобокова Л.Ю., Симонян А.А. Развитие механизма реализации ЕСХН для субъектов малого предпринимательства // Государственный советник. – 2017. – № 1(17). – c. 23-29.

6. Осадчук Л.М. Приоритетные направления налогового регулирования деятельности коммерческих организаций // Экономика и предпринимательство. – 2020. – № 8(121). – c. 1307-1310. – doi: 10.34925/EIP.2020.121.8.260 .

7. Единый сельскохозяйственный налог (ЕСХН) в 2021 году. Kontur.ru. [Электронный ресурс]. URL: https://kontur.ru/extern/spravka/371-eshn (дата обращения: 05.01.2022).

8. Сельхозналог с 2021 года последние новости. Lawyers-law.ru. [Электронный ресурс]. URL: http://lawyers-law.ru/rabota/3226-selkhoznalog-s-2021-goda-poslednie-novosti.html (дата обращения: 05.01.2022).

9. Режимы налогообложения в РФ. Справочник. Finver.ru. [Электронный ресурс]. URL: https://finver.ru/rezhimy-nalogooblozheniya-v-rf-2021 (дата обращения: 05.01.2022).

10. Каломбо Муламба В.И., Правилина А.С., Гаркушина Е.С. Совершенствование действующего механизма исчисления и уплаты НДС // Экономика и предпринимательство. – 2016. – № 11-3(76). – c. 1050-1053.

11. Налоговые льготы для малого бизнеса в 2021 году. Pro-rko.com. [Электронный ресурс]. URL: https://pro-rko.com/nalogovye-lgoty-dlya-malogo-biznesa-v-2021-godu (дата обращения: 05.01.2022).

12. Налоговый кодекс Российской Федерации (часть 2) от 05.08.2000 № 117-ФЗ (в редакции от 29.11.2021). Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_28165 (дата обращения: 05.01.2022).

13. Шевцова Т.П. Единый сельскохозяйственный налог как индикатор динамики развития сельского хозяйства // Экономический журнал. – 2018. – № 2(50). – c. 69-81.

14. Александрова Ж.П., Молчанова А.А., Токарева Д.А. Специальные налоговые режимы как форма стимулирования малого предпринимательства // Тенденции развития науки и образования. – 2021. – № 72-3. – c. 102-105. – doi: 10.18411/lj-04-2021-112 .

15. Баяндурян Г.Л., Клейменова Ю.А., Осадчук Л.М. Методическое обеспечение гармонизации промышленной и торговой политики в контуре устойчивого развития отраслевых комплексов. / Монография. - Краснодар: Изд-во ФГБОУ ВО «КубГТУ», 2021. – 196 c.

Страница обновлена: 09.12.2025 в 23:33:54

Download PDF | Downloads: 36 | Citations: 2

The development trends of small entrepreneurship taxation in the agricultural sector

Kleymenova Y.A., Tishchenko E.S., Kostyshina E.Y.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 1 (January 2022)

Abstract:

In modern conditions, there is a need to create the most favorable conditions for the economic activity of small businesses in the agricultural sector, for which the issue of choosing a tax system is one of the key and decisive.

The article considers various mechanisms of state support for small businesses in the agricultural sector, which made it possible to identify the main shortcomings in the application of a single agricultural tax and suggest ways to improve it in order to increase competitiveness and productivity in the agro-industrial complex.

Keywords: small business, agriculture, state support, tax mechanism, unified agricultural tax, shortcomings, improvement

JEL-classification: L26, H25, Q12, Q13

References:

Aleksandrova Zh.P., Molchanova A.A., Tokareva D.A. (2021). Spetsialnye nalogovye rezhimy kak forma stimulirovaniya malogo predprinimatelstva [Special tax regimes as a form of stimulating small business]. Trends in the development of science and education. (72-3). 102-105. (in Russian). doi: 10.18411/lj-04-2021-112 .

Bayanduryan G.L., Kleymenova Yu.A., Osadchuk L.M. (2021). Metodicheskoe obespechenie garmonizatsii promyshlennoy i torgovoy politiki v konture ustoychivogo razvitiya otraslevyh kompleksov [Methodological support for the harmonization of industrial and trade policy in the context of sustainable development of industrial complexes] Krasnodar: Izd-vo FGBOU VO «KubGTU». (in Russian).

Filobokova L.Yu., Simonyan A.A. (2017). Razvitie mekhanizma realizatsii ESKhN dlya subektov malogo predprinimatelstva [Development of mechanism for the implementation of UAT for small businesses]. Gosudarstvennyy sovetnik. (1(17)). 23-29. (in Russian).

Gasieva Z.P., Kaytmazov V.A. (2019). Nalogooblozhenie malogo i srednego biznesa: sovremennoe sostoyanie i perspektivy razvitiya [Taxation of small and medium business: current state and prospects of development]. Vestnik Moskovskogo universiteta MVD Rossii. (4). 263-267. (in Russian). doi: 10.24411/2073-0454-2019-10236 .

Kalombo Mulamba V.I., Pravilina A.S., Garkushina E.S. (2016). Sovershenstvovanie deystvuyushchego mekhanizma ischisleniya i uplaty NDS [Improvement of the operating mechanism of calculation and payment of the vat]. Journal of Economy and Entrepreneurship. (11-3(76)). 1050-1053. (in Russian).

Osadchuk L.M. (2020). Prioritetnye napravleniya nalogovogo regulirovaniya deyatelnosti kommercheskikh organizatsiy [Priority areas of tax regulation of commercial organizations]. Journal of Economy and Entrepreneurship. (8(121)). 1307-1310. (in Russian). doi: 10.34925/EIP.2020.121.8.260 .

Panskov V.G. (2018). Nalogooblozhenie malogo predprinimatelstva: nuzhny kardinalnye peremeny [Taxation of small businesses: radical changes needed]. Economy. Taxes. Law. 11 (1). 112-119. (in Russian). doi: 10.26794/1999-849X-2018-11-1-112-119 .

Shevtsova T.P. (2018). Edinyy selskokhozyaystvennyy nalog kak indikator dinamiki razvitiya selskogo khozyaystva [Unified agricultural tax as an indicator of the dynamics of agricultural development]. Economic Journal. (2(50)). 69-81. (in Russian).

Tischenko E.S., Kleymenova Yu.A. (2021). Vliyanie nalogooblozheniya na rezultaty deyatelnosti khozyaystvuyushchego subekta i ego optimizatsiya [The taxation impact on the results of the economic entity activity and its optimization]. Journal of Economics, Entrepreneurship and Law. 11 (8). 1979-1988. (in Russian). doi: 10.18334/epp.11.8.112462 .

Tsvetkov V.A., Protsenko O.D., Dudin M.N., Lyasnikov N.V. (2018). Sovershenstvovanie nalogooblozheniya subektov malogo predprinimatelstva agropromyshlennogo sektora [Improving small businesses taxation in agro-industrial sector]. Finance: Theory and Practice». 22 (6(108)). 39-52. (in Russian). doi: 10.26794/2587-5671-2018-22-6-39-52 .