Analysis of the tax system in the framework of ensuring econmic security

Belikova E.V.1, Chernyavskaya E.Yu.1, Shamray-Kurbatova L.V.1

1 Волгоградский институт бизнеса, Russia

Download PDF | Downloads: 32

Journal paper

Creative Economy (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 15, Number 11 (November 2021)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=47370868

Abstract:

The article examines the issues of ensuring the state's economic security through the tax system, since in a modern state it is one of the most important levers that regulate the financial relationships of economic entities. The functioning of the tax system is analyzed. The tax system makes it possible to provide the state with financial resources in order to solve social and economic problems assumed by the state. All this determines the relevance of the research topic. The authors consider the prospects for the development of the tax system. The authors prove the following point of view. The country's defense capability, its economic condition, prospects and development opportunities in the short and long term depend on the effectiveness and completeness of the state budget.

Keywords: budget revenues, financial relations, federal budget tax revenues, state tax system, financial resources, tax and non-tax revenues, enhancing the country's economic growth, tax burden regulation, consolidated budget, state's economic security

JEL-classification: H20, H22, H56, H71

Введение

Актуальность исследования. В современном государстве роль налоговой системы заключается в распределении финансовых ресурсов в государстве, обеспечении контроля за движением финансовых ресурсов, стимулировании налогоплательщиков посредством регулирования налоговой нагрузки, воспроизводства ресурсов, формировании особых финансовых фондов, за счет которых государство выполняет взятые на себя обязательства и функции. Доходная часть бюджета, как правило, формируется за счет налоговых поступлений, являющихся инструментом государственного регулирования социально-экономических отношений. Налоговая политика является косвенным инструментом, который обеспечивает функционирование социально-экономических процессов для экономической безопасности в стране [1, 2]. Факторами налоговой системы в экономической безопасности страны являются: стабильность системы налогообложения, устойчивость этой системы и уровень собираемости налогов.

Цель исследования – на основе анализа налоговой системы предложить мероприятия по повышению уровня налоговых доходов федерального бюджета и стабилизации системы налогообложения и экономической безопасности государства.

Задачи исследования:

Ø проанализировать динамику и структуру налоговых и неналоговых доходов федерального бюджета в 2016–2020 гг.;

Ø дать оценку структуры налоговых доходов федерального бюджета в 2020 г.;

Ø выявить проблемы применения налогового законодательства и регулирования налоговой системы Российской Федерации.

Научная новизна проведенного исследования заключается в определении мероприятий, которые приведут к увеличению налогооблагаемой базы в связи с укреплением имущественного положения налогоплательщиков.

Теоретическая значимость исследования отражена в результатах, полученных авторами в процессе решения задач проведенного исследования, к которым можно отнести влияние налоговой системы на экономическую безопасность государства.

Практическая значимость предлагаемого исследования представлена анализом налоговой системы в рамках обеспечения экономической безопасности.

Теоретико-методологической базой исследования являются: научные труды исследователей-экономистов Дивиной Л.Э. [3] (Divina, 2014), Шуваловой Е.Б., Бутенко Л.А., Руденко Ю.А. [4] (Shuvalova, Butenko, Rudenko, 2016) в которых освещают вопросы обеспечения экономической безопасности государства посредством налоговой. Ряд авторов рассматривают перспективы развития налоговой системы РФ, в частности это Гамзатова С.А. [5] (Gamzatova, 2020), Савина Л.Л. [6] (Savina, 2019), Андронова О.А., Изряднова О.И., Казакова М.В. [7] (Andronova, Izryadnova, Kazakova, 2020), Власова М.С. [10] (Vlasova, Sukhanov, 2016).

Основная часть

В функционировании практически каждого современного государства налоговая система играет ключевую роль в обеспечении финансовой и экономической безопасности, что обусловлено тем, что поступления от налогов обеспечивают финансовыми ресурсами все уровни функционирования экономической системы в стране [8, с. 229–230] (Kislova, Krylova, Chernyavskaya, 2018, р. 229–230).

В этой связи налоговая политика, проводимая государством, таким образом, играет ключевую роль в формировании совокупности инструментов, обеспечивающих функционирование социально-экономических процессов в обеспечении экономической безопасности в стране.

Для обеспечения экономической безопасности в сфере налоговых отношений необходимо такое состояние налоговой сферы, при котором:

– обеспечивается полнота сбора налогов в бюджет государства;

– защита от внешних и внутренних угроз налоговой сферы;

– рост стимулирующей функции налогов за счет либерального налогообложения, различных налоговых льгот и преференций, обеспечивающих необходимые условия тем секторам экономики, которые находятся в неблагоприятных обстоятельствах по каким-либо объективным причинам.

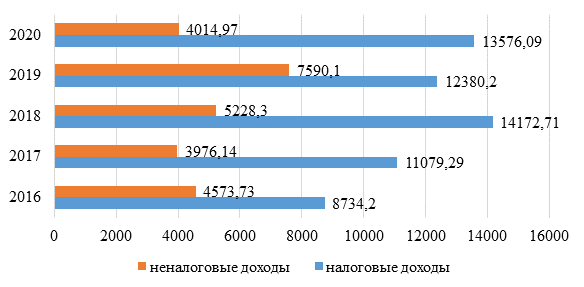

Рисунок 1. Динамика и структура налоговых и неналоговых доходов федерального бюджета в 2016–2020 гг.

Источник: составлено авторами на основе данных Федеральной налоговой службы [15].

По представленным данным видно, что удельный вес налоговых поступлений в федеральный бюджет составлял в 2016 году 65,6%, в 2017 году – 73,6%, в 2018 году – 73,1%, в 2019 году – 62,0%, в 2020 году – 77,2%. Прирост налоговых поступлений в 2018 году по отношению к 2017 году составил 2724,8 млрд руб., а в 2019 году по отношению к 2018 году – 637,5 млрд руб.

В 2020 году по отношению к 2019 году прирост налоговых доходов федерального бюджета составил 1195,89 млрд руб., или +9,66%. В качестве основного фактора роста налоговых поступлений выступает совершенствование политики налогового администрирования, то есть повышение уровня эффективности мер по сбору налогов, контроля за исполнением требований налогового законодательства и пресечение деятельности по уклонению от уплаты налогов [7, с. 1368–1370] (Andronova, Izryadnova, Kazakova, 2020, р. 1368–1370).

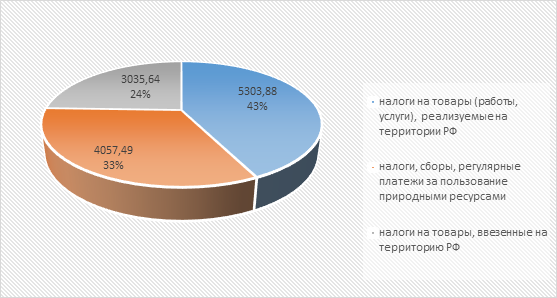

Структуру налоговых поступлений в федеральный бюджет в 2020 году составляли налоги на товары, работы, услуги, реализуемые на территории Российской Федерации (5 303,88 млрд руб., или 43%)

Рисунок 2. Укрупненная структура налоговых доходов федерального бюджета в 2020 г., млрд руб., %

Источник: составлено автором на основе данных Федеральной налоговой службы [15].

На втором месте – налоги, сборы и регулярные платежи за пользование природными ресурсами (4057,49 млрд руб., или 33%). Также значимый удельный вес занимают налоги и пошлины по товарам, ввозимым на территорию РФ (3053,64 млрд руб., или 24%).

Значимый удельный вес в структуре налоговых поступлений по налогу на пользование полезными ископаемыми в 2020 и 2019 годах по сравнению с 2018 годом обусловлен увеличением поступлений по НДПИ в расчете на возросшую стоимость нефти марки Urals в декабре 2017 – ноябре 2018 года (с 52,1 долл./ баррель до 70,2 долл./ баррель).

Существенным фактором увеличения поступлений в федеральный бюджет по указанной статье является повышение ставок налога на добычу нефти: в декабре 2017 года произошло увеличение ставки с 857 до 919 рублей за тонну добываемой нефти.

Также по указанной выше причине тенденции снижения стоимости нефтедобычи на Urals в 2019 году с 70,24 долл./ баррель до 63,23 долл./ баррель при одновременном снижении курса американской валюты с 61,95 руб./долл. до 65,11 руб./долл. в декабре – январе 2018/19 гг. Данные процессы привели к закономерному снижению поступлений в федеральный бюджет налога на добычу полезных ископаемых.

Структура налоговых поступлений в федеральный бюджет по видам налогов представлена в таблице 1.

Таблица 1

Динамика и структура налоговых поступлений в федеральный бюджет РФ в 2018–2020 гг.

|

Показатель

|

Период

|

Отклонения

| |||||

|

2018

|

2019

|

2020

|

Абс., тыс. руб.

|

Отн.,%

| |||

|

2019/ 2018

|

2020/ 2019

|

2019/ 2018

|

2020/ 2019

| ||||

|

Налог

на прибыль организаций

|

995,5

|

1185

|

1091

|

189,5

|

-94,0

|

19,0

|

-7,9

|

|

Налог

на добавленную стоимость на товары, работы, услуги, реализуемые на территории

РФ

|

3574,6

|

4257,8

|

4269

|

683,2

|

11,2

|

19,1

|

0,3

|

|

Акциз

подакцизным товарам, производимым на территории РФ

|

860,7

|

522,2

|

1035

|

-338,5

|

512,8

|

-39,3

|

98,2

|

|

Налоги

на товары, ввозимые на территорию РФ

|

187,7

|

225,4

|

263,1

|

37,7

|

37,7

|

20,1

|

16,7

|

|

Налоги

и сборы, иные регулярные платежи за пользование природными ресурсами

|

6106,9

|

6173,1

|

6239,3

|

66,2

|

66,2

|

1,1

|

1,1

|

|

Государственные

пошлины

|

17,1

|

16

|

16,8

|

-1,1

|

0,8

|

-6,4

|

5,0

|

|

Итого

|

11742,7

|

12380,2

|

12914,2

|

637,5

|

534,0

|

5,4

|

4,3

|

Основываясь на данных, следует отметить, что в 2019 году по сравнению с 2018 годом наибольший прирост достигнут по поступлению в федеральный бюджет налогов на товары, ввозимые на территорию страны: +37,7 млрд руб., или +20,1%. Отрицательная динамика, как и в предшествующем анализируемом периоде, обнаружена по налоговым поступлениям по подакцизным товарам, произведенным на территории РФ: в 2019 году по сравнению с 2018 годом их объем снизился на -338,5 млрд руб., или на -39,3%.

Однако в стоимостном выражении, наибольший прирост наблюдается по поступлению от налога на добавленную стоимость: в 2018 году по сравнению с 2017 годом они увеличились на 504,7 млрд руб., и в 2019 году по сравнению с 2018 годом – еще на 683,2 млрд руб.

Тенденции роста поступлений в 2018–2019 гг. налога на прибыль организаций были обусловлены преимущественно усилением влияния фактора налогового администрирования, то есть более эффективной деятельности по сбору налогов и исполнению налогового законодательства, в частности пресечения незаконных схем уклонения от уплаты налогов в бюджет. В 2020 году налог на прибыль организации снизился на 7,9%, что было связано с периодом пандемии, когда значительная часть предприятий на территории страны получили отрицательные финансовые результаты или прекратили свою деятельность [11, с. 113] (Belikova, Orekhova, 2017, р. 113).

Снижение поступлений от акцизов объясняется уменьшением перечня подакцизных товаров, например табачной продукции и алкоголя.

Таким образом, обобщив динамику и структуру налоговых поступлений в федеральный бюджет Российской Федерации, необходимо отметить в нем значимую роль федеральных налогов и высокий уровень зависимости от налогов на добычу природных ископаемых (преимущественно углеводородного сырья). Это указывает на высокий фактор риска и зависимости бюджета страны от углеводородной добычи и экспорта при одновременной значимости мер налогового администрирования как меры снижения риска недополучения доходов.

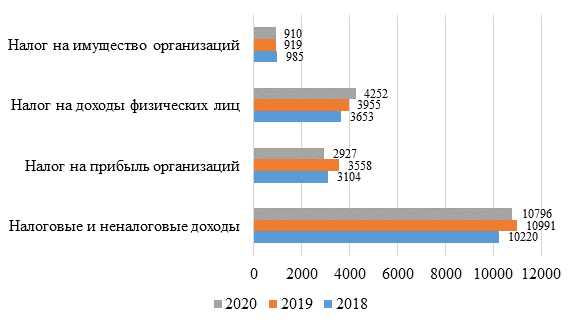

Доля налоговых и неналоговых доходов в доходах консолидированных бюджетов субъектов Российской Федерации в 2020 году составила 72,5%, что на 8,5% ниже уровня 2019 года.

Рисунок 3. Динамика налоговых и неналоговых доходов консолидированных бюджетов субъектов РФ в 2018–2020 гг., млрд руб.

Источник: составлено автором на основе данных Федеральной налоговой службы [15].

Более чем на 85% за счет налоговых и неналоговых поступлений формируют свои доходы г. Санкт-Петербург, Ямало-Ненецкий автономный округ, Тюменская область, Ханты-Мансийский автономный округ, Сахалинская область, г. Москва, Ленинградская область.

Безвозмездные поступления из федерального бюджета бюджетам субъектов Российской Федерации перечислены в объеме 3774,3 млрд рублей, что составляет 25,3% доходов консолидированных бюджетов субъектов Российской Федерации. При этом сохраняется высокая зависимость отдельных региональных бюджетов от помощи из федерального бюджета. Доходная часть 9 регионов: Республики Ингушетия, Чеченской Республики, Республики Тыва, Республики Дагестан, Карачаево-Черкесской Республики, Республики Крым, г. Севастополя, Республики Алтай и Кабардино-Балкарской Республики более чем на 2/3 формируется за счет безвозмездных поступлений [12, с. 126–130] (Krylova, Chernyavskaya, 2016, р. 126–130).

Отметим, что снижение объема налоговых поступлений за анализируемый период вызвано последствиями распространения коронавирусной инфекции, а также неблагоприятными экономическими условиями.

Пути повышения поступлений налоговых доходов федерального бюджета могут быть условно разделены на несколько направлений (табл. 2).

Таблица 2

Мероприятия и экономический эффект от их реализации (федеральный уровень)

|

№

|

Предлагаемые мероприятия

|

Пути их реализации

|

Экономический или социальный эффект

|

|

1

|

2

|

3

|

4

|

|

1.

|

Разработка

государственной политики в области поддержки реального сектора экономики

|

v

Налоговые льготы и налоговые

преференции

v Создание специальных экономических зон v Сокращение административного контроля за ходом осуществления предпринимательской деятельности |

Экономический

рост, как результат увеличение налога на прибыль

|

|

2.

|

Устранение

недостатков в Налоговом кодексе, с целью недопущения применения схем ухода от

уплаты налогов

|

v

Изучение практического опыта

применения налоговых схем на основании данных налоговых органов

v Устранение пробелов в Налоговом кодексе РФ |

Рост уровня налоговых поступлений за счет невозможности

применения схем ухода от налогообложения

|

|

3.

|

Разработка

стимулов по обеспечению выхода предприятий и индивидуальных предпринимателей

из теневого сектора

|

v

Ужесточение наказания за ведение

двойной бухгалтерии или осуществления деятельности без ее регистрации

v Создание условий (административных и налоговых) в соответствии с которыми работать легально было бы выгоднее чем работать на нелегальном положении |

ü

Рост НДФЛ в результате отказа

предпринимателей от выплат «серых» заработных плат

ü Увеличение налога на прибыль пропорционально уровню роста отображаемых в официальной отчетности объемов продаж |

|

4.

|

Модернизация

процесса администрирования |

v

Изменение системы стимулов оплаты

труда

v Модернизация в сфере текущего анализа и камерального контроля |

Практический опыт показывает, что усиление контроля за

состоянием налоговой дисциплины налогоплательщиков позволяет увеличить размер

налоговых поступлений от 1 до 5%

|

Итак, со стороны Правительства РФ должны последовать шаги для преобразования как налоговой системы, так и бюджетной системы в целом.

Отдельного внимания заслуживает государственная политика в области поддержки реального сектора экономики, причем поддержка должна быть оказана не только предприятиям с государственным участием, но и другим компаниям, чье положение находится на грани банкротства и может привести к существенным потерям рабочих мест в регионе.

Следующая часть мероприятий затрагивает вопросы налогового администрирования, в частности налогового контроля. Мероприятия по совершенствованию подходов к организации налогового контроля будут заключаться:

- в совершенствовании порядка и подходов к проведению текущего анализа;

- в разработке направлений совершенствования подходов к проведению процедур камерального контроля [13, с. 12–15] (Krokhina, 2017, р. 12–15).

Заключение

Предложенные мероприятия позволят повысить уровень самостоятельности и объем поступлений налоговых доходов, если не в ближайшей, то в долгосрочной перспективе.

Мероприятия, реализуемые на федеральном уровне (следует отметить, что данные мероприятия будут способствовать росту налоговых доходов на всех уровнях бюджетной системы):

Ø преобразование налоговой системы в части предоставления региональным органам власти больших полномочий;

Ø разработка государственной политики в области поддержки реального сектора экономики;

Ø устранение недостатков в Налоговом кодексе с целью недопущения применения схем ухода от уплаты налогов;

Ø разработка стимулов по обеспечению выхода предприятий и индивидуальных предпринимателей из теневого сектора.

Как результат, предложенный проект мероприятий позволит повысить уровень собираемости налогов, что, в свою очередь, объясняется ростом качества процесса администрирования;

Ø мероприятия, реализуемые федеральными органами власти: стимулирование реального сектора экономики с учетом имеющихся полномочий;

Ø обеспечение своевременности формирования базы об имущественном положении налогоплательщиков;

Ø повышение эффективности использования налоговых льгот.

В долгосрочном периоде перечисленные мероприятия приведут к увеличению налогооблагаемой базы в связи с укреплением имущественного положения налогоплательщиков [14, с. 28–30] (Belikova, Chub, 2017, р. 28–30).

В рамках исследования был проведен анализ элементов налоговой системы. Проведенный анализ позволил сделать вывод о том, снижение объема налоговых поступлений за анализируемый период вызвано последствиями распространения коронавирусной инфекции, а также неблагоприятными экономическими условиями. А также рассмотрены основные проблемы в функционировании налоговой системы РФ и определены пути ее совершенствования в целях активизации экономического роста страны.

References:

Andronova O.A., Izryadnova O.I., Kazakova M.V. (2020). Sovremennaya nalogovaya sistema Rossii: osnovnye printsipy, reformy i rol v obespechenii ekonomicheskoy bezopasnosti strany [Russia's modern tax system: basic principles, reforms, and role in ensuring the country's economic security]. Journal of International Economic Affairs. (4). 1365-1386. (in Russian). doi: 10.18334/eo.10.4.110920.

Belikova E. V., Chub M. V. (2017). Analiz finansovogo obespecheniya gosudarstvennyh i munitsipalnyh obyazatelstv v sotsialnoy sfere [Analysis of financial provision of the state and municipal social commitments]. Business. Education. Law. Bulletin of the Volgograd Business Institute. (3(40)). 28–33. (in Russian).

Belikova E. V., Chub M. V. (2017). Otsenka sovremennogo sostoyaniya nalogooblozheniya i problem administrirovaniya malogo biznesa v RF [Evaluation of the present state of taxation and problems of administration of small business in the Russian Federation]. Business. Education. Law. (4 (41)). 116–122. (in Russian).

Belikova E. V., Orekhova D. V. (2017). Osobennosti nalogovoy optimizatsii v malom biznese [Features of tax optimization in small business]. Business. Education. Law. (4 (41)). 111–115. (in Russian).

Divina L.E. (2014). Nalogovaya sostavlyayushchaya ekonomicheskoy bezopasnosti Rossiyskoy Federatsii [The tax component of economic security of the Russian Federation]. Russian Journal of Entrepreneurship. (8). 39-45. (in Russian).

Gamzatova S.A. (2020). Analiz nalogovyh postupleniy federalnogo byudzheta Rossiyskoy Federatsii [Analysis of tax revenues of the federal budget of the Russian Federation]. International Journal of Humanities and Natural Sciences. (3-2 (42)). 19-22. (in Russian).

Kislova D.A., Krylova T.A., Chernyavskaya E.Yu. (2018). Spetsialnyy nalogovyy rezhim – patentnaya sistema nalogooblozheniya: preimushchestva i nedostatki [Special tax regime - patent system of taxation: advantages and disadvantages] Interaction of business with the socio-economic sphere in the context of modernization of the economy and education. 228-233. (in Russian).

Krokhina Yu.A. (2017). Nalogovoe pravo [Tax law] (in Russian).

Krylova T. A., Chernyavskaya E.Yu/ (2016). Osobennosti nalogooblozheniya dlya rezidentov osobyh ekonomicheskikh zon [Features of taxation for residents of special economic zones]. Business. Education. Law. Bulletin of the Volgograd Business Institute. (3(36)). 126–130. (in Russian).

Savina L.L. (2019). Nalogovoe administrirovanie kak element nalogovoy sistemy RF [Tax administration as an element of the tax system of the Russian Federation]. Innovation and Investment. (6). 173-175. (in Russian).

Shuvalova E.B., Butenko L.A., Rudenko Yu.A. (2016). Sistema vnutrennego nalogovogo kontrolya organizatsii [The organization's internal tax control system]. Statistika i Ekonomika. (5). 72-78. (in Russian). doi: 10.21686/2500-3925-2016-5-72-78.

Vlasova M.S., Sukhanov O.V. (2016). Nalogi i nalogooblozhenie [Taxes and taxation] (in Russian).

Страница обновлена: 26.04.2025 в 22:35:54

Russia

Russia