Венчурные инвестиции в России: особенности, тенденции и актуальные проблемы

Шевелева К.И.1, Шуринова В.А.1, Стефанова Н.А.1

1 Поволжский государственный университет телекоммуникаций и информатики, Россия, Самара

Скачать PDF | Загрузок: 54 | Цитирований: 8

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 2 (Февраль 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44853954

Цитирований: 8 по состоянию на 07.12.2023

Аннотация:

В данной статье раскрывается понятие венчурных инвестиций, а также представлены их особенности как инструмента финансирования инновационных компаний. Рассмотрены риски и доходность для инвестора в зависимости от того, на какой стадии присоединяется к проекту. Проанализирована динамика венчурных инвестиций в России и в мире за 2015-2019 гг., выявлен низкий уровень венчурной индустрии в России. Предложены способы развития рынка венчурных инвестиций в РФ

Ключевые слова: венчур, венчурные инвестиции, венчурные фонды, стадии венчурного инвестирования, риск, прибыль, окупаемость

JEL-классификация: G11, G32, G39

Введение

В современной мировой экономике банковские депозиты стремительно теряют популярность, так как часто проценты по вкладам не превышают уровень инфляции или превышают его на небольшую величину, не обеспечивающую желаемый доход инвестора. Компании и даже обычные граждане стали инвестировать свой капитал в различные финансовые инструменты, которые в случае эффективных вложений дают более высокий процентный доход. На данном этапе развития рынка инвестиций существует большое количество способов и инструментов инвестирования, один из которых – венчурное инвестирование.

Венчурное инвестирование подразумевает вложение в новые, «зарождающиеся» компании, в основе которых лежит инновационная и уникальная идея их создания, деятельности и (или) развития. Отличительной особенностью этого способа является то, что он сопряжен с большими рисками (наибольшими из всех видов), особенно на ранних этапах (70–80% таких проектов прекращают свое существование на ранних стадиях), и отсутствием гарантированной прибыли, но, если проект действительно перспективный и имеет возможность охватить огромную аудиторию потребителей, – прибыль от вложений может быть неограниченной. Чем раньше инвестор вступает в инновационный проект, тем больше он несет рисков, и тем больше в случае успеха получает прибыли [10] (Vasileva T.N., Vasileva I.V., 2018). Средний срок венчурного инвестирования составляет от 7 до 10 лет. Следовательно, венчурный инвестор не только желает получить большую прибыль, но и верит, надеется на успех инновации (причем часто основываясь не на результатах тщательного анализа и прогноза, а просто на опыте и интуиции), несмотря на большие риски и длительный срок «заморозки» своих вложений. Не зря их в кругу инвесторов негласно называют «бизнес-ангелами».

Так, многие транснациональные компании, известные сейчас всему миру, могли бы и сейчас не существовать, еcли бы однажды в их идею не поверили, например, первые инвестиции в Google составили всего 100 000 долл., в Facebook –500 000 долл., а в Apple – 150 000 долл. [7]. Сейчас даже небольшая доля этих компаний стоит миллиарды долларов.

Еще одна особенность венчурного инвестирования заключается в перспективности проекта с точки зрения инновационных технологий, способных изменить мир. Инвестиции в традиционную сферу экономики, например металлургию, дадут просто прибыль. А ведь многим уже состоявшимся инвесторам важно быть причастными к развитию и созданию уникальных компаний и технологий (таких как Tesla или SpaceX), ведь они могут дать им не просто прибыль, а также популярность и мировое признание.

Актуальность темы. Венчурные инвестиции – одно из самых актуальных и стратегически важных направлений экономики в современном мире. Данный способ инвестирования может не просто принести колоссальную прибыль в случае успеха, но также способствует развитию научно-технического прогресса и появлению целых новых отраслей экономики.

Опыт развитых стран свидетельствует о том, что венчурный бизнес стал самостоятельной экономической частью рынка и важной с точки зрения поддержки научно-технического прогресса. По мнению специалистов, венчурный капитал стал механизмом, который позволяет реализовать нововведения на самых критических этапах их освоения и коммерциализации, т. е. там, где другие механизмы не всегда срабатывают. В целом анализ практики функционирования венчурных компаний показывает, что такая форма экономической деятельности на сегодня является наиболее адекватной современным тенденциям научно-технического развития и эффективной для развития высокотехнологического инновационного предпринимательства и технологической модернизации экономики.

На мировой арене Россия значительно уступает по показателям развития венчурной индустрии. Развитие данного направления жизненно необходимо для развития науки, предпринимательства и конкурентоспособности российской экономики по отношению к ведущим экономикам мира.

Вопросы развития и становления венчурной индустрии как в мировой, так и отечественной практике широко освещены в научной литературе авторами: Воробьев И.П. [1, с. 38–40] (Vorobiev, 2017, p. 38-40), Володин С.Н., Волкова В.С. [2, с. 70–89] (Volodin, Volkova, 2016, p. 70–89), Лазырин М. С. [3] (Lazyrin, 2015), Васильева Т.Н., Васильева И.В [10, с. 45–51] (Vasilyeva, Vasilyeva, 2018, p. 45–51), Сытник А.А., Антоничев А.В [11, c.132–137] (Sytnik, Antonichev, 2015, р. 132–137) и др.

Целью исследования является оценка состояния, выявление проблем и тенденций развития венчурной индустрии в России в контексте мирового опыта, а также разработка методов для ее популяризации среди инвесторов.

Научная новизна исследования заключается в разработке единых методов и рекомендаций для увеличения и привлечения венчурных инвестиций как со стороны отечественных, так и зарубежных инвесторов.

Авторская гипотеза состоит в том, что современные реалии недостаточно эффективны и целесообразны для быстрого и устойчивого формирования инвестиционных потоков в венчурную индустрию, что, в свою очередь, плохо сказывается на научно-техническом прогрессе и экономическом благосостоянии России.

Методология исследования представлена эмпирическими методами (описание, сравнение), методами экспериментально-теоретического уровня (анализ и синтез, логический метод), конкретно-научными методами (статистико-экономический). Статистические данные взяты из официальных годовых отчетов венчурных фондов и аналитических агентств, а также международных информационных платформ.

Венчурными инвестициями могут заниматься как частные инвесторы, так и инвестиционные фонды – венчурные фонды. Они работают по тому же принципу: вкладывают финансы в перспективные проекты на начальной стадии. Как правило, подавляющая часть сделок оказывается убыточной, но прибыль от остальных единичных удачных проектов перекрывает все убытки и выводит фонд в плюс, на чем и держится принцип деятельности венчурных фондов [3].

Индекс The Cambridge Associates US Venture Capital Index отслеживает результаты порядка 1800 американских венчурных фондов. По его данным, средняя доходность венчурных инвестиций – 14,34% годовых на отрезке с сентября 2009 по сентябрь 2019 года и 34,43% годовых за 25-летний период. За тот же период индекс S&P 500, состоящий из акций 500 крупнейших публичных компаний США, показал 13,7 и 9,58% соответственно. Индекс S&P 500 покрывает 80% капитализации всего фондового рынка США, его значение отражает состояние и динамику фондового рынка, а соответственно, и всей американкой экономики [7] .

В России также есть яркий пример успешной сделки среди венчурных фондов, которая принесла огромный доход. AlmazCapital в 2009 году инвестировал в «Яндекс», впоследствии продажа акций IT-компании принесла фонду около 1000% прибыли [8].

Для разработчиков проекта венчурное инвестирование дает возможность воплотить свою идею в реальный бизнес, без кредитования и залогов, а также получать советы и консультации от опытных инвесторов и экспертов венчурных фондов.

Венчурное инвестирование, как уже отмечалось ранее, имеет ряд особенностей в плане рисков для инвестора и потенциальной прибыли. Во многом это зависит от стадии венчурного инвестирования. В общей практике выделяют следующие стадии венчурного инвестирования:

1. Предпосевная стадия. На этой стадии уже существует перспективная идея, которая разрабатывается на основе маркетинговых и финансовых исследований рынка. Продолжительность данного этапа зависит от масштабности и уникальности проекта, в среднем – от нескольких месяцев до одного года. На данном этапе вложения имеют максимальный риск, но в случае успеха – инвестор получит сверхприбыль в долгосрочной перспективе (более 70%). Доход и прибыль на этом этапе полностью отсутствуют, а первыми вложениями чаще всего являются собственные накопления предпринимателя или родственников, гранты со стороны государственных и иных организаций.

2. Посевная стадия. На данном этапе заканчиваются исследования рынка и определяется полноценная концепция проекта на основе первоначальной идеи. Более того, происходит детальная разработка бизнес-плана для привлечения широкого круга инвесторов, а также набирается команда для реализации проекта. Второй этап более продолжителен – от одного года до трех, риск для инвестора также очень высок. На первых двух стадиях риск составляет более 90%, срок окупаемости – до 10 лет, а ожидаемый доход – более 60% годовых.

3. Стартовая стадия. Данный этап самый ресурсоемкий, так как происходит непосредственная реализация проекта и выход готового «продукта» на рынок. Происходит оформление проекта в юридических рамках, обеспечение проекта основными средствами (строительство, приобретение помещений и оборудования), заключение договоров с поставщиками и покупателями, первичная реклама. Среди других стадий венчурного финансирования посевная и стартовая стадии прозваны «долиной смерти» – на этих этапах прекращают существование 70–80% проектов, поэтому и риски для инвесторов на этих этапах все так же высоки (60–70%), при этом срок окупаемости – 3–5 лет, а прибыль может составить от 40 до 60%.

4. Стадия раннего развития. На данной стадии проект уже запущен, происходит окончательная отладка бизнес-процессов и производства, активный маркетинг, отработка и стабилизация каналов поставок и продаж. К концу данного этапа компания должна достигнуть точки безубыточности. На этой стадии проект требует больших вложений, но и число инвесторов, желающих инвестировать в проект, уже гораздо выше, так как риски для инвестора снижаются: риск составляет 50%, срок окупаемости – от 3 до 4 лет, а доходность – от 30%.

5. Стадия расширения. Здесь компания уже жизнеспособна, но нуждается в средствах для получения стратегического преимущества путем резкого количественного или качественного роста. Риск для инвестора составляет уже 30–40%, доходность – 20–30%. Главной целью является захват доли рынка и стабилизация прибыли.

6. Предфинальная стадия – стадия, предшествующая продаже долей капитала и выходу из проекта. Статус проекта меняется с высокорискового на стабильно функционирующий и растущий. Происходит реструктуризация и преобразование собственности, а также «предпродажная» подготовка. Цель этапа – развиться до масштабов, позволяющих провести IPO или SPO. На данном этапе вложения в проект уже нецелесообразны.

7. Выход. На финальной стадии венчурный инвестор выбирает стратегию выхода из проекта и получения прибыли. Наиболее популярные способы:

- IPO – первичное размещение акций на фондовом рынке;

- SPO – вторичное и последующие размещения акций (дополнительные эмиссии);

- продажа стратегическому инвестору (целевое поглощение);

- продажа финансовому инвестору (например, другому венчурному фонду) и др. [11] (Sytnik, Antonichev, 2015).

Таким образом, риск и доходность напрямую зависят от того, на какой стадии инвестор хочет войти в проект. Предпосевная, посевная и стартовая стадии наиболее предпочтительны для входа в сделку с точки зрения доходности, но и риск на данных этапах слишком высок. Инвестирование на стадиях раннего развития и расширения не менее популярно – на данном этапе компания уже существует и функционирует, следовательно, риски потерять свои вложения значительно снижаются, но и потенциальная доходность остается на привлекательном уровне (около 30%). На последних стадиях венчурные инвестиции уже не так целесообразны с точки зрения доходности по сравнению с другими финансовыми инструментами [1] (Vorobev, 2017).

В России венчурная индустрия зародилась не так давно – в 90-х годах ХХ века начались первые инвестиции в инновации и наукоемкие отрасли. Поддержка государства и официальное внесение понятия «венчур» в нормативно-законодательные акты произошло 14 августа 2002 г. в связи с принятием Постановления ФКЦБ РФ № 31/пс «Положение о составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов». Несмотря на относительно небольшой срок существования данного инвестиционного института в стране, венчурные инвесторы и венчурные фонды в России уже далеко не редкость, о чем свидетельствуют статистические данные [4] (табл. 1).

Таблица 1

Динамика венчурного финансирования в России на разных стадиях за 2015–2019 гг.

|

Стадия/

Год

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

| |||||||||

|

Количество сделок (шт.)

|

Объем инвестиций

(млн долл.) |

Количество сделок (шт.)

|

Объем инвестиций

(млн долл.) |

Количество сделок (шт.)

|

Объем инвестиций

(млн долл.) |

Количество сделок (шт.)

|

Объем инвестиций

(млн долл.) |

Количество сделок (шт.)

|

Объем инвестиций

(млн долл.) | |||||

|

Посев

|

128

|

32

|

43

|

6

|

47

|

70

|

142

|

12,3

|

108

|

26,1

| ||||

|

Старт

|

101

|

79

|

19

|

10

|

45

|

48

|

78

|

22,8

|

48

|

50,4

| ||||

|

Рост

|

24

|

67

|

43

|

65

|

35

|

41

|

63

|

128,1

|

44

|

139,1

| ||||

|

Расширение

|

22

|

183

|

15

|

103

|

36

|

84

|

17

|

126,9

|

24

|

184,1

| ||||

|

Зрелость

|

3

|

4

|

1

|

100

|

18

|

86

|

10

|

478

|

6

|

469

| ||||

|

Всего:

|

297

|

383

|

126

|

283

|

184

|

330

|

310

|

768

|

230

|

868,7

| ||||

Источник: исследования аналитической платформы DSIGHT «Венчурная Россия» за 2015–2019 гг.

Согласно данным, представленным в таблице 1, в 2015–2017 гг. уровень венчурного инвестирования оставался примерно на одном уровне: количество сделок сильно разнится, но объем инвестиций находился в диапазоне 283–383 млн долл. Резкий рост произошел в 2018 году: объем инвестиций увеличился в 2,33 раза по сравнению с прошлым годом, а количество сделок достигло максимального уровня за 5 лет. Рост произошел, прежде всего, за счет увеличения среднего чека в сделках поздних стадий, требующих больших вложений для вступления в проект. Еще одним фактором роста рынка стало более глубокое вовлечение фондов прямых инвестиций в венчурную сферу. В 2018 году количество сделок с участием PE-фондов по сравнению с 2017 годом выросло в 1,5 раза, до 12 сделок. Уже в 2019 г. совокупный объем сделок достиг $868,7 млн – это абсолютный рекорд в сегменте российского венчура, прирост показателя за год составил 13%, который также обеспечили сделки на поздних стадиях [4].

Размер среднего чека в 2019 году превышает 2018 год в два раза и составляет $3,8 млн. Рост обусловлен повышенными инвестициями в проекты на зрелой стадии – здесь объем среднего чека вырос более чем на 60% до $78,2 млн [5]. Эта динамика демонстрирует снижение риск-аппетита инвесторов и желание вкладывать средства в проекты с уже понятной бизнес-моделью и прогнозируемым денежным потоком.

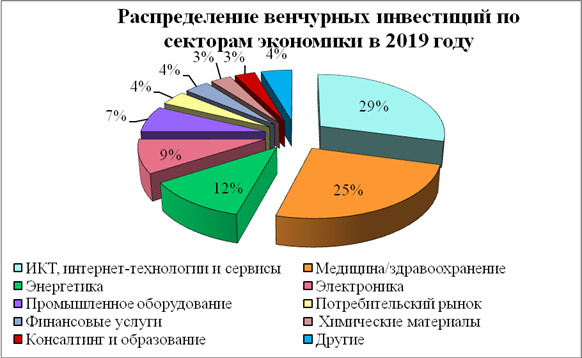

На диаграмме распределения венчурных инвестиций по секторам экономики в 2019 г. видно, что более половины инвестиций приходится на ИКТ (в том числе интернет-технологии и сервисы) и медицину (рис. 1) [6].

Рисунок 1. Распределение венчурных инвестиций по секторам экономики

Источник: годовой отчет РВК за 2019 г.

С учетом взятого курса на цифровизацию экономики России доля сектора ИКТ останется, очевидно, по-прежнему высокой. Заметным событием 2019 года стало создание альянса в сфере искусственного интеллекта, в который вошли РФПИ (Российский фонд прямых инвестиций), «Сбербанк», «Газпром-нефть», «Яндекс», Mail.ru и «МТС». Целью данного союза является ускорение технологического развития и достижение участниками лидерских позиций на глобальных технологических рынках в сфере искусственного интеллекта [8].

Таблица 2

Динамика венчурного финансирования в мире за 2015–2019 гг.

|

Наименование/Год

|

2015 г.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

|

Количество сделок, шт.

|

24 430

|

24 661

|

25 566

|

31 931

|

32 776

|

|

Объем вложений, млрд долл.

|

161,4

|

175,3

|

219,2

|

322

|

294,8

|

На мировой арене венчурный рынок активно развивается. Количество сделок непрерывно растет, за 5 лет количество сделок увеличилось на 34%. Максимальный объем вложений наблюдался в 2018 году, по сравнению с 2015 годом данный показатель увеличился вдвое. Из всех сделок, согласно данным Venture Pulse, за 2019 год 20% пришлось на Азиатско-Тихоокеанский регион, 58% – на Северную Америку и 22% – на Европу [8].

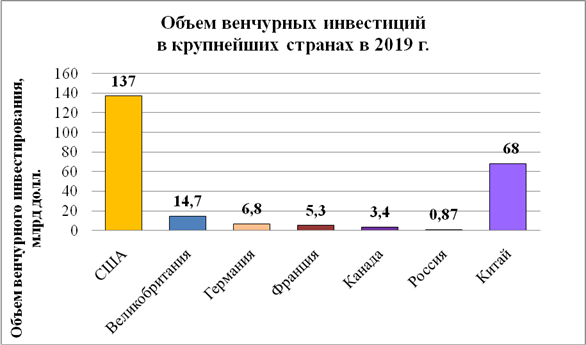

Рисунок 2. Объем венчурных инвестиций в крупнейших странах в 2019 г.

Источник: данные информационной платформы Crunchbase и отчеты PwC и CB Insights за 2019 г.

На диаграмме объема венчурных инвестиций в крупнейших странах в 2019 г. видно, что лидирующее место в мировой венчурной индустрии принадлежит США, только на их долю приходится 46,5% всего рынка. Такая тенденция во многом связана с тем, что именно США являются родиной венчурных инвестиций [10] (Vasileva, Vasileva, 2018). Китай занимает второе место в мире по объему венчурных инвестиций, но все же уступает Америке более чем в 2 раза и занимает 23% всего рынка. Следом идут представители Европы, среди которых лидирует Великобритания с объемом в 14,7 млрд долл. (доля в мире – 4,99%) [5].

Заключение

Текущее положение России на венчурном рынке крайне слабое, в 2019 году доля России в венчурном инвестировании составила 0,3% по объему. Россия неспособна конкурировать в данном показателе с крупнейшими странами, разрыв слишком велик. Несмотря на тенденцию роста и развития венчурной индустрии в России, текущих достижений и темпов роста недостаточно для развития экономики нашей страны и ее конкурентоспособности на мировой арене.

Поэтому для роста и развития венчурного рынка в России, на наш взгляд, необходимо [2] (Volodin, Volkova, 2016):

1. Изменение характера государственной поддержки венчурных предприятий. Помощь государства должна состоять исключительно в поддержке экосистемы, а не участии в управлении инвестиционным процессом и чрезмерном его контроле, и предоставлении финансового плеча венчурным фондам. При этом государство не должно конкурировать с частными инвесторами. Венчурный капитал – по природе своей капитал частный, в противном случае система не будет функционировать должным образом. Поэтому следует сократить финансовое участие государства в функционировании венчурных фондов (оптимальные вложения государства – 10–20%).

2. Стимулирование конкуренции в сфере венчурного финансирования на всех уровнях. Конкуренция на венчурном рынке должна существовать не только среди проектов, но и среди юристов, маркетологов, венчурных капиталистов и др. Именно повышение конкуренции поможет ускорить развитие рынка венчурных инвестиций, а также увеличить их популярность среди российских предпринимателей и капиталистов, тем самым увеличив как качество российских проектов, так и количество выходов компаний на IPO.

3. Повышение экономической грамотности населения и развитие культа предпринимательства. Прогресс в этом вопросе будет иметь стратегический характер, поскольку ему присуще долгосрочное влияние на развитие венчурного предпринимательства в целом. Государство должно создавать культ предпринимательства и развивать финансовую грамотность посредством разного рода мероприятий и форумов более активно.

4. Применение мирового опыта венчурного финансирования. Важно налаживать партнерство с ключевыми игроками мирового венчурного рынка. Важно, чтобы опытные специалисты работали в России в течение какого-либо промежутка времени – год или больше, замечали какие-либо тенденции и могли предложить решения по развитию, а также передавали свои практические знания и навыки. Данная тактика уже показала значительный успех в Европе.

5. Совершенствование законодательной базы в венчурной индустрии. Большую помощь развитию венчурной экосистемы оказало бы ее постепенное приспособление под нужды венчурных инвестиций. Следует акцентировать внимание на неприкосновенности частной собственности и инициативах по приватизации патентов компаний ФАС.

Таким образом, венчурные инвестиции – это вложения в инновационный перспективный проект на ранних этапах, который со временем может стать крупной компанией с мировым именем. В венчурном инвестировании принято выделять семь стадий, через которые проходит компания, каждой из которых характерен свой уровень доходности и риска. В общем виде правило выглядит так: чем раньше ты присоединяешься к проекту, тем больше твои риски и потенциальная доходность в случае успеха.

В России венчурная индустрия имеет тенденцию роста: объемы инвестиций растут с каждым годом, наибольший скачок произошел в 2018 году, когда объем инвестиций увеличился более чем в 2 раза. На данный момент по сравнению с мировым венчурным рынком Россия совершенно неспособна конкурировать с крупнейшими странами мира, но потенциал роста есть. Для этого необходимо развитие конкуренции в венчурной индустрии России, повышение уровня финансовой грамотности и духа предпринимательства среди населения, а также совершенствование государственной политики с опорой на опыт других стран.

Источники:

2. Володин С.Н., Волкова В.С. Российский рынок венчурных инвестиций: актуальные проблемы и пути их решения // Корпоративные финансы. 2016. №2. С. 70-89. URL: https://cyberleninka.ru/article/n/rossiyskiy-rynok-venchurnyh-investitsiy-aktualnye-problemy-i-puti-ih-resheniya (дата обращения: 12.01.2021).

3. Лазырин Михаил Сергеевич Венчурные фонды и их развитие в Российской Федерации // Евразийский Союз Ученых. 2015. №1-3 (10). URL: https://cyberleninka.ru/article/n/venchurnye-fondy-i-ih-razvitie-v-rossiyskoy-federatsii (дата обращения: 11.01.2021).

4. Исследования аналитической платформы DSIGHT«Венчурная Россия» за 2015-2019 гг. / Официальный сайт «DSIGHT». URL: https://dsight.ru/company/studies-publications/(дата обращения: 12.01.2021).

5. Глобальный отчет по венчурному инвестированию за 4 квартал 2019 г.: надёжное завершение хорошего, но не фантастического года / Официальный сайт «Crunchbase». URL: https://news.crunchbase.com/news/the-q4-eoy-2019-global-vc-report-a-strong-end-to-a-good-but-not-fantastic-year/(дата обращения: 14.01.2021).

6. Годовой отчёт РВК за 2019 год / Официальный сайт «РВК». URL: https://report2019.rvc.ru/ (дата обращения: 13.01.2021).

7. Венчурный капитал США. Статистика по отдельным индексам — исследование CA / Официальный сайт «Cambridge Associates». URL: https://www.cambridgeassociates.com/wp-content/uploads/2020/02/WEB-2019-Q3-USVC-Benchmark-Book.pdf (дата обращения: 13.01.2021).

8. Обзор рынка прямых и венчурных инвестиций за 2019 год / Официальный сайт «РАВИ» («Российская ассоциация венчурного инвестирования»). URL: http://www.rvca.ru/upload/files/lib/RVCA-yearbook-2019-Russian-PE-and-VC-market-review-ru.pdf (дата обращения: 14.01.2021).

9. Анализ мировой венчурной индустрии «Venture Pulse Q4 2019» / Официальный сайт «KPMG». URL: https://assets.kpmg/content/dam/kpmg/xx/pdf/2020/01/venture-pulse-q4-2019-global.pdf (дата обращения: 15.01.2021)

10. Васильева Т.Н., Васильева И.В. Особенности венчурного финансирования в США // Инновации и инвестиции. 2018. №3. C. 45-51 URL: https://cyberleninka.ru/article/n/osobennosti-venchurnogo-finansirovaniya-v-ssha (дата обращения: 17.01.2021).

11. Сытник А.А., Антоничев А.В. Сущность венчурных инвестиций // Изв. Сарат. ун-та Нов. сер. Сер. Экономика. Управление. Право. 2015. №2. C. 132-137. URL: https://cyberleninka.ru/article/n/suschnost-venchurnyh-investitsiy (дата обращения: 19.01.2021).

12. Отчёты PwC и CB Insights о венчурном финансировании за 2017-2019 гг./ Официальный сайт «CB Insights». URL: https://www.cbinsights.com/research/moneytree/ (дата обращения: 15.01.2021)

Страница обновлена: 13.01.2026 в 12:21:20

Download PDF | Downloads: 54 | Citations: 8

Venture capital investments in Russia: features, trends and current problems

Sheveleva K.I., Shurinova V.A., Stefanova N.A.Journal paper

Creative Economy

Volume 15, Number 2 (February 2021)

Abstract:

The concept of venture capital investments is discussed in the article. Capital investments features as a tool for financing innovative companies are discussed. Risks and profitability for an investor are considered depending on the stage at which he wants to join the project. The dynamics of venture investments in Russia and in the world for 2015-2019 is analyzed; and a low level of the venture industry in Russia is revealed. The ways to develop the venture capital investment market in the Russian Federation are proposed.

Keywords: venture, venture investments, venture funds, venture investment stages, risk, profit, payback

JEL-classification: G11, G32, G39

References:

Lazyrin M.S. (2015). Venchurnye fondy i ikh razvitie v Rossiyskoy Federatsii [Venchurnye fondy i ikh razvitie v Rossiyskoy Federatsii]. Eurasian Union of Scientists. (1-3 (10)). 52-53. (in Russian).

Sytnik A.A., Antonichev A.V. (2015). Sushchnost venchurnyh investitsiy [Essence of venture investments]. Izvestiya Saratovskogo universiteta Novaya seriya.Seriya Ekonomika. Upravlenie. Pravo. (2). 132-137. (in Russian).

Vasileva T.N., Vasileva I.V. (2018). Osobennosti venchurnogo finansirovaniya v SShA Innovation and Investment. (3). 45-51.

Volodin S.N., Volkova V.S. (2016). Rossiyskiy rynok venchurnyh investitsiy: aktualnye problemy i puti ikh resheniya [Russian venture investment market: current problems and solutions]. Corporate finance. (2). 70-89. (in Russian).

Vorobev I. P. (2017). Osobennosti stadiy venchurnogo finansirovaniya innovatsionnyh proektov [Stages of innovative projects venture financing]. The young scientist. (23 (157)). 38-40. (in Russian).