The system of housing construction savings: foreign and Russian experience

Mamleeva E.R.1![]() , Sazykina M.Yu.1

, Sazykina M.Yu.1

1 Институт стратегических исследований Республики Башкортостан, Russia

Download PDF | Downloads: 26 | Citations: 1

Journal paper

Russian Journal of Housing Research (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 7, Number 4 (October-December 2020)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=45976058

Cited: 1 by 28.06.2023

Abstract:

Housing as the main non-financial asset is the basis of household well-being, which is becoming increasingly important in the context of the coronavirus. The national project "Housing and Urban Environment" aims to increase the availability of housing for households and the annual increase in the volume of housing construction, which justifies the relevance of the study. Despite the creation of the real estate market in the Russian Federation, a limited number of households with above-average incomes are currently able to purchase housing using market mechanisms, even in conditions of subsidizing mortgage interest rates and a wide range of regional programs to stimulate consumer demand in the housing market.

The object of the study is the system of housing construction savings and the possibility of its use.

The purpose of the study is to analyze the housing construction savings system abroad, in particular, in Germany, as well as to assess the initial stage of the regional experience of the construction savings mechanism in the Republic of Bashkortostan, introduced in 2017 in the region.

The analysis of the system of housing construction savings in Germany showed changes in the following indicators: the number of depositors, the amount of savings of the building-and-loan associations, changes in the professional structure of depositors in Germany. Further, the factors limiting the development of the system of housing construction savings in the Republic of Bashkortostan were identified. A small number of banks operating the program and the possibility of participation in the program for certain groups of the population are among the key ones.

The findings were used in the development of strategic documents for the socio-economic development of municipalities of the Republic of Bashkortostan.

Keywords: building-and-loan associations, collective savings institutions, household finance

Funding:

Исследование выполнено при финансовой поддержке РФФИ и Республики Башкортостан в рамках научного проекта № 19-410-020013 «Трансплантация инновационных механизмов вовлечения финансовых ресурсов домашних хозяйств в экономику региона (на примере Республики Башкортостан)»

JEL-classification: D14, R31, R21, R22

Введение

Жилье как основной нефинансовый актив составляет основу благополучия домашних хозяйств, в условиях развития коронавируса приобретая все большее значение. При этом, несмотря на создание в Российской Федерации основ функционирования рынка недвижимости, приобрести жилье с использованием рыночных механизмов на сегодняшний день способен ограниченный круг домашних хозяйств с уровнем доходов выше среднего. Основными причинами низкого платежеспособного спроса на жилье являются недостаточная доступность долгосрочных ипотечных жилищных кредитов, а также высокий уровень рисков и издержек на этом рынке.

Приобрести жилье с использованием рыночных механизмов на сегодняшний день способен ограниченный круг семей с уровнем доходов выше среднего. Эту ситуацию хорошо отражает показатель уровня жилищной обеспеченности домашних хозяйств – коэффициент доступности (время, за которое семья может накопить средства для приобретения жилья, откладывая все свои доходы, превышающие минимальные средства, расходуемые на удовлетворение первоочередных потребностей) [3] (Kazakov, 2010).

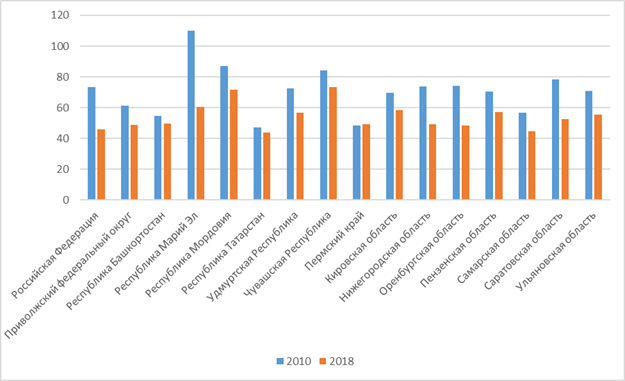

Результаты расчетов коэффициента доступности жилья регионов Приволжского федерального округа представлены на рисунке 1.

Рисунок 1. Результаты оценки доступности жилья в ПФО в 2010–2018 гг.

Источник: составлено авторами.

В результате оценки выявлено, что в целом в России сформировалась позитивная тенденция: коэффициент доступности жилья сократился в 1,5 раза (с 73 лет до 46 лет). Нужно отметить, что если в 2010 году коэффициент доступности в Приволжском федеральном округе составлял 61 год, что менее среднероссийского показателя на 12 лет, то в 2018 году, несмотря на положительную динамику в целом, коэффициент доступности жилья в ПФО выше среднероссийского на 3 года.

Для Республики Башкортостан характерны аналогичные тенденции: за исследуемый период анализируемый показатель сократился на 5 лет, но если в 2010 году коэффициент доступности жилья в Республике Башкортостан был ниже среднероссийского значения в 1,34 раза, то в 2018 году уже среднероссийское значение показателя меньше значения по РБ.

Сократился разброс периода накопления по Приволжскому федеральному округу. Так, в 2010 году он составлял от 110 лет в Республике Марий Эл и 54 лет в Республике Башкортостан, в 2018 году максимальное значение было зафиксировано в Республике Чувашия – 73 года, минимальное значение в Республике Татарстан – 44 года.

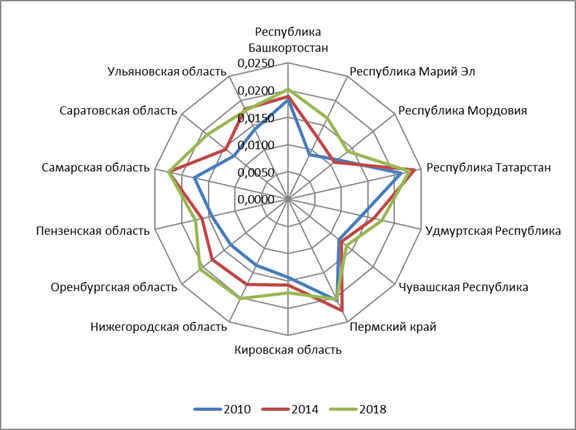

Рассчитаем также степень доступности жилья как показатель, обратный коэффициенту доступности. Рост этого показателя будет означать увеличение доступности жилья в регионе (рис. 2).

Рисунок 2. Динамика степени доступности жилья в регионах Приволжского федерального округа в 2010–2018 гг.

Источник: составлено авторами.

Отметим, что степень доступности жилья выросла в анализируемом периоде во всех регионах Приволжского федерального округа, за исключением Пермского края, Республики Татарстан.

При этом очевидно, что несмотря на рост доступности жилья в регионах, необходимы механизмы жилищного финансирования, которые позволят расширить доступ на рынок жилья домашним хозяйствам с невысокими доходами.

В отечественной практике большое количество исследований посвящено необходимости поиска инструментов и механизмов повышения доступности жилья, однако в основном они сосредоточены на инструментах ипотечного кредитования [16, 17, 19] (Sokolovskaya, 2007; Tarasov, 2012; Favstritskaya, 2006). Не в последнюю очередь это связано с тем, что в начале 2000-х годов было принято решение о расширении деятельности института развития ипотеки – «Агентства по ипотечному жилищному кредитованию», созданного еще в 1997 году. Таким образом, базовой моделью жилищного финансирования в России стала двухуровневая модель ипотечного кредитования, широко используемая в США, Великобритании и в некоторых других странах.

Однако отметим, что определенная часть отечественных исследований в этой области были посвящены поискам альтернативных механизмов жилищного финансирования, в том числе в таких активных регионах, как Республика Татарстан. Так, уже в 2009–2015 гг. вышел ряд публикаций, в которых авторы изучали возможности имплантации института закрытых паевых инвестиционных фондов недвижимости в финансировании жилищного строительства в Республике Татарстан [20] (Fayzullin, Gareev, 2009), а также механизма накопительно-кооперативной системы в региональной практике [1, 14, 18, 21] (Gareev, 2015; Pridvizhkin, 2006; Turgel, Pridvizhkin, 2006; Fayzullin, Gareev, 2009).

Также в качестве дополнительного механизма финансирования инвестиций на рынке жилья рассматривался лизинг жилья, однако отмечалось, что данный механизм будет доступен не всем группам населения [4, 10, 15] (Kalugin, Korolkova, 2015; Ovsyannikova, Salagor, 2013; Salagor, 2013).

В некоторых исследованиях находили отражение недостатки двухуровневой модели ипотечного кредитования. Так, Клевцов В.В. отмечал, что в рыночном пространстве регионов России присутствуют элементы как немецкой, так и американской системы жилищного кредитования и, значит, могут функционировать в экономике страны одновременно, дополняя друг друга [5] (Klevtsov, 2010).

Следует обратить внимание на тот факт, что о возможностях адаптации мирового опыта жилищного финансирования к российским реалиям обращались такие экономисты, как Пастухова Н.С., Рогожина Н.Н., Гарипова З.Л., Корнев В.С., Лактионов А.Н., Меркулов В.В., Минц В.М. [2, 6–9, 11] (Garipova, 2004; Kornev, 2003; Laktionov, 2015; Merkulov, 2013; Mints, 2012). Непосредственно становлению и функционированию институтов коллективных сбережений посвящено значительное число работ академика Полтеровича В.М. с соавторами [12, 13, 22] (Polterovich, Starkov, 2007; Polterovich, Starkov, 2010). Этот механизм используется в некоторых субъектах РФ, в том числе и в нашем регионе.

Методика исследования

В качестве методов исследования были использованы методы сравнения, синтеза и анализа, а также приемы графического представления данных. Эмпирическую базу исследования составили данные Росстата, Башкортостанстата, ассоциации сберегательных касс Германии. Анализ достоверных статистических показателей позволил получить адекватные результаты исследования и сформулировать обоснованные выводы.

Результаты исследования

Рассмотрим зарубежный опыт привлечения финансовых ресурсов домашних хозяйств на рынок жилья с использованием механизма «строительно-сберегательных касс», а также опыт Республики Башкортостан по функционированию системы жилищных строительных сбережений на рынке жилья региона.

Особенностями системы жилищных строительных сбережений являются:

· возможность накопления денежных средств для домашних хозяйств на специальном накопительном счете в банке с получением «премии от государства» в размере до 30% от вклада;

· условия накопления приемлемы для большинства домашних хозяйств;

· система является замкнутой, и именно долгосрочные накопления домашних хозяйств служат источником выдаваемых кредитов;

· домашние хозяйства, включающиеся в систему сбережений, формируют свой финансовый профиль в кредитном институте, который может наблюдать за финансовой дисциплиной вкладчика 4–6 лет (срок накопления первоначального взноса).

Проанализируем ключевые показатели развития немецких строительно-сберегательных касс в 2007–2019 гг.

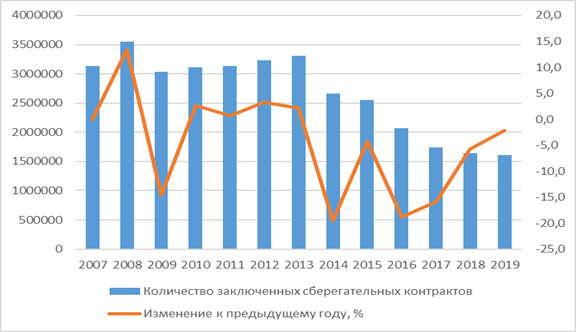

Динамика количества заключенных контрактов представлена на рисунке 3.

Рисунок 3. Количество заключенных сберегательных контрактов в системе строительных сберегательных касс в Германии в 2007–2019 гг.

Источник: [23].

Как следует из рисунка 3, количество ежегодных заключенных контрактов в системе строительно-сберегательных касс является значительным, однако в 2008–2009 гг. наблюдается снижение их числа. В 2010–2013 гг. количество заключенных контрактов, как и сумма сберегательных контрактов, показывало прирост (рис. 4). С 2014 года количество заключенных контрактов ежегодно снижается. При снижении процентных ставок банковские кредиты становятся выгоднее, чем займы в строительных сберегательных кассах, что и наблюдается с 2014 года [23]. Однако в Германии банки имеют право изменить ставку по кредиту в долгосрочном периоде (через 10 лет), в то время как в строительных сберегательных кассах ставки фиксированы и риск их изменения отсутствует.

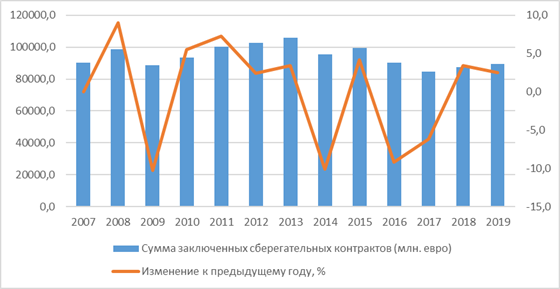

Рисунок 4. Сумма заключенных сберегательных контрактов в системе строительных сберегательных касс в Германии в 2007–2019 гг.

Источник: [23].

Показатель суммы сберегательных контрактов при этом имеет разнонаправленную динамику: в 2009, 2014 и 2016 гг. – снижение к предыдущему году, в 2010–2013 гг., 2015 и 2018–2019 гг. – рост к предыдущему периоду (рис. 4).

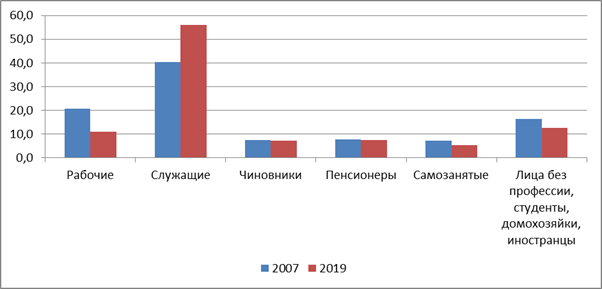

Важно отметить также, что строительные сберегательные кассы выдвигают к заемщикам менее жесткие требования, чем банки. Это касается и уровня дохода, и возраста, и социального положения клиентов. Благодаря инструментам государственной поддержки вклады в ССК привлекают домашние хозяйства с невысокими доходами. Рассмотрим изменение профессиональной структуры новых вкладчиков в строительных сберегательных кассах в 2007 и 2019 гг. (рис. 5).

Рисунок 5. Профессиональные группы новых участников системы строительных сбережений в 2007 и 2019 гг., %

Источник: [23].

Очевидно, что произошло изменение структуры новых вкладчиков: доля рабочих сократилась в исследуемом периоде вдвое: с 20,6% до 10,9%, также наблюдается сокращение доли такой категории вкладчиков, как «лица без профессии, студенты, домохозяйки, иностранцы» с 16,3% в 2007 году до 12,6% в 2019 году. Доля служащих, наоборот, выросла с 40,5% до 56,1%. Такие разнонаправленные тенденции можно объяснить, с одной стороны, использованием определенной части потенциальных вкладчиков ССК других инструментов жилищного финансирования, в частности ипотечного кредитования. С другой стороны, ростом неопределенности в сфере труда и занятости, получения доходов для тех групп потенциальных вкладчиков, чья доля сократилась.

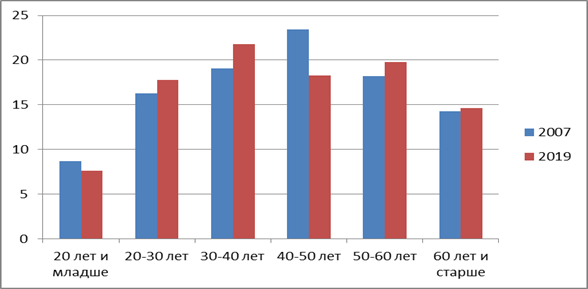

Возрастная структура вкладчиков в строительные сберегательные кассы представлена на рисунке 6.

Рисунок 6. Возрастная структура вкладчиков в 2007 и 2019 гг.

Источник: [23].

По возрастной структуре вкладчиков в 2007 и 2019 гг. значительных изменений не произошло, наибольшая доля вкладчиков сосредоточена в группах 30–40 и 40–50 лет, что соответствует жизненному циклу домашнего хозяйства, когда после получения образования, профессионального опыта, достижения определенного уровня дохода, создания семьи домашние хозяйства принимают решения о приобретении недвижимости.

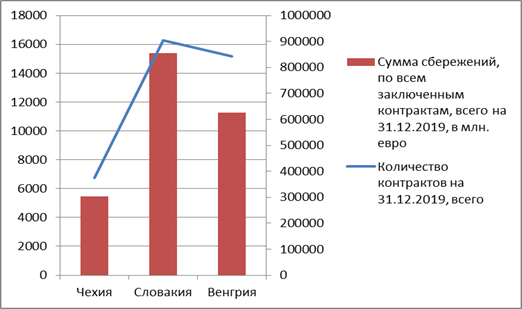

Система жилищных накоплений широко распространена и в других европейских странах: в Австрии, Франции, Швеции, Чехии, Словакии, Венгрии и др.

Рисунок 7. Строительно-сберегательные кассы в европейских странах в 2019 г.

Источник: [23].

В Республике Башкортостан в 2014 году было принято Постановление Правительства Республики Башкортостан № 56 от 14.02.2014 г. «О порядке реализации на территории Республики Башкортостан мероприятий по финансированию жилищного строительства с использованием системы строительных сбережений». Реально функционировать программа начала в 2017 году. Первоначально участниками программы могли стать граждане Российской Федерации, достигшие 18 лет, постоянно проживающие на территории Республики Башкортостан и относящиеся к одной из следующих категорий:

- признанные нуждающимися в жилых помещениях (под нуждающимися в жилых помещениях для целей настоящего Порядка понимаются граждане, признанные нуждающимися в жилых помещениях администрациями муниципальных образований Республики Башкортостан по месту их постоянного жительства по основаниям, указанным в статье 51 Жилищного кодекса Российской Федерации);

- члены молодых семей (под молодой семьей понимается семья, возраст обоих супругов в которой не превышает 35 лет);

- граждане, имеющие одного и более ребенка в возрасте до 18 лет.

В 2019 году ограничения для вступления в программу были сняты, а также увеличено бюджетное финансирование программы: на премии участникам жилстройсбережений выделено 235,6 млн рублей в год.

Система жилстройсбережений выступает одним из основных элементов регионального проекта «Ипотека Республики Башкортостан», принятого в конце 2018 года правительством региона в целях реализации майского Указа Президента России (от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года»), а также национального проекта «Жилье и городская среда» на территории Республики Башкортостан. Именно на систему жилстройсбережений руководство региона делает ставку в решении вопроса обеспечения жильем граждан со средним и ниже среднего уровнем доходов.

За период действия проекта с начала кредитования в 2017 году жилищные условия улучшили почти 1400 домашних хозяйств. В течение последующих пяти лет, к 2024 году, число участников проекта планируется довести с нынешних четырех с небольшим до почти двадцати тысяч. Также к этому сроку стоит задача увеличить до 10% долю кредитов по программе жилстройсбережений в общем объеме выдаваемой в республике ипотеки.

По состоянию на 1 апреля 2019 года на жилищно-строительный рынок республики поступило порядка 2,3 млрд рублей. Доля бюджетных субсидий при этом всего 6,5%, остальное – накопления граждан и средства банков в пропорции 1:3.

Таким образом, проект обеспечивает высокую отдачу от бюджетной поддержки – на 1 рубль из республиканской казны привлечено около 15 рублей средств населения и банков. По прогнозам, в ближайшие три года суммарный объем внебюджетных источников составит 5,5–6,5 млрд рублей.

В конце 2017 года программа жилстройсбережений республики вошла в шорт-лист Всероссийского конкурса АНО «Агентство стратегических инициатив по продвижению новых проектов» в номинации «Развитие человеческого капитала».

Несмотря на положительный опыт функционирования в развитых странах и некоторых субъектах РФ, сберегательные кассы не стали массовым институтом в России, обеспечивающим аккумулирование сбережений домашних хозяйств для приобретения жилья.

Обсуждение

Отметим, что институт жилищных строительных сбережений имеет определенные ограничения. Как мы отмечали ранее, в Германии количество заключенных контрактов ежегодно снижается, что не в последнюю очередь связано со снижением процентных ставок: банковские кредиты становятся выгоднее, чем займы в строительных сберегательных кассах. В России в тех регионах, которые имплантируют этот институт, количество заключенных контрактов растет, однако также выявлены факторы, ограничивающие развитие системы жилищных строительных сбережений в Республике Башкортостан. Такие как незначительный круг банков – операторов программы, возможность участия в программе для определенных групп населения, ограниченность регионов в финансовых ресурсах, которые можно направить на «государственные премии».

Заключение

Опыт зарубежных стран, а также наработанный в других регионах и Башкортостане опыт свидетельствует о том, что система жилищных сбережений – эффективный способ обеспечить жильем граждан с невысоким доходом, который обладает высоким потенциалом для тиражирования на федеральном уровне.

References:

Favstritskaya O.S. (2006). Zhilishchnaya ipoteka kak instrument finansirovaniya: otsenka sovremennogo sostoyaniya i perspektiv razvitiya v Magadanskoy oblasti [Housing hypothecation as a financing mechanism: its modern status and prospects in the territory of the Magadan region]. Vestnik Severo-Vostochnogo nauchnogo tsentra DVO RAN. (4). 84-94. (in Russian).

Fayzullin I.E., Gareev I.F. (2009). Ispolzovanie mekhanizma zakrytyh paevyh investitsionnyh fondov nedvizhimosti v finansirovanii zhilishchnogo stroitelstva v Respublike Tatarstan [Mechanism of closed-end real estate mutual funds in the financing of housing construction in the Republic of Tatarstan]. Regional Economics: Theory and Pactice. (19). 51-55. (in Russian).

Fayzullin I.E., Gareev I.F. (2009). Spetsifika deyatelnosti zhilishchnyh kooperativov v Respublike Tatarstan [Specifics of the activity of housing cooperatives in the Republic of Tatarstan]. Regional Economics: Theory and Pactice. (22). 36-43. (in Russian).

Gareev I.F. (2015). Zhilishchnye kooperativy kak alternativnye skhemy finansirovaniya stroitelstva zhilya [Housing cooperatives as an alternative housing funding scheme]. Russian Journal of Housing Research. 2 (4). 319-335. (in Russian). doi: 10.18334/zhs.2.4.38753 .

Garipova Z.L. (2004). Institutsionalnyy analiz rynka zhilishchnogo kreditovaniya [Institutional analysis of the housing lending market]. Vestnik Saratovskogo gosudarstvennogo tekhnicheskogo universiteta. Seriya: Ekonomicheskie nauki. 17 122-130. (in Russian).

Kalugin V.A., Korolkova D.I. (2015). Zhilishchnyy lizing kak instrument obespecheniya dostupnosti zhilya v Belgorodskoy oblasti [Housing leasing as a tool for ensuring housing affordability in the Belgorod region]. Scientific bulletins of the Belgorod State University. Series: The Economy. Computer science. (13(210)). 36-42. (in Russian).

Kazakov V.N. (2010). Dostupnost zhilya i uroven zhilishchnoy obespechennosti naseleniya: mezhregionalnyy analiz [Availability of housing and housing standards: an inter-regional analysis]. Izvestiya sankt-peterburgskogo universiteta ekonomiki i finansov. (2(62)). 101a-105. (in Russian).

Klevtsov V.V. (2010). Osobennosti dvukhurovnevogo stroeniya sistemy ipotechnogo zhilishchnogo kreditovaniya Rossii [Features of a two-level structure of the Russian mortgage system]. Statistics and Economics. (1). 38-42. (in Russian).

Kornev V.S. (2003). Ob adaptatsii mirovogo opyta zhilishchnogo ipotechnogo kreditovaniya v Rossii [On adapting the global experience of housing mortgage lending in Russia]. The Bulletin of the Financial Academy. (1(25)). 120-131. (in Russian).

Laktionov A.N. (2015). Sovremennye finansovo-kreditnye instrumenty organizatsii finansirovaniya zhilishchnogo stroitelstva [Modern financial and credit instruments of housing construction financing organization]. Digest Finance. (6). 42. (in Russian).

Merkulov V.V. (2013). Mirovoy opyt ipotechnogo zhilishchnogo kreditovaniya i perspektivy ego ispolzovaniya v Rossii [World experience of housing mortgage lending and prospects for its use in Russia] SPb.: Piter. (in Russian).

Mints V.M. (2012). Modeli ipotechnogo kreditovaniya i perspektivy ikh primeneniya v Rossii [Mortgage lending models and prospects for their application in Russia]. Banking (bankovskoye delo). (6). 30-34. (in Russian).

Ovsyannikova T.Yu., Salagor I.R. (2013). Formirovanie regionalnyh sistem zhilishchnogo lizinga na osnove razvitiya spetsializirovannyh finansovyh institutov [Formation of regional systems of housing leasing on the basis of development of specialized financial institutions]. Tomsk State University Journal of Economics. (1(21)). 102-112. (in Russian).

Pastukhova N.S., Rogozhina N.N. (2002). Zarubezhnyy opyt zhilishchnyh sberegatelnyh programm. Rekomendatsii po ispolzovaniyu zhilishchnyh sberegatelnyh programm v rabote bankov [Foreign experience of housing savings programs. Recommendations for the use of housing savings programs in the work of banks] M.: Fond «Institut ekonomiki goroda». (in Russian).

Polterovich V.M., Starkov O.Yu. (2007). Formirovanie ipoteki v dogonyayushchikh ekonomikakh: problema transplantatsii institutov [The formation of the mortgage in catching-up economies: a problem of transplantation of institutions] M.: Nauka. (in Russian).

Polterovich V.M., Starkov O.Yu. (2010). Poetapnoe formirovanie massovoy ipoteki i rynka zhilya [Gradual formation of mass mortgage and housing market] SPb.: Aleteyya. (in Russian).

Pridvizhkin S.V. (2006). Evolyutsiya territorialnyh programm zhilishchnogo finansirovaniya [The evolution of regional programs of housing finance]. Finance and credit. (24(228)). 59-70. (in Russian).

Salagor I.R. (2013). Finansovyy mekhanizm zhilishchnogo lizinga kak dopolnitelnyy istochnik finansirovaniya investitsiy na rynke zhilya [Financial mechanism of housing leasing as an additional source of investment financing in the housing market]. Finance and credit. (46(574)). 56-64. (in Russian).

Sokolovskaya E.N. (2007). Sistema ipotechnogo zhilishchnogo kreditovaniya kak mekhanizm regulirovaniya dolgosrochnyh sposobov finansirovaniya ekonomiki i uskoreniya ekonomicheskogo rosta strany [The system of housing mortgage lending as a mechanism for regulating long-term ways of financing the economy and accelerating the country's economic growth]. Property Relations in the Russian Federation. (10(73)). 27-41. (in Russian).

Tarasov V.L. (2012). Analiz faktorov, vliyayushchikh na dinamiku razvitiya rynka ipotechnogo kreditovaniya v Rossiyskoy Federatsii [Analysis of the factors influencing dynamics of the Russian mortgage market development]. Vestnik Povolzhskogo gosudarstvennogo tekhnologicheskogo universiteta. Seriya: Ekonomika i upravlenie. (1(14)). 26-33. (in Russian).

Turgel I.D., Pridvizhkin S.V. (2006). Sistema gosudarstvennogo finansirovaniya zhilishchnogo stroitelstva: problemy stanovleniya i perspektivy razvitiya [The system of state financing of housing construction: problems of formation and prospects of development]. Finance and credit. (18(222)). 16-26. (in Russian).

Страница обновлена: 10.06.2025 в 17:00:14

Russia

Russia