Трансформация рынка автомобилестроения на основе цифровых инноваций

Веревка Т.В.1

1 Санкт-Петербургский политехнический университет Петра Великого, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 100 | Цитирований: 14

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 1 (Январь-Март 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42676086

Цитирований: 14 по состоянию на 07.12.2023

Аннотация:

Цифровая трансформация, создавая новые цифровые предприятия, продукты, бизнес-модели меняет структуру отраслей. Автомобилестроение, как высокотехнологичная отрасль, занимающая третье место в мире по объемам затрат на R&D, становится на современном этапе одним из ведущих драйверов развития цифровой экономики. В работе проведен анализ основных тенденций автомобильного рынка, исследованы R&D-активность и R&D-эффективность ведущих мировых автоконцернов, представлен прогноз инновационного развития отрасли под воздействием цифровых технологий. Результаты проведенных в работе исследований показывают, что основными тенденциями, имеющими наиболее значимые последствия для будущего развития рынка автомобилестроения в условиях его цифровизации, являются появление принципиально новых цифровых продуктов (автономные, подключенные автомобили) и цифровых услуг (сервисов мобильности), а также изменение качества потребительского спроса, вызванное развитием инновационных технологий

Ключевые слова: цифровые технологии, рынок автомобилестроения, наукоемкость, рентабельность R&D

JEL-классификация: F01, L62, O32

Введение

Технологическая основа современной цифровой экономики формируется на базе достижений четвертой промышленной революции, или Индустрии 4.0, наступление которой фиксируют многие ученые и специалисты [1, 2] (Schwab, 2016; Geissbauer, Schrauf, Koch et al., 2014). В узком смысле Индустрия 4.0 описывает концепцию умного производства (Smart Manufacturing) на основе IoT (Internet of Things). Автомобилестроение является инновационной отраслью промышленности, и автопроизводители в современных условиях активно модернизируют производственные процессы в контексте цифровой трансформации. В современной литературе достаточно полно представлены исследования в области анализа инновационной деятельности и оптимизации инновационных процессов предприятий, отраслей и целых регионов, а также инновационного менеджмента, эффективности инновационных проектов и оценки результативности управления высокотехнологичных предприятий [3–7] (Kostin, Batkovskiy, 2014; Fomina et al., 2014; Verevka, 2018; Batkovskiy, Fomina, 2019; Batkovskiy, Kravchuk, Styazhkin, 2019). Проведены глубокие исследования влияния цифровой экономики на производственные процессы промышленных предприятий, включая цифровую трансформацию предприятий автомобилестроительной отрасли, дающую возможность создания непрерывного производственного процесса за счет синхронизации бизнес-процессов и производства в виртуальной и реальной среде и интеграции всех элементов контроля, моделирования, управления предприятием [8–10] (Graetz, Michaels, 2015; Gromova, 2019; Рukha, 2018).

Вместе с тем в широком плане Индустрия 4.0 включает трансформацию и интеграцию не только процессов операционной деятельности, а предполагает сквозную цифровизацию и интеграцию данных всей цепочки создания ценности, начиная от предложения цифровых продуктов и услуг и заканчивая оптимизацией обслуживания клиентов. Цифровые технологии способствуют созданию новых бизнес-моделей, которые, в свою очередь, создают новые ценности для клиентов. Результатом цифровой революции может стать исчезновение многих компаний и перепрофилирование рынков, причем происходить эти процессы будут со стремительной скоростью [11]. В связи с тем, что автомобильная отрасль относится к одной из наиболее высокотехнологичных отраслей, она с определенной долей вероятности будет находиться на переднем крае «цифрового вихря» и, следовательно, уже в ближайшее время будет подвержена цифровой трансформации. Поэтому целью данного исследования является изучение влияния цифровых технологий на продуктовую и региональную структуру мирового рынка автомобилестроения, а также оценка перспектив его инновационного развития. В процессе проведения исследования использованы статистические данные The International Organization of Motor Vehicle Manufacturers (OICA), отчетов Европейской Комиссии, Strategy&, Statista, данные ежегодных рейтингов (Global Innovation 1000, Annual Performance 2500 world's top R&D investors, The 10 Most Innovative Companies и т.п.), прогнозы и оценки аналитиков таких компаний как PWC, BCG, Cisco, Frost & Sullivan, Json & Partners, McKinsey, Consulting Group и других.

Анализ мирового автомобильного рынка

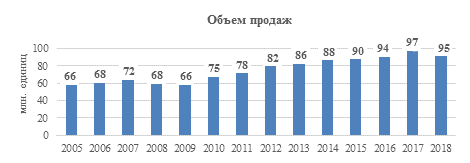

Оценка динамики и структуры мирового рынка проведена на основе статистических данных The International Organization of Motor Vehicle Manufacturers, созданной в 1919 году в Париже, и известной как The Organisation Internationale des Constructeurs d’Automobiles (OICA) [12]. На рисунке 1 изображена динамика мировых продаж новых автомобилей за 2005–2018 годы.

Рисунок 1. Динамика мировых продаж новых автомобилей

за 2005–2018 годы, млн единиц

Источник: составлено автором по статистическим данным OICA [12].

Мировой авторынок по итогам 2018 года снизился на 0,5 % и составил 95 млн 791 тыс. легковых и легких коммерческих автомобилей. Таким образом, впервые с 2009 года зафиксирована негативная динамика продаж. Значительные трудности, которые в последние годы испытывает мировая автомобильная промышленность, обусловлены рядом факторов: глобальным финансово-экономическим кризисом, постепенным перенасыщением мирового рынка, все более отчетливо проявляющимся кризисом перепроизводства, а также снижением темпов прироста спроса на автомобили в развитых странах и падением индекса потребительского доверия на фоне торговых войн и геополитической напряженности на международной арене, которые в совокупности существенно изменили товарную и географическую структуру как производства, так и рынка отрасли. Динамика структуры мировых продаж и производства автомобилей по странам/регионам представлена на рисунке 2.

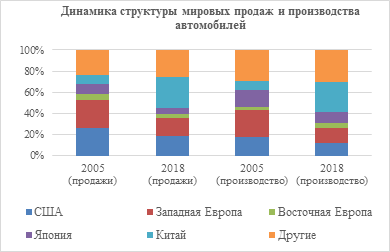

Рисунок 2. Динамика структуры мировых продаж и производства автомобилей по странам/регионам, в процентах

Источник: составлено автором по статистическим данным OICA [12, 13].

В отличие от Азиатско-Тихоокеанского региона традиционные рынки развитых стран, включая США, ЕС и Японию, больше не демонстрируют устойчивого роста продаж и производства автомобилей. Так, если за анализируемый период с 2005 по 2018 год в этих странах произошло даже некоторое снижение количества произведенных и проданных автомобилей, то объем продаж и производства в Китае вырос за тот же период почти в пять раз, превратив его в мирового лидера по продажам и производству автомобилей, сосредоточившего в настоящее время практически треть рынка. Его доля в мировом объеме продаж увеличилась в 3,5 раза: c 8,7 % в 2005 году до 29,3 % в 2018 году. Соответственно, за период 2005–2018 гг. доля США в мировых продажах автомобилей снизилась с 26,5 % до 18,2 %, Западной Европы – с 25,7 % до 17 %, Японии – с 8,9 % до 5,5 %.

Изменение структуры глобального спроса на автомобили в сторону существенного роста доли Азиатско-Тихоокеанского региона предопределили, в свою очередь, изменение в размещении автомобильных производств, которые, как правило, основываются на близости к рынкам сбыта, а также кластерам поставщиков и регионам с низкой стоимостью ресурсов, что позволяет им сокращать издержки и получать конкурентные преимущества. Например, если доля затрат на труд в отпускной цене автомобиля в Китае составляет 5 %, в России – 6 %, то в Европе – 13 %, в США – 14 %, а в Японии – 19 %. Размещению производственных процессов автомобильных концернов в развивающихся странах также способствует рост экологических требований к производству и автомобилям во многих развитых странах, что приводит к дополнительным операционным затратам и трудностям для автопроизводителей. Таким образом, на географическую структуру автомобильного производства повлияли следующие факторы: медленные или отрицательные темпы роста на основных рынках, ужесточение экологических стандартов в развитых странах, с одной стороны, и высокий потенциал рынков, относительно низкая стоимость ресурсов, возможность получения льготных условий на развивающихся рынках – с другой стороны. В результате в мировом производстве автомобилей в настоящее время уверенно лидирует Китай, на который приходится практически каждый третий произведенный сегодня в мире автомобиль, его доля в мировом объеме производства увеличилась в 3,5 раза: c 8,6 % в 2005 году до 29,0 % в 2018 году. Соответственно, за период 2005–2018 гг. вдвое снизилась доля западноевропейских производителей (с 25,2 % до 14,4 %), на треть уменьшилась доля американских (с 17,9 % до 11,8 %) и японских (с 16,2 % до 10,2 %) автоконцернов. Изменяющийся ландшафт рынка заставляет производителей адаптироваться к обостряющейся борьбе за покупателя. Высокая конкуренция требует внедрять в автомобиль все больше технологических инноваций, но при этом вынуждает производителя удерживать цену на минимальном уровне. Успех Китая в мировом автомобилестроении во многом объясняется не только высокими темпами роста национальной экономики и низкой стоимостью ресурсов в стране, но также значительными инвестициями в исследования и разработки, внедрением передовых производственных технологий, привлечением лучших зарубежных специалистов в сфере компьютерного инжиниринга, которые способны разрабатывать конкурентоспособную на рынке продукцию. Таким образом, технологические инновации становятся решающим фактором для будущего любой автомобильной компании. Лидерами отрасли становятся компании, которые осуществляют собственные исследования и разработки, выпуская на рынок принципиально новые технологические решения и продукты.

R&D-активность и R&D-эффективность автомобильных компаний

Автомобильные концерны занимают ключевые позиции по общему объему затрат в исследования и разработки (R&D). Согласно докладу Европейской Комиссии «The 2018 EU Industrial R&D Scoreboard», который охватывает исследования 2500 компаний – лидеров по объему инвестиций, суммарно аккумулирующих около 90 % мировых R&D-инвестиций, совокупный объем которых в 2018 году составил 736,4 млрд евро, ведущими отраслями экономики по объему R&D-инвестиций в мире являются три сферы: ICT Producers (производство компьютерной техники и электроники), Health Industries (фармация и биотехнологии) и автомобильная промышленность. Их удельный вес в структуре мировых расходов на R&D по итогам 2018 года составил 23,7 %; 21,0 % и 17,6 % соответственно. При этом в Европе автопроизводители являются безусловными лидерами по объему инвестиций в R&D. Так, из 200 млрд евро, затраченных европейскими предприятиями на НИОКР, львиную долю (30,5 %) составляет автомобилестроение, 22,4 % приходится на здравоохранение и только 13 % – на производство компьютерной техники и электроники [14]. Таким образом, автомобилестроительная отрасль сегодня является основным драйвером развития передовых производственных технологий, которые становятся все более наукоемкими и ресурсоемкими. По оценкам аналитиков Strategy& совокупный объем затрат в R&D автопроизводителей из списка 2018 Global Innovation 1000 только за 2018 год вырос на 15,2 % и составил 125 млрд долл. [15]. При этом почти половина всех расходов на R&D приходится на европейские компании, а четверть – на японские. В условиях роста конкуренции автопроизводители вынуждены резко интенсифицировать НИОКР, постоянно обновляя модельный ряд и выпуская на рынок принципиально новые технологические решения, а также глобальные платформы, стоимость разработки которых, включая их сертификацию и тестирование, уже превысила в легковом автомобилестроении 1 млрд долл. [16] (Pasko, 2018).

Однако высокие затраты на НИОКР не гарантируют результат. В таблице 1 представлены основные финансово-экономические показатели компаний, затративших на НИОКР в 2018 году свыше 1 млрд евро. Безусловным лидером отрасли по показателю совокупных затрат в исследования и разработки является Volkswagen, далее следуют Daimler и Toyota Motor.

Показатель наукоемкости или интенсивности расходов на R&D (доля расходов на НИОКР в объеме продаж) в среднем у компаний автомобилестроения из списка R&D ranking of the world top 2500 companies в 2018 году составил 4,5 %. Причем, если в Европе его значение равнялось 5,5 %, а в США – 4,4 %, то в Азии – 3,5 %. Как видно из таблицы 1, доля расходов на НИОКР в обороте автопроизводителей – лидеров отрасли по общему объему расходов на R&D варьировалась от 1,3 % у Saic Motor до 11,7 % у Tesla. Согласно ежегодному рейтингу Global Innovation 1000, проводимому Strategy&, компания Tesla с 2013 года находится в списке 10 Most Innovative Companies, занимая в этом списке в 2018 году пятое место, в 2017 и 2016 годах – четвертое, а в 2015 году – третье место, уступив только Google и Apple [17]. Несмотря на столь высокую оценку Tesla за последние пять лет этого опроса топ-менеджеров Global Innovation 1000, компания в 2018 году получила убыток от операционной деятельности в размере 1 361 млн евро, что сопоставимо с суммой затраченных предприятием средств на R&D (1 149 млн евро).

Таблица 1

Показатели компаний – лидеров отрасли в 2018 году

по общему объему расходов на R&D

|

Название

компании

|

Расходы на R&D (млн евро)

|

Общая

выручка (млн евро)

|

Интенсивность

R&D ( %)

|

Операционная прибыль

(млн евро) |

Рентабельность

R&D ( %)

|

|

Volkswagen

|

13 135

|

230 682

|

5,7

|

13 458

|

102,5

|

|

Daimler

|

8 663

|

164 330

|

5,3

|

14 631

|

168,9

|

|

Toyota Motor

|

7 860

|

216 982

|

3,6

|

17 724

|

225,5

|

|

Ford Motor

|

6 671

|

130 723

|

5,1

|

4 013

|

60,2

|

|

BMW

|

6 108

|

98 678

|

6,2

|

9 764

|

159,9

|

|

General Motors

|

6 087

|

121 394

|

5,0

|

8 352

|

137,2

|

|

Robert Bosh

|

5 934

|

78 066

|

7,6

|

4 824

|

81,3

|

|

Honda Motor

|

5 397

|

113 449

|

4,9

|

6 156

|

114,1

|

|

Fiat-Chrysler Automobiles

|

4 282

|

110 934

|

3,9

|

7 554

|

176,4

|

|

Nissan Motor

|

3 662

|

88 265

|

4,1

|

4 126

|

112,7

|

|

Denso

|

3 304

|

37 727

|

8,8

|

2 998

|

90,7

|

|

Renault

|

2 958

|

58 770

|

5,0

|

3 710

|

125,4

|

|

Peugeot

|

2 927

|

65 210

|

4,5

|

3 066

|

104,7

|

|

Tata Motors

|

2 488

|

37 642

|

6,6

|

1 386

|

55,7

|

|

ZF

|

2 133

|

36 444

|

5,9

|

1 757

|

82,3

|

|

Hyundai Motor

|

1 828

|

75 068

|

2,4

|

3 563

|

194,9

|

|

Valeo

|

1 440

|

18 550

|

7,8

|

1 424

|

98,9

|

|

Saic Motor

|

1 334

|

106 390

|

1,3

|

3 236

|

242,6

|

|

Kia Motors

|

1 170

|

41 699

|

2,8

|

516

|

44,1

|

|

Tesla

|

1 149

|

9 805

|

11,7

|

- 1 361

|

-118,5

|

|

Mazda Motor

|

1 005

|

25 657

|

3,9

|

1 064

|

105,9

|

|

Всего по отрасли

|

117 000

|

25 904 000

|

4,5

|

167 500

|

143,2

|

Источник: составлено автором [14].

Если средняя рентабельность R&D (отношение операционной прибыли к расходам на НИОКР) по отрасли составила в 2018 году 143,2 %, то рентабельность R&D отдельных автопроизводителей, представленных в таблице 1, варьировалась от -118,5 % (Tesla) до 242,6 % (Saic Motor). Таким образом, фаворит рейтинга самых инновационных компаний мира (The 10 Most Innovative Companies) – Tesla, на 1 доллар, затраченный на исследования и разработки, получила 1,2 доллара убытка, а Saic Motor – 2,5 доллара прибыли. При этом в цене автомобиля у Tesla затраты на R&D почти в 10 раз выше, чем у Saic Motor.

Результаты проведенного краткосрочного сравнительного анализа полностью подтверждают выводы авторов проекта Global Innovation 1000: «Наши исследования компаний – инновационных лидеров убедительно свидетельствуют, что между общим количеством денег, которые компании тратят на поддержку инновационных программ и проектов, и общими показателями их финансово-экономической деятельности не существует долгосрочной корреляции. Гораздо большее значение имеет то, каким образом и на что именно компании расходуют эти деньги и прочие имеющиеся у них ресурсы» [18] (Jaruzelski, Chwalik, Goehle, 2018). В связи с этим американские аналитики Strategy& на протяжении десяти лет формируют список высокоэффективных инноваторов (high-leverage innovators, HLI), к которым относятся инновационно-ориентированные фирмы, имеющие в течение пятилетнего периода их деятельности ключевые финансово-экономические показатели (метрики), такие как продажи, валовая, операционная и чистая прибыли, рыночная капитализация, ставка дивиденда, значительно выше отраслевых конкурентов, при этом сохраняя интенсивность расходов на R&D ниже среднеотраслевых уровней.

В последний список HLI, базирующийся на анализе данных за 2013–2017 годы, вошли следующие предприятия автомобилестроения: Burelle SA (EU), Fiat Chrysler Automobiles N.V. (EU), Ford Otomotiv Sanayi A.S. (Turkey), Geely Automobile Holdings Limited (China), Hanon Systems (South Korea), Subaru Corporation (Japan). По оценкам специалистов Strategy&, HLI-компании за указанный период имели рост продаж в 2,6 раза выше, а их рыночной капитализации в 2,9 раза больше по сравнению с другими компаниями из списка 2018 Global Innovation 1000 [17]. Из компаний, затративших на НИОКР в 2018 году свыше 1 млрд евро (табл. 1), только Fiat Chrysler Automobiles N.V. была отнесена к высокоэффективным инноваторам. Операционная прибыль предприятия за 2018 год выросла на 48 %, а рыночная капитализация – на 160 %. В то время как рыночная капитализация, например Volkswagen, Daimler, Toyota Motor, Ford Motor, Honda Motor, Kia Motors и Tata Motors упала на 0,5 %; 1,2 %; 3,6 %; 12,5 %; 15,5 % и 29,9 % соответственно. Еще один HLI-автопроизводитель Geely Automobile (China), затратив в 2018 году на R&D всего 3,6 % от продаж, увеличил свои продажи за год на 72,7 %, обогнав по темпам роста даже таких глобальных инновационных лидеров быстрорастущих высокотехнологичных отраслей, как Alphabet, Microsoft, Facebook, Alibaba, Symantec, Intel, Apple, Tencent, Western Digital. При этом операционная прибыль компании Geely Automobile за 2018 год выросла на 115,3 %, а ее рыночная капитализация – на 213,8 % [14].

Основными причинами успеха высокоэффективных инноваторов, по оценкам аналитиков Strategy&, основанных на результатах опроса 869 топ-менеджеров ведущих компаний, вошедших в итоговый список Global Innovation 1000, являются регулярная аналитика потребностей клиентов и точное понимание новых технологий и тенденций их развития [19] (Jaruzelski, 2018). Непосредственным результатом постоянного взаимодействия с конечными пользователями или заказчиками становятся новые продукты и услуги, разрабатываемые этими компаниями, в итоге создание уникальной клиентской базы позволяет им серьезно трансформировать свои целевые рынки. Безусловно, наиболее сильное влияние на появление многих новшеств за последние годы оказывает цифровизация. Поскольку в себестоимости современного автомобиля свыше 40 % составляет программное обеспечение, электроника и сопутствующие патенты, автомобиль все более становится «цифровым», а конкуренция на рынке модифицируется в конкуренцию в сфере цифровых технологий и решений.

Развитие цифровых технологий в автомобилестроении

Ежегодные расходы на цифровизацию в мировой автомобильной промышленности, по оценкам аналитиков консалтинговой компании Frost & Sullivan, приведенные в исследовании Digital Transformation of the Automotive Industry, продолжают расти каждые пять лет более чем вдвое и в результате достигнут 82 млрд долл. США в 2020 году и 169 млрд долларов США к 2025 году [20]. При этом потенциальный эффект автопроизводителей от цифровой трансформации к 2025 году, по расчетам авторитетных экспертов, представленных на Мировом экономическом форуме «Digital Transformation Initiative» оценен в 0,7 трлн, а ожидаемый социальный эффект – в 3,1 трлн долларов США [21].

В структуре расходов автомобильных компаний все большую долю занимают затраты, связанные с обработкой больших массивов информации (Big Data) и «Интернетом вещей» (IoT), на который уже сейчас приходится более 30 % всех инвестиций на цифровизацию автомобилестроения. К другим тенденциям цифровой трансформации в мировом автопроме можно отнести развитие технологий искусственного интеллекта и блокчейн, а также технологий дополненной реальности (AR) и облачных сервисов (CS). В этих условиях перспективы развития рынка и изменения его продуктовой и географической структуры становятся сложно прогнозируемыми. Тем не менее, учитывая различные оценки экспертов в области цифровых технологий, можно выделить появление на авторынке и (или) значительное развитие следующих цифровых продуктов и сервисов: автономные (самоуправляемые) автомобили, электромобили, встроенные технологии, включая «подключенные» (connected) автомобили, цифровые сервисы мобильности, включая краткосрочную повременную аренду автомобиля (car sharing) и совместную поездку (ride sharing).

Рынок беспилотных автомобилей находится в стадии зарождения, однако, по прогнозам J’son & Partners Consulting, развивается стремительными темпами и вырастет с 0,3 млн до 30,4 млн автомобилей в год к 2035 году. Ожидается, что к 2035 году более трети производимых машин будут автономными [22]. До 2020 года доминирующей маркой на рынке будут автономные автомобили Tesla. Далее к ней присоединятся General Motors, Ford, BMW, Nissan, Mercedes-Benz, Audi, Toyota, Volkswagen и другие крупные автогиганты, вложившие средства в разработку автономных автомобилей. Основной прирост рынок получит начиная с 2025 года, когда крупные автопроизводители, и особенно китайские, начнут серийное производство автономных автомобилей третьего уровня. Компания BCG прогнозирует к 2026 году выпуск более 14 млн автономных автомобилей, из них 0,5 млн будут четвертого уровня, то есть полностью самоходными. Объем рынка беспилотных автомобилей к этому времени составит 42 млрд долларов [23] (Butenko, 2017). Автомобили пятого уровня появятся на рынке не ранее 2027–2028 гг. Но уже к 2030 году их объем выпуска достигнет 12 млн единиц [24].

В региональной структуре основной объем самоуправляемых автомобилей в 2030-е годы, по оценкам J’son & Partners Consulting, будет приходиться на продажи в Китае (33 %), США (26 %) и Европе (21 %). Между тем применение автономных автомобилей может столкнуться в некоторых странах с серьезными проблемами, препятствующими массовому распространению автономного вождения после фактической готовности технологии, например, неподготовленностью дорожной и телекоммуникационной инфраструктуры или правовыми барьерами. Так, Индия уже заявила о запрете автономного вождения с целью сохранения рабочих мест водителей. Следовательно, в первые годы самоуправляемые автомобили будут доступны для использования в определенных условиях и на ограниченных географических рынках. Таким образом, внедрение инноваций может сдерживать ряд технологических, юридических, информационных и потребительских рисков [22]. Опросы, проведенные PwC и BCG, показали, что более половины потребителей готовы рассмотреть возможность приобрести беспилотный автомобиль. Наиболее высокий интерес (свыше 60 %) проявили молодые люди в возрасте до 30 лет [25]. Причем 46 % респондентов выбрали бы автономную машину, изготовленную традиционным автопроизводителем, 15 % – ИТ-компанией, 12 % – новым автопроизводителем. Это означает, что действующие автогиганты имеют намного больше шансов выиграть в этой новой сфере конкуренции цифровых технологий по сравнению с инновационными стартапами благодаря высокому доверию потребителей. В представлении большинства потенциальных потребителей беспилотный автомобиль – это электромобиль или гибридный автомобиль [23] (Butenko, 2017). По прогнозам PwC, ежегодные продажи электромобилей возрастут к 2025 году до 14 млн, а гибридных – до 29 млн единиц. В результате совокупный парк электромобилей увеличится в 16 раз с 2,5 млн до 41 млн [24]. Крупнейшими рынками данных автомобилей являются США, Китай, Япония, Великобритания, Германия, Норвегия, Франция, что во многом связано со стимулированием властей перехода автотранспорта на электрическую тягу, ужесточением требований относительно топливной эффективности, а также повышением цен на традиционное топливо. Все более привлекательным рынком для производителей электрических и гибридных автомобилей становится КНР, которая поддерживает этот тренд с помощью налоговых льгот. Volkswagen уже планирует вывести на китайский рынок 25 новых моделей электромобилей с 2020 по 2025 год и вложить в сегмент 12 млрд долларов США.

Ведущие мировые автоконцерны также ежегодно направляют около 7 % своих расходов на информационные и цифровые решения в разработки систем безопасности, а порядка 10 % средств на цифровизацию вкладываются в направление «Подключенные автомобили». Благодаря головному модулю, «подключенный» (connected) автомобиль способен осуществлять обмен данными с другими транспортными средствами, устройствами, сетями и сервисами. По прогнозам PwC, начиная с 2022 года все новые автомобили в США, Европе и Китае будут «подключенными». Таким образом, основным результатом развития цифровых технологий в отрасли станет появление на автомобильном рынке нового цифрового продукта: автономный, электрический и подключенный автомобиль. Однако его активному развитию на рынке может в значительной степени препятствовать цена на данный продукт. Так, если согласно текущим прогнозам Bloomberg New Energy Finance к 2025 году электромобили станут доступнее, а стоимость владения электромобилем сравняется со стоимостью владения обычным автомобилем, то сенсоры, камеры, датчики и программное обеспечение добавят к стоимости современного обычного автомобиля, по оценкам Consulting Group, 15-20 тыс. долларов США [23] (Butenko, 2017).

Поэтому, к сожалению, далеко не все новшества цифровизации будут востребованы рынком как в связи с их ценовой недоступностью для отдельных категорий потенциальных потребителей, так и в связи с фактором экономической целесообразности их приобретения. Например, стесненное в денежном отношении сейчас поколение Z (молодые люди, рожденные в конце 1990-х – начале 2000-х годов) предпочитает пользоваться сервисами заказа такси, краткосрочной аренды и все реже покупает постоянно дорожающие автомобили. В настоящее время стоимость автомобиля является решающим фактором покупки данного сегмента потребителей, две трети которых покупают подержанные компактные малолитражные автомобили. Пика финансового благополучия эти люди достигнут к 2030 году, когда автомобили-беспилотники станут массовыми и смогут удовлетворять потребительским ожиданиям нового поколения, т.е. быть экологически чистыми и заряжаться так же легко, как смартфоны. Учитывая, что уже в 2020 году поколение Z будет составлять 40 % потребителей, автопроизводителям нужно не только использовать новые технологии, но и понимать, как будут вести себя будущие клиенты, и соответствующим образом адаптировать свои продукты и услуги. Однако автоконцерны опасаются, что новое поколение просто никогда не выйдет на авторынок в силу меняющейся модели потребления: от собственности к car sharing (краткосрочной аренде автомобиля), открывшей эпоху «мобильности» потребителей.

Услуга сar sharing, осуществляемая через мобильное приложение начиная с 2000 года, предоставляется, как правило, с поминутной оплатой и возможностью вернуть автомобиль, оставив его в любом месте определенной зоны. С 2010 года с развитием мобильных приложений появились такие онлайн-сервисы, инвестируемые крупными автогигантами, как Uber (Toyota), Gett (Volkswagen), Lyft (General Motors) и др. Несмотря на то, что 70 % потребителей считают собственный автомобиль наиболее комфортным видом транспорта, рынок альтернативных транспортных средств (сервисов мобильности) имеет огромный потенциал и, по прогнозам PwC, будет ежегодно в среднем расти на 24 %, а его объем достигнет к 2030 году 1,5 трлн долларов США [25]. В связи с этим дорожные карты диджитализации большинства крупных автопроизводителей включают не только разработку и развитие цифровых сервисов, но также переход в начале 2020-х годов к бизнес-модели «Автомобиль как сервис» (Car as a Service) и модели «Мобильность как сервис» к 2025 году. Так, например, компания General Motors планирует с 2020 года запуск сервиса беспилотных такси, сохраняя права собственности на автомобили за собой. Daimler ставит перед собой цель стать лидером инноваций в сфере передовых концепций городской мобильности. Однако победителем окажется тот, кто предложит самые яркие идеи для решения проблем своих клиентов. Компании, которые не смогут осуществить трансформацию, будут бороться за выживание.

Таким образом, адаптация новых цифровых продуктов и сервисов к потребностям отдельных клиентов на основе создания соответствующей digital-стратегии позволит действующим автомобильным предприятиям выйти на формирующиеся новые рынки и выиграть в обостряющейся цифровой конкуренции с инновационными стартапами.

Заключение

Результаты проведенных в работе исследований показывают:

1. На современном этапе общее снижение мировых продаж автомобилей, длительная стагнация традиционных автомобильных рынков США, ЕС и Японии значительно обостряют конкуренцию в автомобилестроительной отрасли и переводят ее в сферу цифровых технологий и решений.

2. Успешность инновационной деятельности автопроизводителей во многом определяется не суммой затрат на R&D, а регулярной аналитикой потребностей клиентов и точным пониманием новых технологий и тенденций их развития. Между тем цифровое преимущество в сфере автомобильного бизнеса кроется не только в возможности адаптировать продукты и сервисы к потребностям отдельных клиентов, но и в создании соответствующей digital-стратегии.

3. Следование крупными автомобильными концернами стратегии вывода на рынок принципиально новых цифровых продуктов (автономные, подключенные автомобили) или цифровых сервисов мобильности с целью формирования новых рынков способно привести к революции в мировом автомобилестроении.

4. Важнейшей тенденцией рынка, имеющей наиболее значимые последствия для его будущего развития, является изменение качества потребительского спроса вследствие воздействия инновационных технологий. Исходя из этого, стратегии автомобильных компаний должны строиться с учетом вариативности потребительских ожиданий и предпочтений, что определяется уровнем развития инновационных технологий, изменением половозрастной структуры рынков, темпами социально-экономического развития конкретной страны, уровнем подготовленности ее инфраструктуры и др. Степень влияния перечисленных выше факторов может быть определена в рамках самостоятельного анализа, что определяет перспективы и вектор дальнейших исследований.

Источники:

2. Geissbauer R., Schrauf S., Koch V. et al. (2014). Industry 4.0 – Opportunities and Challenges of the Industrial Internet assessment, PricewaterhouseCoopers.[Электронный ресурс]. URL:https://www.pwc.nl/ en/assets/documents/pwcindustrie-4–0.pdf.

3. Костин В. А., Батьковский А. М. // Стратегическое планирование и развитие предприятий. Материалы пятнадцатого всероссийского симпозиума. – 2014. – c. 103−105. – URL: http: //www.cemi.rssi.ru/ publication/sborniki/sympozium/15%20Symp/section5_ed.pdf.

4. Фомина А.В., Авдонин Б.Н., Батьковский А.М., Батьковский М.А. Управление развитием высокотехнологичных предприятий наукоемких отраслей промышленности / под ред. А.В. Фоминой. – М.: Креативная экономика, 2014. – 400 с.

5. Веревка Т.В. Оценка эффективности хозяйственно-финансовой деятельности и результативности управления высокотехнологичных предприятий // Российское предпринимательство. 2018.– № 2. – c. 445-456. – doi: 10.18334/rp.19.2.38834.

6. Батьковский А.М., Фомина А.В. Эффективность внедрения результатов научно-исследовательских опытно-конструкторских работ на предприятиях инновационно-активных отраслей // Экономические исследования и разработки. 2019. № 5. С. 92-101.

7. Батьковский А.М., Кравчук П.В., Стяжкин А.Н. Оценка экономической эффективности производства высокотехнологичной продукции инновационно-активными предприятиями отрасли // Креативная экономика. 2019. Т. 13. № 1. С. 115-128.

8. Graetz G. and Michaels G. Robots at Work. London School of Economics and Political Science, CEP Description Paper, № 1335, 2015. – р. 24.

9. Gromova E.А. (2019). Digital economy development with an emphasis on automotive industry in Russia, Espacios, volume 40, issue 6.

10. Рukha Y. (2018). Global study PwC «Industry 4.0» – a preliminary review, PwC. [Электронный ресурс]. URL: https://www.pwc.ru/ru/assets/pdf/ industry-4-0- pwc.pdf.

11. Digital Vortex: How Digital Disruption is Redefining Industries, Global Center for Digital Business Transformation (2015). [Электронный ресурс]. URL:https://www.imd.org/uupload/IMD.WebSite/DBT/Digital_Vortex_06182015.pdf.

12. Sales Statistics 2005-2018. OICA, 2018. http://www.oica.net/category/sales-statistics.

13. Production Statistics 2005-2018.OICA, 2018. http://www.oica.net/category/ production-statistics/2018-statistics.

14. The 2018 EU Industrial R&D Investment Scoreboard, European Commission Annual Performance R&D ranking of the world top 2500 companies. http://iri.jrc.ec.europa.eu/scoreboard18.html.

15. Global Innovation 1000 (2018), Strategy& PwC. https://www.strategyand.pwc.com/media/file/2018-Global-Innovation-1000-Fact-Pack.pdf.

16. Pasko А. Influence of digital revolution on world automotive industry transformation. E-Management. 2018. vol. 1, № 1, pp. 19-25.

17. Global Innovation 1000 (2018), Strategy& PwC. https://www.strategyand.pwc.com/media/file/2018-Global-Innovation-1000-Fact-Pack.pdf.

18. Jaruzelski B., Chwalik R. and Goehle B. What the top innovators get right, TECH & INNOVATION, Issue 93, October 30, 2018. https://www.strategy-business.com/feature/What-the-Top-Innovators-Get-Right?gko=e7cf9.

19. Jaruzelski B. (2018). The Six Ways High-Leverage Innovators Consistently Outperform the Competition. https:// www.forbes.com/sites/strategyand/2018/ 11/06/ the-six-ways-high-leverage-innovators-consistently-outperform-the-competition/#4edfae9877b4.

20. Digital Transformation of the Automotive Industry, Frost & Sullivan, 3 March 2017. http://www.frost.com/sublib/display-report.

21. Reinventing the wheel: digital transformation in the automotive industry. World Economic Forum: Digital Transformation Initiative/ in collaboration with Accenture. June 2016. http://www.reports.weforum.org/digital-transformation/wp-content/blogs.dir/ 94/mp/files/pages/files/dti-automotive-industry-slideshare.pdf.

22. Global market of autonomous cars, 2020 – 2035, J’son & Partners Consulting, 2017. http://www.json.tv/ict_telecom_analytics_view/mirovoy-rynok-samoupravlyaemyh-avtomobiley-v-2020-2035-godah-20170828042106.

23. Бутенко В. Беспилотники на бездорожье. BCG Review. 2017. N42, p.40. http://www.image-src.bcg.com/Images/BCG_Review_November-2017_tcm27 -178366.pdf.

24.The 2017 Digital-Auto-Report, PwC’s Strategy& (2017). http://www.2017-Strategyand-Digital-Auto-Report.

25.Завтрашний день автомобильной отрасли, PwC, 2018. https://www.pwc.ru/ru/publications/autotech-russian.pdf.

Страница обновлена: 08.03.2026 в 16:41:23

Download PDF | Downloads: 100 | Citations: 14

The transformation of the automotive market based on digital innovations

Verevka T.V.Journal paper

Russian Journal of Innovation Economics

Volume 10, Number 1 (January-March 2020)

Abstract:

Digital transformation, creating new digital enterprises, products, and business models, changes the structure of industries. The automotive industry, as a high-tech industry that ranks third in the world in terms of R&D costs, is becoming one of the leading drivers of the digital economy at the present stage. The paper analyzes the main trends in the automotive market, examines the R&D activity and R&D efficiency of the world's leading automakers, and presents a forecast of the innovative development of the industry under the influence of digital technologies. The results of the research show that the main trends that have the most significant consequences for the future development of the automotive market in the conditions of its digitalization are the emergence of fundamentally new digital products (autonomous, connected cars) and digital services (mobility services), as well as changes in the quality of consumer demand caused by the development of innovative technologies.

Keywords: digital technology, automotive market, knowledge intensity, profitability, R&D

JEL-classification: F01, L62, O32

References:

Batkovskiy A.M., Fomina A.V. (2019). Effektivnost vnedreniya rezultatov nauchno-issledovatelskikh opytno-konstruktorskikh rabot na predpriyatiyakh innovatsionno-aktivnyh otrasley [Efficiency of implementation of the results of research and development work at the enterprises of innovation-active industries]. Ekonomicheskie issledovaniya i razrabotki. (5). 92-101. (in Russian).

Batkovskiy A.M., Kravchuk P.V., Styazhkin A.N. (2019). Otsenka ekonomicheskoy effektivnosti proizvodstva vysokotekhnologichnoy produktsii innovatsionno-aktivnymi predpriyatiyami otrasli [Evaluation of the economic efficiency of the production of high-tech products by innovation-active enterprises of the industry]. Creative economy. (1). 115-128. (in Russian).

Butenko V. (2017). Bespilotniki na bezdorozhe BCG Review. (42). 40.

Digital Transformation of the Automotive Industry, Frost & Sullivan, 3 March 2017. Retrieved from http://www.frost.com/sublib/display-report

Digital Vortex: How Digital Disruption is Redefining Industries, Global Center for Digital Business Transformation. Retrieved from https://www.imd.org/uupload/IMD.WebSite/DBT/Digital_Vortex_06182015.pdf

Fomina A.V., Avdonin B.N., Batkovskiy A.M., Batkovskiy M.A. (2014). Upravlenie razvitiem vysokotekhnologichnyh predpriyatiy naukoemkikh otrasley promyshlennosti [Managing the development of high-tech enterprises in science-intensive industries] (in Russian).

Geissbauer R., Schrauf S., Koch V. Industry 4.0 – Opportunities and Challenges of the Industrial Internet assessment, PricewaterhouseCoopers. Retrieved from https://www.pwc.nl/ en/assets/documents/pwcindustrie-4–0.pdf

Global Innovation 1000 (2018), Strategy& PwC. Retrieved from https://www.strategyand.pwc.com/media/file/2018-Global-Innovation-1000-Fact-Pack.pdf

Global Innovation 1000 (2018), Strategy& PwC. Retrieved from https://www.strategyand.pwc.com/media/file/2018-Global-Innovation-1000-Fact-Pack.pdf

Graetz G., Michaels G. (2015). Robots at Work. London School of Economics and Political Science CEP Description Paper. (1335). 24.

Gromova E.A. (2019). Digital economy development with an emphasis on automotive industry in Russia Espacios. (6). 0.

Jaruzelski B The Six Ways High-Leverage Innovators Consistently Outperform the Competition. Retrieved from https:// www.forbes.com/sites/strategyand/2018/ 11/06/ the-six-ways-high-leverage-innovators-consistently-outperform-the-competition/#4edfae9877b4

Jaruzelski B., Chwalik R.,Goehle B. What the top innovators get right, TECH & INNOVATION, Issue 93, October 30, 2018. Retrieved from https://www.strategy-business.com/feature/What-the-Top-Innovators-Get-Right?gko=e7cf9

Pasko A. (2018). Influence of digital revolution on world automotive industry transformation E-Management. (1). 19-25.

Production Statistics 2005-2018.OICA. Retrieved from http://www.oica.net/category/ production-statistics/2018-statistics

Sales Statistics 2005-2018. OICA. Retrieved from http://www.oica.net/category/sales-statistics

Schwab K. The Fourth Industrial Revolution: what it means, how to respondWorld Economic Forum. (in Russian). Retrieved from https://www.weforum.org/agenda/2016/01/the-fourth-industrial-revolution-what-it-means-and-how-to-respond

The 2018 EU Industrial R&D Investment Scoreboard, European Commission Annual Performance R&D ranking of the world top 2500 companies. Retrieved from http://iri.jrc.ec.europa.eu/scoreboard18.html

Verevka T.V. (2018). Otsenka effektivnosti khozyaystvenno-finansovoy deyatelnosti i rezultativnosti upravleniya vysokotekhnologichnyh predpriyatiy [Efficiency assessment of economic and financial activity and performance of management of high-tech enterprises]. Russian Journal of Entrepreneurship. (2). 445-456. (in Russian). doi: 10.18334/rp.19.2.38834.