Оценка влияния монетарной политики на макропоказатели экономики России

Пильник Н.П.1,2,3,4

1 Департамент прикладной экономики Национального исследовательского университета «Высшая школа экономики», г. Москва, ,

2 Лаборатория макроструктурного моделирования экономики России Национального исследовательского университета «Высшая школа экономики», г. Москва, ,

3 Отдел математического моделирования экономических систем Вычислительного центра Российской академии наук, г. Москва, ,

4 Лаборатория социального анализа Русского фонда содействия образованию и науке, г. Москва, ,

Скачать PDF | Загрузок: 43 | Цитирований: 1

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 2, Номер 2 (Апрель-Июнь 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=24294591

Цитирований: 1 по состоянию на 05.09.2022

Аннотация:

Статья посвящена моделированию воздействия переменных монетарной политики Банка России – денежной базы и денежной массы – на ключевые показатели развития российской экономики: ВВП, индекс потребительских цен и реальный эффективный курс рубля. Предложены три эконометрических модели, показывающие степень влияния анализируемых факторов и его разложение по времени. Оценка моделей производилась на квартальных (для ВВП) и месячных (для ИПЦ и реального эффективного курса рубля) данных в период с 2003 по 2014 года. Показано, что в условиях российской экономики влияние монетарных факторов на ВВП значимо превосходит их же влияние на ценовые показатели.

Ключевые слова: экономика России, инфляция, монетарная политика, денежная масса, реальный эффективный курс рубля

1. Введение

Данная статья посвящена моделированию воздействия переменных монетарной политики Банка России – денежной базы и денежной массы – на ключевые показатели развития российской экономики: ВВП, индекс потребительских цен и реальный эффективный курс рубля. В качестве теоретической основы данной работы выступила статья К.Н. Корищенко «О противоречии бюджетной и монетарной политики современной России, как основной причине кризисов». Именно на основе данной статьи были сформулированы основные гипотезы, которые и будут далее проверяться статистически. Кратко сформулируем их.

Гипотеза 1. Переменные монетарной политики Банка России (денежная масса и денежная база) статистически значимо влияют на темпы роста ВВП.

Гипотеза 2. Переменные монетарной политики Банка России (денежная масса и денежная база) статистически значимо влияют на эффективный курс рубля.

Гипотеза 3. Переменные монетарной политики Банка России (денежная масса и денежная база) статистически незначимо влияют на темпы инфляции.

2. Данные

В качестве статистической основы дальнейшего исследования были использованы следующие ряды данных с указанием источника и формата:

· Валовой Внутренний Продукт в постоянных ценах 2008 года (данные Федеральной службы государственной статистики): Квартальные данные с 1 квартала 2002 года по 4 квартал 2014 года.

· Денежная база в широком определении (данные Банка России): Месячные данные с января 2002 года по февраль 2015 года и квартальные данные с 1 квартала 2002 года по 4 квартал 2014 года.

· Денежная масса (национальное определение) (данные Банка России): Месячные данные с января 2002 года по февраль 2015 года и квартальные данные с 1 квартала 2002 года по 4 квартал 2014 года.

· Номинальный курс доллара США к рублю на конец периода (данные Банка России): Месячные данные с января 2002 года по февраль 2015 года.

· Индекс реального эффективного курса рубля к иностранным валютам (данные Банка России): Месячные данные с января 2002 года по февраль 2015 года.

· Индекс потребительских цен (данные Федеральной службы государственной статистики): Месячные данные с января 2002 года по февраль 2015 года.

Для устранения сезонных эффектов все восемь рядов (считая месячные и квартальные данные для денежной массы и денежной базы разными рядами) были приведены к формату «темп прироста относительно соответствующего периода (месяца/квартала) прошлого года». Кроме того, по результатам данного преобразования снимается проблема нестационарности рассматриваемых рядов (что было подтверждено результатами теста Дикки-Фуллера). Однако именно из-за этого дальнейшее моделирование велось на данных, начинающихся с 2003 года, поскольку данные за 2002 год были использованы в качестве начальных значений. Представления о динамике показателей можно получить на рисунках 1-4.

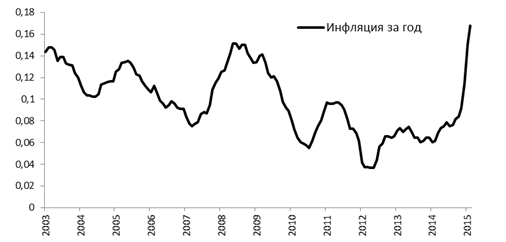

Рисунок 1. Инфляция по отношению к соответствующему месяцу прошлого года

Рисунок 2. Темп прироста денежной базы и денежной массы М2 по отношению к соответствующему месяцу прошлого года

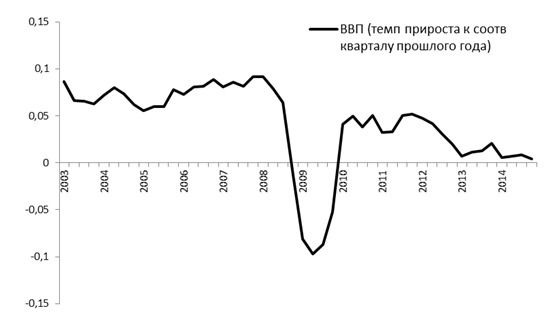

Рисунок 3. Темп прироста ВВП по отношению к соответствующему кварталу прошлого года

Рисунок 4. Темп прироста курса доллара и реального эффективного курса рубля по отношению к соответствующему месяцу прошлого года

Отметим несколько принципиальных особенностей представленных графиков. Во-первых, отметим значительную схожесть темпов роста денежной базы и денежной массы М2 (рисунок 2) даже с учетом того факта, что денежная масса в два-три раза (в зависимости от рассматриваемого года) превосходит денежную базу. Если разложить денежную массу М2 на две составляющие – денежную базу и прочие компоненты М2, – то можно увидеть, что оба эти показателя ведут себя более волатильно, чем их сумма. Таким образом, можно говорить о некотором механизме, передающем влияние денежной базы на денежную массу с учетом определенных компенсаторных эффектов.

На рисунке 4 явно видна связь между динамикой курса доллара и индексом эффективного курса рубля. Как следует из названия показателей, их движения должны быть противоположны с поправкой на изменение курсов остальных валют и инфляцию в России и странах-торговых партнерах.

На рисунках 1-4 совершенно отчетливо прослеживается скачок 2008–2009 годов, связанный с мировым финансово-экономическим кризисом, отразившимся и на российской экономике. Следующее резкое изменение пришлось на вторую половину 2014 года и поскольку попало на конец рассматриваемого временного интервала, успело отразиться только на рисунках 1 и 4.

3. Моделирование

В качестве инструмента проверки сформулированных выше гипотез нами будет использоваться оценка уравнений регрессии, использующих в качестве объясняемых переменных темпы прироста ВВП, эффективного курса рубля, уровня потребительских цен, а в качестве объясняющих переменных – темпы прироста денежной массы и денежной базы, а также, для некоторых моделей, темп прироста номинального курса доллара. Необходимо отметить, что для объясняющих переменных использовались не только текущие, но и запаздывающие значения вплоть до года (то есть 4 периода для квартальных данных и 12 периодов для месячных). Такой подход позволяет оценить не только степень влияния, но и запаздывание влияния по времени (глубину так называемого «эффекта переноса»).

После оценки модели, содержащей все возможные в данном конкретном случае объясняющие переменные, с учетом результатов тестирования остатков на нормальность (использовался стандартный тест Харке-Бера) исключались переменные, которые были незначимы на 10%‑м уровне значимости. Этот шаг повторялся до тех пор, пока все оставшиеся переменные в модели не будут иметь p-value меньше 10%. Отметим, что независимо от уровня значимости данное правило никогда не применялось к константе, которая всегда оставалась в модели. Полученная таким образом модель тестировалась на наличие автокорреляции в остатках тестом Дарбина-Уотсона. Везде далее мы не будем останавливаться подробно на этих технических вопросах, подразумевая, что итоговые уравнения получены полностью в соответствии со сказанным выше.

Отдельно следует сказать об использовании в качестве переменных моделей запаздывающих значений объясняемой переменной, то есть добавлении в уравнение регрессии авторегрессионной части. Этот прием весьма популярен в эконометрических исследованиях, однако мы будем использовать его только в том случае, если описанная выше процедура не дала сколь-либо приемлемых результатов. Такая осторожность вопреки принятой практике связана с изначальной задачей не только описать на ретроспективных данных зависимости между переменными, но и создать инструмент, пригодный для прогнозирования более чем на один период вперед.

3.1. Темп прироста ВВП

По результатам оценки уравнения регрессии для темпов прироста ВВП было получено следующее соотношение:

![]() .

.

В данном соотношении ![]() –

темп прироста ВВП относительно соответствующего квартала прошлого года,

–

темп прироста ВВП относительно соответствующего квартала прошлого года, ![]() – темп прироста денежной массы М2

относительно соответствующего квартала прошлого года,

– темп прироста денежной массы М2

относительно соответствующего квартала прошлого года, ![]() – темп прироста денежной базы

относительно соответствующего квартала прошлого года. Здесь и далее в круглых

скобках под коэффициентом приводится стандартное отклонение соответствующей

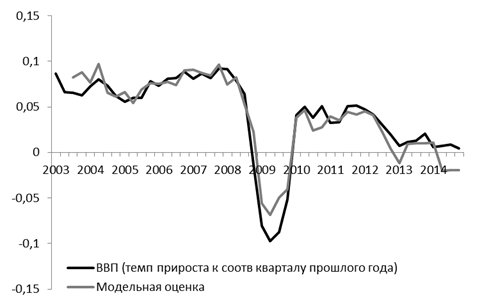

оценки коэффициента. Качество модели представлено на рисунке 5 (

– темп прироста денежной базы

относительно соответствующего квартала прошлого года. Здесь и далее в круглых

скобках под коэффициентом приводится стандартное отклонение соответствующей

оценки коэффициента. Качество модели представлено на рисунке 5 (![]() ).

).

Рисунок 5. Модельная оценка ВВП по отношению к соответствующему кварталу прошлого года

Можно видеть, что высокие характеристики качества модели достигаются не только за счет правильного описания резких изменений в кризисные 2008 и 2009 года, но и за счет корректного описания динамики до и после этого периода.

Обратим внимание, что в уравнение входят только запаздывающие показатели денежной массы и денежной базы, что может быть использовано для определения причинно-следственных связей в данном наборе показателей. В уравнение входят две переменные с запаздыванием в один квартал, причем перед темпом прироста денежной базы стоит отрицательный коэффициент. Тем не менее это не означает, что рост денежной базы замедляет рост ВВП. Дело в том, что по большинству своих компонент денежная база входит в состав более крупного агрегата – денежной массы. В этом смысле, чтобы получить приблизительный (поскольку речь, все-таки, идет о темпах, а не о суммах) коэффициент влияния денежной базы, требуется сложить коэффициенты при данных переменных, то есть 0.341. В свою очередь 0.495 – это коэффициент, с которым темп прироста прочих компонент M2 влияет на темп прироста ВВП. Наконец обратим внимание на отрицательный коэффициент перед темпом прироста денежной массы двумя кварталами ранее. Насколько можно судить, речь идет о некоторой компенсации воздействия этой переменной со временем. В целом сформулированная выше гипотеза 1 не отвергается на эконометрическом уровне.

3.2. Реальный эффективный курс рубля

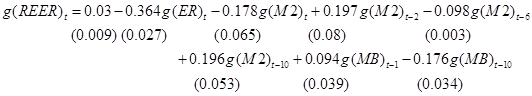

По результатам оценки уравнения регрессии для темпов прироста реального эффективного курса рубля было получено следующее соотношение:

.

.

В данном соотношении ![]() – темп прироста

реального эффективного курса рубля к соответствующему месяцу прошлого года,

– темп прироста

реального эффективного курса рубля к соответствующему месяцу прошлого года, ![]() – темп прироста курса доллара к

соответствующему месяцу прошлого года,

– темп прироста курса доллара к

соответствующему месяцу прошлого года, ![]() –

темп прироста денежной массы М2 к соответствующему месяцу прошлого года,

–

темп прироста денежной массы М2 к соответствующему месяцу прошлого года, ![]() – темп прироста денежной базы к

соответствующему месяцу прошлого года. Качество модели представлено на рисунке

6 (

– темп прироста денежной базы к

соответствующему месяцу прошлого года. Качество модели представлено на рисунке

6 (![]() ).

).

Рисунок 6. Модельная оценка темпа прироста реального эффективного курса рубля по отношению к соответствующему месяцу прошлого года

Важно отметить, что наличие темпа прироста курса доллара является обязательным для корректного расчета влияния монетарных факторов на темп прироста реального эффективного курса рубля. При анализе полученного уравнения следует обратить внимание на распределение по времени влияния денежной массы и денежной базы на реальный эффективный курс рубля. Безусловно, мы видим, что переменные монетарной политики Банка России (денежная масса и денежная база) статистически значимо влияют на эффективный курс рубля, то есть гипотеза 2 также не отвергается. Однако это влияние следует считать относительно краткосрочным. Как мы видели на рисунке 2, темпы прироста денежной массы и денежной базы весьма схожи, следовательно, мы можем сопоставлять коэффициенты в представленном соотношении между собой. Сумма коэффициентов перед всеми запаздывающими переменными денежной массы и денежной базы очень близка к нулю, что означает, что спустя 10 месяцев влияние монетарных факторов на реальный эффективный курс рубля взаимно компенсируется.

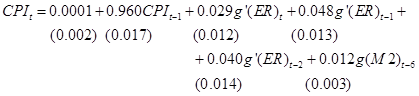

3.3. Индекс потребительских цен

По результатам оценки уравнения регрессии для индекса потребительских цен было получено следующее соотношение:

.

.

В данном соотношении ![]() – темп индекс

потребительских цен к соответствующему месяцу прошлого года,

– темп индекс

потребительских цен к соответствующему месяцу прошлого года, ![]() – темп прироста курса доллара к прошлому

месяцу,

– темп прироста курса доллара к прошлому

месяцу, ![]() – темп прироста денежной массы

к соответствующему месяцу прошлого года. Качество модели представлено на

рисунке 7 (

– темп прироста денежной массы

к соответствующему месяцу прошлого года. Качество модели представлено на

рисунке 7 (![]() ).

).

Рисунок 7. Модельная оценка индекса потребительских цен по отношению к соответствующему месяцу прошлого года

В отличие от двух предыдущих моделей подбор функциональной формы для соотношения, описывающего инфляцию, оказался значительно сложнее. Использованный выше прием, основанный на последовательном исключении темпов прироста денежной массы, денежной базы и курса доллара вплоть до запаздывания в 12 месяцев не привел к сколько-либо адекватным результатам. Объясняющая сила таких моделей независимо от последовательности исключения переменных оказывалась крайне низкой. В связи с этим, во-первых, пришлось отказаться от использования темпа прироста курса по отношению к соответствующему периоду прошлого года, и воспользоваться темпом прироста к прошлому месяцу. В отличие от остальных переменных для курса доллара не характерна явно выраженная сезонная компонента, поэтому эта операция вполне корректна. Во-вторых, в модель пришлось добавить авторегрессионную часть первого порядка, учитывающую инерцию показателя.

В этой связи отдельно следует сказать о трактовке

коэффициентов соотношения для индекса потребительских цен. Представим ситуацию,

в которой в некоторый месяц (далее мы будем считать его первым и отсчитывать

все дальнейшие события от него) происходит увеличение денежной массы на 1%. С

точки зрения используемого нами в модели показателя ![]() произойдет

увеличение темпа прироста денежной массы к соответствующему месяцу прошлого

года на 1% во всех месяцах с 1 по 12. В модель входит переменная

произойдет

увеличение темпа прироста денежной массы к соответствующему месяцу прошлого

года на 1% во всех месяцах с 1 по 12. В модель входит переменная ![]() , то есть влияние на индекс

потребительских цен это изменение начнет оказывать, только начиная с 7-ого

месяца, и это приведет к его увеличению на 0.012%. В 8-ом месяце влияние на

индекс потребительских цен пойдет напрямую с коэффициентом 0.012, аналогично предыдущему

месяцу, и через запаздывающую переменную

, то есть влияние на индекс

потребительских цен это изменение начнет оказывать, только начиная с 7-ого

месяца, и это приведет к его увеличению на 0.012%. В 8-ом месяце влияние на

индекс потребительских цен пойдет напрямую с коэффициентом 0.012, аналогично предыдущему

месяцу, и через запаздывающую переменную ![]() с

коэффициентом 0.96 от рассчитанного в 7-ом месяце увеличения на 0.012%. По той

же схеме влияние будет нарастать до 19-ого месяца, когда останется только

инерционная часть. Графически влияние увеличения темпа прироста денежной массы

представлено на рисунке 8.

с

коэффициентом 0.96 от рассчитанного в 7-ом месяце увеличения на 0.012%. По той

же схеме влияние будет нарастать до 19-ого месяца, когда останется только

инерционная часть. Графически влияние увеличения темпа прироста денежной массы

представлено на рисунке 8.

Для расчета влияния курса доллара нужно учесть, что в модели речь идет об изменении к предыдущему месяцу. То есть, в отличие от темпа прироста денежной массы, влияние коэффициентов 0.029, 0.048 и 0.040 будут одномоментным, соответственно, в 1-ый, 2-ой и 3-ий месяцы. Кроме этого, естественно, следует также учитывать инерционный эффект.

Рисунок 8. Реакция индекса потребительских цен (%) на увеличение денежной массы и курса доллара на 1% к предыдущему месяцу (по горизонтальной оси – номер месяца)

Как можно видеть из рисунка 8, максимальное влияние увеличения прироста денежной массы и курса доллара на 1% приводит к росту индекса потребительских цен в годовом выражении примерно на одну и ту же величину – 0.12%, но существенно разнесено во времени. И если для курса доллара наблюдались резкие скачки на десятки процентов, что делало вклад этого показателя в рост индекса потребительских цен весьма значительным, то аналогичных резких скачков в денежной массе за рассмотренный период не наблюдалось. В этой связи третью из сформулированных во введении гипотез следует переформулировать следующим образом: на рассмотренном временном интервале (с 2003 по 2014 год) переменные монетарной политики Банка России (денежная масса и денежная база) не демонстрировали сильного влияния на темпы инфляции.

Таким образом, мы можем сделать следующий вывод относительно справедливости гипотезы 3. С одной стороны, признать незначимым влияние монетарной политики на инфляцию мы не можем – данная связь все-таки прослеживается. С другой стороны, абсолютно не следует переоценивать это влияние.

4. Заключение

В настоящей статье при помощи методов эконометрики были проверены гипотезы о влиянии переменных монетарной политики на показатели экономического развития России. Результатом проверки стала возможность не отвергать гипотезы о том, что переменные монетарной политики Банка России (денежная масса и денежная база) статистически значимо влияют на темпы роста ВВП и эффективный курс рубля. Формально была отвергнута гипотеза о том, что переменные монетарной политики Банка России (денежная масса и денежная база) статистически незначимо влияют на темпы инфляции, однако, показано, что влияние это весьма слабое.

Источники:

Пильник,Н.П. (2015).Макоэкономические риски 2015 года.Риск-менеджмент в кредитной организации, 1, 31-39.

Поспелов, И. (2009). Моделирование российской экономики в условиях кризиса. Вопросыэкономики, 11, 50-75.

Greene,W.H. (2011).Econometric Analysis(7th edition). Pearson Education Limited

Страница обновлена: 08.02.2026 в 19:46:29

Download PDF | Downloads: 43 | Citations: 1

Estimation of the monetary policy impact on the Russian macroeconomic indicators

Pilnik N.P.Journal paper

*

Volume 2, Number 2 (April-June, 2015)

Abstract:

The article deals with modelling of the impact of the Bank of Russia’s monetary policy — money base and money stock — on the key indicators of the Russian economic development: GDP, consumer price index, and real effective rate of rouble. Three econometric models are suggested that show the level of effect produced by the analyzed factors and its time-based analysis. The estimation of the models was performed based on quarterly (for GDP) and monthly (for CPI and real effective rate of rouble) data within the period from 2003 to 2014. It was demonstrated that in the Russian economic conditions, the effect of monetary factors on GDP significantly prevails their effect on price indices.

Keywords: russian economy, inflation, monetary policy, money stock, real effective rate of rouble