Применение комплексной оценки эффективности управления трансакционными издержками на примере машиностроительных предприятий

Скачать PDF | Загрузок: 16

Статья в журнале

Российское предпринимательство *

№ 1 (247), Январь 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье обоснована необходимость осуществления оценки эффективности управления трансакционными издержками предприятий и приведены показатели такой оценки. Проведен анализ состояния управления трансакционными издержками на машиностроительных предприятиях. Усовершенствована методика комплексной сравнительной рейтинговой оценки эффективности затрат путем дополнения совокупности стандартизированных показателей (затратоотдачи, доходности, рентабельности) показателями прироста товарооборота, чистого дохода от реализации продукции и чистой прибыли относительно прироста трансакционных издержек предприятий.

Ключевые слова: управление, трансакционные издержки, оценка эффективности, машиностроительное предприятие

В условиях рыночной экономики субъектам хозяйствования необходимо уметь приспосабливаться к изменениям во внешней среде с целью обеспечения финансовой устойчивости и конкурентоспособности. Основным источником поступлений финансовых ресурсов машиностроительных предприятий выступает прибыль от реализации продукции. Высокая конкуренция на рынке, а также недостаточный уровень платежеспособности потребителей не позволяет предприятиям увеличивать прибыль засчет повышения цен на продукцию. Таким образом, повышение доходности машиностроительных предприятий, прежде всего, возможно засчет эффективного управления затратами. Особенно это касается трансакционных издержек, поскольку с развитием институциональной среды их доля в общей структуре затрат предприятия постепенно растет.

Формирование системы показателей оценки эффективности трансакционных издержек

Основным этапом процесса управления трансакционными издержками является оценка их эффективности. Исследованию методологических и практических основ оценки трансакционных издержек посвящены труды таких отечественных и зарубежных ученых, как Е.В. Шепеленко, Л.В. Базалиева, Т.В. Склярук, Т.И. Зосименко, Г.И. Макухин, Н.А. Искосов, Д.С. Лебедев, Е.В. Зоткина и др.

Однако, наличие большого количества нерешенных вопросов, дискуссионных теоретических положений, а также их актуальность и практическое значение обусловили необходимость дальнейшего исследования в направлении изучения эффективности управления трансакционными издержками предприятий.

Методология оценки эффективности (Е) базируется на том, что она определяется путем соотношения результата, полученного в процессе управления (Р), с расходами, связанными с достижением этого результата (В):

![]()

, (1).

Эффективность управления трансакционными издержками в значительной степени определяется тем, насколько результативными являются сами расходы, какой эффект получается от их осуществления. В экономической литературе осуществление оценки эффективности трансакционных издержек происходит на основе показателей, представленных в таблице 1.

Таблица 1

Показатели оценки эффективности трансакционных издержек

|

Показатель

|

Формула

расчета

|

Экономическое

содержание показателя

|

Положительная

тенденция изменения показателя

|

|

Коэффициент

затратоотдачи

|

|

Характеризует

величину това-рооборота (Т), которая приходится на 1 руб. трансакционных

издержек (ТИ)

|

Увеличение

|

|

Коэффициент

доход-ности трансакционных издержек

|

|

Характеризует

размер полученного чистого дохода от реализации (ЧДр) на 1 руб.

трансакционных издержек (ТИ)

|

Увеличение

|

|

Коэффициент

рента-бельности трансак-ционных издержек

|

|

Характеризует

сумму чистой при-были (ЧП), приходящейся на 1 руб трансакционных издержек

(ТИ)

|

Увеличение

|

|

Коэффициент

трансак-ционных издержек на 1 руб. товарооборота

|

|

Характеризует

величину трансак-ционных издержек (ТИ), обеспечи-вающих 1 руб. товарооборота

(Т)

|

Уменьшение

|

|

Коэффициент

трансак-ционных издержек на 1 руб. чистого дохода от реализации

|

|

Характеризует

величину трансак-ционных издержек (ТИ), обеспечи-вающих 1 руб. чистого дохода

от реализации (ЧДр)

|

Уменьшение

|

|

Коэффициент

трансак-ционных издержек на 1 руб. чистой прибыли

|

|

Характеризует

величину трансак-ционных издержек (ТИ), обеспечи-вающих 1 руб чистой прибыли

|

Уменьшение

|

|

Коэффициент

прироста чистого дохода относи-тельно прироста транс-акционных издержек

|

|

Характеризует

отношение темпа прироста чистого дохода от реали-зации (Тпчдр) к темпу прироста трансакционных

издержек (Тпти)

|

>1, увеличение

|

|

Коэффициент

прироста чистой прибыли относи-тельно прироста транс-акционных издержек

|

|

Характеризует

отношение темпа прироста чистой прибыли (Тпчп) к темпу прироста трансакционных издержек (Тпти)

|

>1, увеличение

|

Среди показателей, приведенных в таблице 1, особого внимания требуют коэффициенты, характеризующие соотношение прироста чистого дохода от реализации продукции с приростом трансакционных издержек и соотношение прироста чистой прибыли с приростом трансакционных издержек. При этом если темпы прироста чистого дохода от реализации продукции и чистой прибыли превышают темпы прироста трансакционных издержек, то можно сделать вывод, что управление трансакционными издержками на данном предприятии является высокоэффективным. Если же темпы прироста трансакционных издержек превышают хотя бы один из показателей темпов прироста чистого дохода от реализации или темпов прироста чистой прибыли, это свидетельствует о низкой эффективности управления трансакционными издержками на предприятии. И в случае, когда темпы прироста трансакционных издержек превышают темпы прироста дохода от реализации и прибыли, можно сделать вывод о полной неэффективности управления трансакционными издержками предприятия.

Таким образом, в научной литературе используется обобщающий коэффициент эффективности управления трансакционными издержками, который определяется по формуле [2]:

![]() (2)

(2)

где Тчдр – темп прироста чистого дохода (выручки) от реализации продукции;

Тчп – темп прироста чистой прибыли;

Тти – темп прироста трансакционных издержек.

По значению данного показателя можно сделать следующий вывод: если КЕти > 1, то управление трансакционными издержками осуществляется эффективно; если КЕти £ 1, то управление трансакционными издержками на предприятии осуществляется неэффективно.

При этом идеальной для предприятия является ситуация, когда прирост чистой прибыли имеет наивысшее значение, а прирост трансакционных издержек – самое меньшее, т.е. Тти < Тчдр < Тчп.

Оценка эффективности управления трансакционными издержками на предприятиях

Анализ показателей оценки эффективности управления трансакционными издержками проведен за период 2009–2011 гг. на примере пяти машиностроительных предприятий: ЗАО «Нива», ОАО «Каменец-Подольсксельмаш», ОАО «Каменец-Подольский завод «Электрон»», ОАО « Красиловский машиностроительный завод» и ОАО «Темп» (см. табл. 2).

Таблица 2

Показатели оценки эффективности управления трансакционными издержками машиностроительных предприятий за период 2009–2011 гг.

|

Пред-приятие

|

Показатели

|

2009 г.

|

2010 г.

|

2011 г.

| |

|

1

|

2

|

3

|

4

|

5

| |

|

ЗАО «Нива»

|

Коэффициент затратоотдачи

|

96

|

13,7

|

22,7

| |

|

Коэффициент доходности ТИ

|

89,7

|

12,4

|

20,9

| ||

|

Коэффициент рентабельности ТИ

|

2,7

|

-0,6

|

1,4

| ||

|

Коэффициент ТИ на 1 руб.

товарооборота

|

0,01

|

0,07

|

0,04

| ||

|

Коэффициент ТИ на 1 руб. чистого

дохода

|

0,01

|

0,08

|

0,05

| ||

|

Коэффициент ТИ на 1 руб. чистой

прибыли

|

0,37

|

-1,67

|

0,71

| ||

|

Коэффициент прироста ЧД относительно прироста ТИ

|

0,2

| ||||

|

Коэффициент прироста ЧП относительно прироста ТИ

|

0,56

| ||||

|

Коэффициент эффективности

управления ТИ

|

0,11

| ||||

|

|

Коэффициент затратоотдачи

|

74,2

|

31,1

|

45,4

| |

|

ОАО

«Каменец-Подольсксельмаш»

|

Коэффициент доходности ТИ

|

70,5

|

29

|

41,9

| |

|

Коэффициент рентабельности ТИ

|

0

|

0

|

0

| ||

|

Коэффициент ТИ на 1 руб.

товарооборота

|

0,01

|

0,03

|

0,02

| ||

|

Коэффициент ТИ на 1 руб. чистого

дохода

|

0,01

|

0,03

|

0,02

| ||

|

Коэффициент ТИ на 1 руб. чистой

прибыли

|

-

|

-

|

-

| ||

|

Коэффициент прироста ЧД относительно прироста ТИ

|

0,48

| ||||

|

Коэффициент прироста ЧП относительно прироста ТИ

|

0

| ||||

|

Коэффициент эффективности

управления ТИ

|

0

| ||||

|

ОАО

«Каменец-Подольский

завод «Электрон»»

|

Коэффициент затратоотдачи

|

25,9

|

26,8

|

18,9

| |

|

Коэффициент доходности ТИ

|

22,6

|

22,8

|

15,7

| ||

|

Коэффициент рентабельности ТИ

|

-34,5

|

-24,3

|

-33,8

| ||

|

Коэффициент ТИ на 1 руб.

товарооборота

|

0,04

|

0,04

|

0,05

| ||

|

Коэффициент ТИ на 1 руб. чистого

дохода

|

0,04

|

0,04

|

0,06

| ||

|

Коэффициент ТИ на 1 руб. чистой

прибыли

|

-0,03

|

-0,04

|

-0,03

| ||

|

Коэффициент прироста ЧД относительно прироста ТИ

|

-15,8

| ||||

|

Коэффициент прироста ЧП относительно прироста ТИ

|

0,15

| ||||

|

Коэффициент эффективности

управления ТИ

|

-2,37

| ||||

|

ОАО

«Красиловский машиностроительный завод»

|

Коэффициент затратоотдачи

|

5,3

|

5,5

|

9

| |

|

Коэффициент доходности ТИ

|

4,5

|

4,8

|

7,6

| ||

|

Коэффициент рентабельности ТИ

|

-0,06

|

0,03

|

0,05

| ||

|

Коэффициент ТИ на 1 руб.

товарооборота

|

0,19

|

0,18

|

0,11

| ||

|

Коэффициент ТИ на 1 руб. чистого

дохода

|

0,22

|

0,21

|

0,13

| ||

|

Коэффициент ТИ на 1 руб. чистой

прибыли

|

-16,7

|

33,3

|

20

| ||

|

Коэффициент прироста ЧД относительно прироста ТИ

|

-2,2

| ||||

|

Коэффициент прироста ЧП относительно прироста ТИ

|

-/-14,5*

| ||||

|

Коэффициент эффективности

управления ТИ

|

31,9

| ||||

|

ОАО

«Темп»

|

Коэффициент затратоотдачи

|

11,9

|

17,4

|

16,6

| |

|

Коэффициент доходности ТИ

|

11,2

|

17

|

16,4

| ||

|

Коэффициент рентабельности ТИ

|

0,85

|

2,3

|

1,2

| ||

|

Коэффициент ТИ на 1 руб.

товарооборота

|

0,08

|

0,06

|

0,06

| ||

|

Коэффициент ТИ на 1 руб. чистого

дохода

|

0,09

|

0,06

|

0,06

| ||

|

Коэффициент ТИ на 1 руб. чистой

прибыли

|

1,2

|

0,43

|

0,83

| ||

|

Коэффициент прироста ЧД относительно прироста ТИ

|

1,75

| ||||

|

Коэффициент прироста ЧП относительно прироста ТИ

|

1,71

| ||||

|

Коэффициент эффективности

управления ТИ

|

3

| ||||

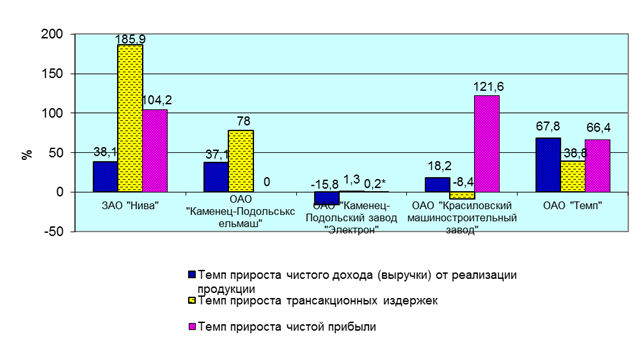

Как видно из таблицы 2, показатели эффективности управления трансакционными издержками исследуемых машиностроительных предприятий существенно отличаются. Для лучшего наглядного отображения эффективности управления трансакционными издержками на предприятиях машиностроения проведем сравнение средних темпов прироста данных расходов к средним темпам прироста выручки от реализации продукции и средних темпов прироста чистой прибыли за 2009–2011 гг. (см. рис.).

|

* Темп прироста

чистого убытка

|

Рис. Средние темпы прироста показателей эффективности управления трансакционными издержками машиностроительных предприятий за 2009–2011 гг.

Сравнительный анализ средних темпов прироста чистого дохода, чистой прибыли и трансакционных издержек исследуемых предприятий представлен в таблице 3.

Таблица 3

Соотношение показателей эффективности управления трансакционными издержками на предприятиях и их интерпретация

|

Предприятие

|

Соотношение

показателей

|

Интерпретация

ситуации

|

|

ЗАО «Нива»

|

Тти>Тчп>Тчдр

|

Неэффективное использование трансакционных издержек.

Это подтверждается коэффициентом эффективности управления трансакционными

издержками, значение которого значительно меньше 1 и составляет 0,11.

|

|

ОАО «Каменец-Подольсксельмаш»

|

Ттв>Тчдр>Тчп

|

Абсолютная неэффективность использования

трансакционных издержек, что подтверждает коэффициент эффективности

управления трансакционными издержками, равный 0.

|

|

ОАО

«Каменец-Подольский завод «Электрон»»

|

Ттв>Тчдр>Тчп

|

Катастрофическое состояние предприятия и

неэффективное использование трансакционных издержек. Коэффициент

эффективности управления трансакционными издержками имеет отрицательное

значение и составляет (-2,37).

|

|

ОАО

«Красиловский машиностроительный завод»

|

Тчп>Тчдр>Ттв

|

Высокая эффективность использования трансакционных

издержек и оптимальное соотношение темпов прироста. Это подтверждает

коэффициент эффективности управления трансакционными издержками, значение

которого значительно больше 1 и составляет 31,9.

|

|

ОАО «Темп»

|

Тчдр>Тчп>Ттв

|

Высокая эффективность использования трансакционных

издержек. Значение коэффициента эффективности управления трансакционными

издержками больше 1 и составляет 3.

|

Методика комплексной рейтинговой диагностики

Для подтверждения результатов и получения полной, объективной, научно обоснованной информации об эффективности управления трансакционными издержками на исследуемых машиностроительных предприятиях необходимо провести комплексную рейтинговую диагностику. Используя данную методику, можно сделать вывод о конкурентоспособности предприятия на основе анализа результативности расходов.

Преимуществом комплексной рейтинговой диагностики эффективности трансакционных затрат является комплексный, многомерный подход к оценке эффективности трансакционных издержек. Она является сравнительной, поскольку учитывает реальные достижения всех конкурентов и характеризует уровень конкурентоспособности конкретного предприятия; позволяет комплексно проанализировать эффективность управления трансакционными издержками за текущий период и реально оценить свои возможности в будущем для разработки направлений совершенствования управления трансакционными издержками; использует важнейшие показатели, характеризующие как результаты, так и объем деятельности предприятия; позволяет сформировать систему показателей, характеризующих в целом эффективность трансакционных издержек машиностроительных предприятий.

Комплексная сравнительная рейтинговая оценка трансакционных издержек проводится в несколько этапов [1].

На первом этапе осуществляется сбор и аналитическая обработка исходной информации за исследуемый период (см. табл. 2), а также обоснование системы показателей, используемых для рейтинговой оценки эффективности управления трансакционными издержками.

На втором этапе диагностики эффективности управления трансакционными издержками машиностроительных предприятий предполагается сравнение фактических показателей (коэффициент затратоотдачи, коэффициент доходности, коэффициент рентабельности трансакционных издержек) исследуемых предприятий с показателями эталонного предприятия. Для такого сравнения используется формула рейтинговой оценки финансового состояния предприятий, учитывая особенности рейтинга машиностроительных предприятий по трансакционным издержкам [1]:

![]() (3)

(3)

где

Xij – стандартизированный і-й показатель рейтинга издержек j-го предприятия;

Aij – фактическое значение і-го показателя j-го предприятия;

maxAij – значение і-го показателя эталонного предприятия (максимальное значение і-го показателя) среди исследуемых предприятий.

По нашему мнению, учитывая специфику трансакционных издержек и их происхождение, совокупность стандартизированных показателей, по которым будет осуществляться рейтинг расходов (затратоотдача, доходность, рентабельность), следует дополнить показателями, характеризующими рост товарооборота, чистого дохода (выручки) от реализации, чистой прибыли относительно роста трансакционных издержек. Эта мера необходима для получения наиболее полной, объективной и достоверной информации об эффективности управления трансакционными издержками на машиностроительных предприятиях и осуществления их обоснованного ранжирования. Поскольку средства предприятия ограничены, ему необходимо минимизировать трансакционные издержки, что позволит в краткосрочном периоде достичь высоких показателей затратоотдачи, доходности и рентабельности трансакционных издержек. Однако в будущем это негативно скажется на финансовых результатах деятельности предприятия, т.к. нарушится эффективное взаимодействие с субъектами институциональной среды. Таким образом, решение задачи эффективного управления трансакционными издержками сводится не к минимизации трансакционных издержек, а к их оптимизации. При этом необходимым условием является превышение темпов роста дохода от реализации и прибыли над темпами роста трансакционных издержек.

Для каждого предприятия значение его рейтинговой оценки определяется по формуле [1]:

![]() (4)

(4)

где Rj – рейтинговая оценка j-го предприятия за показателями эффективности трансакционных издержек;

X1j, X2j,…, Xnj – стандартизированные і-тые показатели рейтинга издержек j-го предприятия.

Конечным этапом исследования рейтинга является ранжирование предприятий в порядке убывания рейтинговых оценок показателей управления трансакционными издержками. При этом самый высокий рейтинг присваивается предприятию с минимальным значением коэффициента рейтинговой оценки, а остальные предприятия ранжируются согласно росту значения данного показателя.

Рейтинговая оценка на предприятиях

Результаты рейтинговой оценки эффективности управления трансакционными издержками машиностроительных предприятий представлены в таблице 4.

Таблица 4

Рейтинговая оценка эффективности управления трансакционными издержками машиностроительных предприятий

|

Предприятия

|

Фактическое

значение показателей

|

Значение

комплекс-ного показателя рейтинговой оценки

|

Комплексное

место за рейтингом

| ||||||||||||||||||

|

Коэффициент

затратоотдачи

|

Коэффициент

доходности ТИ

|

Коэффициент рентабельности ТИ

|

Коэффициент

при-роста Тоб. относи-тельно прироста ТИ

|

Коэффициент

при-роста ЧДр относи-тельно прироста ТИ

|

Коэффициент

при-роста ЧП относи-тельно прироста ТИ

| ||||||||||||||||

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

| |||||||||||||

|

2009

г.

| |||||||||||||||||||||

|

ЗАО

«Нива»

|

96*

|

89,7*

|

2,7*

|

0,641

|

0,66

|

0,772

|

0,865

|

1

| |||||||||||||

|

ОАО

«Каменец-Подольсксельмаш»

|

74,2

|

70,5

|

0

|

0,774

|

0,832

|

0

|

1,499

|

2

| |||||||||||||

|

ОАО

«Каменец-Подольский завод «Электрон»»

|

25,9

|

22,6

|

-34,5

|

1,223*

|

1,242*

|

-2,524

|

14,04

|

5

| |||||||||||||

|

ОАО

«Красиловский машиностроительный завод»

|

5,3

|

4,5

|

-0,06

|

0,398

|

0,416

|

-0,592

|

2,369

|

4

| |||||||||||||

|

ОАО

«Темп»

|

11,9

|

11,2

|

0,85

|

0,61

|

0,651

|

1,61*

|

1,575

|

3

| |||||||||||||

|

2010

г.

| |||||||||||||||||||||

|

ЗАО

«Нива»

|

13,7

|

12,4

|

-0,6

|

0,143

|

0,138

|

-0,237

|

2,248

|

4

| |||||||||||||

|

ОАО

«Каменец-Подольсксельмаш»

|

31,1*

|

29*

|

0

|

0,419

|

0,411

|

0

|

1,744

|

2

| |||||||||||||

|

ОАО

«Каменец-Подольский завод «Электрон»»

|

26,8

|

22,8

|

-24,3

|

1,033

|

1,007

|

-0,705

|

11,65

|

5

| |||||||||||||

|

ОАО

«Красиловский машиностроительный завод»

|

5,5

|

4,8

|

0,03

|

1,038

|

0,604

|

-0,481

|

2,044

|

3

| |||||||||||||

|

ОАО

«Темп»

|

17,4

|

17

|

2,3*

|

1,463*

|

1,52*

|

2,744*

|

0,604

|

1

| |||||||||||||

|

2011

г.

| |||||||||||||||||||||

|

ЗАО

«Нива»

|

22,7

|

20,9

|

1,4*

|

1,656*

|

1,687*

|

-2,152

|

2,502

|

4

| |||||||||||||

|

ОАО

«Каменец-Подольсксельмаш»

|

45,4*

|

41,9*

|

0

|

0,153

|

0,136

|

0

|

1,915

|

3

| |||||||||||||

|

ОАО

«Каменец-Подольский завод «Электрон»»

|

18,9

|

15,7

|

-33,8

|

0,694

|

0,688

|

-1,388

|

25,24

|

5

| |||||||||||||

|

ОАО

«Красиловский машиностроительный завод»

|

9

|

7,6

|

0,05

|

1,625

|

1,587

|

1,537*

|

1,499

|

2

| |||||||||||||

|

ОАО

«Темп»

|

16,6

|

16,4

|

1,2

|

0,953

|

0,962

|

0,524

|

1,262

|

1

| |||||||||||||

Целесообразность дополнения стандартизированных показателей дополнительными (коэффициентами прироста) докажем на примере данных за 2011 г. Как видно из таблицы 4, в 2011 г. ЗАО «Нива» является эталоном среди исследуемых предприятий по показателю рентабельности трансакционных издержек. При определении комплексного места по рейтингу по трем стандартизированными показателями это предприятие заняло бы 1-е место (со значением комплексного показателя рейтинговой оценки – 0,71). На самом деле проведенный выше анализ показал, что управление трансакционными издержками на данном предприятии осуществляется неэффективно (коэффициент эффективности 0,11, что ≤ 1). А ОАО «Красиловский машиностроительный завод» с коэффициентом эффективности управления 31,9 занял бы лишь 4-е место (Rj = 1,52). На 2-м месте было бы ОАО «Темп» (Rj = 0,89), на 3-м — ОАО «Каменец-Подольсксельмаш» (Rj = 1), на 5-м — ОАО «Каменец-Подольский завод «Электрон»» (Rj = 25,2). То есть наблюдается парадокс при использовании различных методик оценки эффективности управления. Такие результаты и обусловили совершенствование методики сравнительной комплексной рейтинговой оценки путем расширения совокупности стандартизированных показателей, по которым определяется рейтинг предприятий.

Анализируя полученные результаты рейтинговой оценки (см. табл. 3), следует отметить, что у большинства предприятий есть колебания сравниваемых показателей рейтинга на протяжении рассматриваемого периода. Исключение составляет лишь ОАО «Каменец-Подольский завод «Электрон»», который в 2009–2011 гг. занимал последнее, 5 место по исследуемым показателям. Рейтинг остальных предприятий колеблется.

Характер изменения эффективности управления трансакционными издержками

Исследование показало, что за период 2009–2011 гг. на одних предприятиях эффективность управления трансакционными издержками повысилась, на других – снизилась. Например, ОАО «Красиловский машиностроительный завод» переместилось с 4-го места в 2009 г. на 3-е – в 2010 г. и на 2-е – в 2011 г.; ОАО «Темп» – с 3-го места в 2009 г. на 1-ое – в 2010–2011 гг.); АО «Нива» переместилось с 1-го места в 2009 г. на 4-е – в 2010–2011 гг; ОАО «Каменец-Подольсксельмаш» – со 2-го места в 2009–2010 гг. на 3-е – в 2011 г..

Комплексный анализ позволяет в совокупности оценить эффективность управления трансакционными издержками на машиностроительных предприятиях. Он содержит обобщающие выводы на основе выявления количественных отличий показателей предприятий от показателя предприятия-эталона. Необходимость данного анализа обусловлена ситуацией на рынке и требует высокой объективности результатов оценки деятельности отдельных предприятий, что связано с высоким уровнем конкуренции.

Выводы

Диагностика эффективности управления трансакционными издержками машиностроительных предприятий, предлагаемая автором, дает возможность:

1) получить объективную оценку состояния управления трансакционными издержками за прошлый период;

2) осуществить поиск путей оптимизации данных расходов и повышение эффективности их использования в будущем;

3) провести сравнительную оценку предприятий-конкурентов с целью выбора партнеров по бизнесу.

Полноценный, разносторонний, объективный анализ управления трансакционными издержками выступает мощной информационной базой для разработки направлений совершенствования в системе управления затратами предприятий, которое позволит повысить финансовые результаты хозяйственной деятельности и улучшить деловую активность на рынке.

Полученные результаты научного исследования могут быть использованы в практической деятельности предприятий при оценке эффективности управления трансакционными издержками, а также для дальнейших научных разработок в направлении исследования трансакционных издержек, их измерения и анализа.

Источники:

2. Шепеленко О.В. Управління трансакційними витратами в економіці України: автореф. дис. на здобуття наук. ступ. д-ра наук: 08.00.03 / О.В. Шепеленко; Донец. нац. ун-т. – Донецьк, 2008. – 38 с. – укр.

3. Кастосов М.А. Роль трансакционного сектора в экономии ресурсов // Российское предпринимательство. – 2012. – № 3 (201). – c. 30–33. – http://www.creativeconomy.ru/articles/18336/.

4. Фатьянова И.Р. Институциональные аспекты развития национальных инновационных систем // Вопросы инновационной экономики. – 2011. – № 10 (10). – c. 3–10. – http://www.creativeconomy.ru/articles/15483/.

Страница обновлена: 17.10.2025 в 08:39:50

Download PDF | Downloads: 16

Application of integrated management effectiveness assessment of transaction costs of the machine-building enterprises

Makalyuk I.V.Journal paper

Russian Journal of Entrepreneurship *

№ 1 / January, 2014

Abstract:

The article substantiates the necessity for conduction of the analysis of transaction costs management effectiveness at enterprises and provides parameters for conducting such an assessment. The analysis of the current state of transactional costs management at machine-building enterprises is described. The methodology of complex comparative ranking assessment of cost-efficiency (which initially consisted only of aggregate standardized indicators such as return, profitability, commercial viability) is improved by addition of the turnover growth rates, rates of the net income from sales and net income with respect to growth in transaction costs of enterprises.

Keywords: management, transaction costs, machine-building enterprise, effectiveness assessment