Совершенствование третьего критерия Концепции системы планирования выездных налоговых проверок

Скачать PDF | Загрузок: 16

Статья в журнале

Российское предпринимательство *

№ 16 (214), Август 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье представлены критические замечания по содержанию третьего критерия Концепции системы планирования выездных налоговых проверок, а также предложены рекомендации по его совершенствованию.

Ключевые слова: налоговые риски, критерии, концепция система планирования выездных налоговых проверок, вычеты по налогу на добавленную стоимость

В рамках проводимой реформы системы налогового администрирования стала очевидной необходимость создания такого инструмента планирования выездных налоговых проверок (ВНП), который обеспечивал бы целенаправленное выявление, предупреждение и пресечение налоговых правонарушений и, что немаловажно, побуждение налогоплательщиков к добровольному отказу от действий, направленных на уклонение от налогообложения.

Приказом ФНС от 30.05.2007 № ММ-3-06/333@ была утверждена Концепция планирования выездных налоговых проверок (ВНП) [1]. В рамках этой Концепции разработаны двенадцать общедоступных критериев отбора налогоплательщиков в план проведения ВНП. Отметим, что за все время существования российской налоговой системы такие критерии впервые стали доступны широкой общественности. За несколько лет своего существования Концепция подвергалась доработке несколько раз. Это говорит о том, что она находится до сих пор в стадии совершенствования.

Вместе с тем, общей статистики, характеризующей конкретный эффект от внедрения Концепции планирования выездных проверок, не ведется. Более того, этой системой планирования пользуются далеко не все налоговые органы. Например, процесс отбора налогоплательщиков для проведения выездных проверок в налоговых органах города Хабаровска до последнего времени заключался в сравнительном анализе сумм налогов, исчисленных в текущем периоде, и сумм налогов, начисленных к уплате за прошлый налоговый период. При снижении сумм уплачиваемого налога более чем наполовину, налогоплательщик включался в план проведения контрольных мероприятий. При выборе такой методики, вероятно, обеспечивавшей некоторую результативность налогового контроля, из выборки в качестве объектов проведения налоговых проверок выпадали те предприятия, которые в течение нескольких лет успешно применяли незаконные схемы снижения сумм налогов и сборов и этим обеспечивали стабильные показатели в налоговой отчетности без значительных колебаний.

На данный момент концепция системы планирования выездных налоговых проверок содержит двенадцать общедоступных критериев самостоятельной оценки налоговых рисков налогоплательщиками.

Третий критерий Концепции о необходимости проведения выездной налоговой проверки

Нами уже были опубликованы критические замечания по содержанию первого критерия Концепции, критерия налоговой нагрузки [2]. Тем не менее многочисленные исследования показывают, что оставшиеся критерии также не обеспечивают достаточной результативности ВНП. В этой связи задачей исследования становится оценка экономической обоснованности третьего критерия, а также разработка рекомендаций по его совершенствованию.

Обратимся к содержанию третьего критерия Концепции. Поводом для включения налогоплательщика в план проведения выездных налоговых проверок может стать отражение в налоговой отчетности значительных сумм налоговых вычетов за определенный период.

В отдельном документе приведены пояснения по сути данного критерия. Действительно, непонятно, о каких вычетах в тексте Концепции идет речь: вычетах по акцизам, по НДС или по НДФЛ (например, профессиональных вычетах для индивидуального предпринимателя). Дело в том, что изначально к тексту Концепции не было пояснений, они были введены в виде отдельного приложения Приказом ФНС РФ от 14.10.2008 № ММ-3-2/467@, то есть спустя год и несколько месяцев после утверждения текста самой Концепции. Эти пояснения раскрывают смысл критериев, перечисленных в Концепции, например, пояснен смысл выражения «значительные суммы налоговых вычетов».

Итак, доля вычетов по налогу на добавленную стоимость от суммы начисленного с налоговой базы налога не должна быть равна либо превышать 89% за 12 месяцев.

По данному критерию остается неясным, имеется в виду НДС, принимаемый к вычету, по приобретенным ценностям или весь НДС, отраженный в налоговой декларации, в том числе принимаемый к вычету по зачтенным авансам от покупателей и по полученным счетам-фактурам на аванс от поставщиков. Очевидно, что анализировать НДС с авансов не имеет никакого смысла, так как суммы такого НДС, в принципе, ничем не ограничены, и при бесконечном увеличении сумм НДС с начисленных и зачтенных авансов доля НДС к вычету в общей сумме начисленного НДС будет стремиться к 100%, то есть в некоторых случаях даже у добросовестных налогоплательщиков может превышать показатель 89%.

Налоговые риски для налогоплательщика и государства

89% – это достаточно высокая доля вычетов для любой сферы деятельности. Превышение этого показателя может служить признаком получения налогоплательщиком необоснованной налоговой выгоды. Тем не менее существуют случаи, когда организация совершенно правомерно заявляет к вычету суммы, составляющие гораздо большую долю, например, вновь созданные организации, которые еще не достигли плановых оборотов, организации, осуществляющие капитальные вложения, предприятия, занимающиеся материалоемким производством и оптовой торговлей, а также организации, применяющие по разным основаниям ставки НДС 0% и 10% – у них вычеты зачастую больше начисленного налога. Тем не менее, согласно Концепции налоговые органы должны включить такого налогоплательщика в план проведения выездных налоговых проверок. Здесь наблюдается налоговый риск, как для налогоплательщика, так и для государства, неэффективно распоряжающегося своими трудовыми ресурсами.

С другой стороны, у предприятий, функционирующих в сфере услуг и применяющих ставку НДС 18%, доля НДС, заявленного к вычету, должна составлять существенно меньше 89%. Таким образом, для некоторых видов деятельности такая нормативная доля вычетов слишком завышена, и такой подход порождает налоговые риски уже для государства. Необходимо различать виды экономической деятельности для целей оценки правомерности применения вычетов по НДС. Можно предложить следующую методику расчета средней доли налоговых вычетов по НДС от суммы начисленного с налоговой базы налога.

Статистические сборники содержат информацию о валовой добавленной стоимости, а также об оборотах по каждому виду экономической деятельности. Исходя из этих данных, можно рассчитать предельный размер допустимых налоговых вычетов.

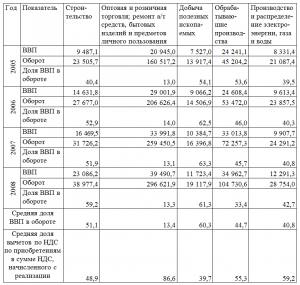

Например, по виду экономической деятельности «Добыча полезных ископаемых» в 2008 году оборот составил 19 117,9 млн руб., в то время как валовая добавленная стоимость достигла 11 723,4 млн руб. Соответственно, если средняя доля добавленной стоимости в структуре выручки по данному виду деятельности составила 61,3%, то среднем доля вычетов по НДС могла быть около 38,7%, если предприятие не осуществляло капитальные вложения. Если рассчитать долю добавленной стоимости в структуре выручки за несколько лет, то можно выявить ее средний показатель и, соответственно, вычислить среднюю по отрасли долю вычетов по НДС. Такой расчет можно предложить для всех видов экономической деятельности (см. табл.).

Таблица

Расчет средней доли вычетов по НДС по приобретенным ценностям в общей сумме НДС, начисленного с реализации, по данным статистики об объемах ВВП и оборотах по видам деятельности за период с 2005 по 2008 годы по Хабаровскому краю [3]

Исходя из данных таблицы, можно сделать вывод о том, что показатель 89% для некоторых отраслей весьма завышен. Тем не менее, налоговые органы включат предприятия этих отраслей в план проведения выездных налоговых проверок, только если доля вычетов достигнет 8% от суммы начисленного с налоговой базы налога. Налицо значительный уровень налогового риска для государства.

Заключение

Исходя из результатов проведенных исследований, предлагается заменить третий критерий Концепции системы планирования ВНП на критерий следующего содержания: «Доля НДС, принимаемого к вычету по приобретенным ценностям, от суммы начисленного с реализации НДС за период 12 месяцев превышает более чем на 10% расчетную сумму вычетов по НДС по виду деятельности, рассчитанную как единица, уменьшенная на среднеарифметическое за 5 лет значение частного от деления объема ВВП и оборота по виду деятельности по отрасли в данном регионе. При этом принимается во внимание этап жизненного цикла предприятия, а также структура рынка сбыта».

Кроме того, предлагается внедрить систему балльной оценки налоговых рисков финансово-хозяйственной деятельности налогоплательщиков. Так, наличие соответствия предложенному выше критерию добавляет налогоплательщику 2 риск-балла за каждые 10% отклонения в сторону увеличения свыше названных нормативов.

Каждые 10% отклонения от расчетной доли НДС в сторону уменьшения уменьшают количество риск-баллов на 1 балл.

При проведении выездной налоговой проверки у налогоплательщика с наличием этого признака необходимо объектом проверки выбрать НДС.

Источники:

2. Солдаткин С.Н., Тютюгина А.В. Совершенствование методики оценки налоговой нагрузки предприятия для целей налогового контроля // Вестник ТОГУ. − 2011. − № 1

3. Хабаровский край в цифрах. 2011: Крат. стат. сб. /Хабаровскстат. − Хабаровск, 2011.

Страница обновлена: 16.12.2025 в 15:21:05

Download PDF | Downloads: 16

Improving the Third Criterion of the Concept of On-Site Tax Inspection Planning

Tyutyugina A.V.Journal paper

Russian Journal of Entrepreneurship *

№ 16 / August, 2012

Abstract:

The article presents the critical comments on the content of the third criterion of the concept of on-site tax audit planning and provides recommendations for its improvement.

Keywords: criteria, concept, tax risks, system of on-site tax audit planning, deduction for value added tax