Характеристика модели оценки риска дефолта заемщика

Скачать PDF | Загрузок: 33

Статья в журнале

Российское предпринимательство *

№ 8 (206), Апрель 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Система ипотечного жилищного кредитования имеет рисковый характер, влияющий на эффективность финансирования жилой недвижимости. В статье рассмотрены разные трактовки дефиниции «банковский риск» и приведена модель оценки риска дефолта заемщика, разработанная автором. На базе предлагаемой модели была проведена оценка степени риска дефолта заемщика на территории Южного федерального округа и регионов, входящих в его состав.

Ключевые слова: моделирование, банковские риски, ипотечное жилищное кредитование, финансирование жилой недвижимости, дефолт заемщика

В условиях развития системы ипотечного кредитования многие кредитные организации сталкиваются с необходимостью повышения качества кредитного портфеля в сегменте ипотечного кредитования, которое зависит от эффективности управления риском дефолта заемщика. Экономический кризис позволил выявить потребность в более качественной оценке степени риска при андеррайтинге заявителя ипотечного кредита. В данной статье автор, выделяя оценку степени риска дефолта заемщика как один из имеющихся в практике ипотечного жилищного кредитования методов управления риском, предлагает собственную модель оценки степени данного риска, представляет графически динамику расчетных значений степени риска и приводит рекомендуемые границы групп степени риска. Это позволит потребителям предлагаемой модели повысить эффективность оценки платежеспособности заявителя ипотечного кредита, уменьшить степень риска дефолта заемщика и сократить долю высокорисковых ипотечных кредитов в портфеле однородных ссуд.

Понятие «кредитный риск»

В процессе рассмотрения сущности банковских рисков автором были рассмотрены разные взгляды зарубежных и отечественных исследователей по определению дефиниции «банковский риск».

По M.K. Онгу, кредитный риск – это риск подверженности потерям, если контрагент по сделке не исполняет своих обязательств в должный срок [9].

Базельским комитетом по банковскому регулированию и надзору кредитный риск рассматривается в качестве «риска контрагента» [8].

В финансово-кредитном словаре банковский риск характеризуется, как «опасность потерь, вытекающих из специфики банковских операций, осуществляемых кредитными учреждениями» [2].

У Севрук В.Т. банковский риск выражается неопределенностью исхода банковской деятельности и возможными неблагоприятными последствиями в случае неуспеха [5].

Соколинская Н.Э. считает, что риск представляет собой стоимостное выражение вероятностного события, ведущего к потерям, либо возможность денежных потерь [4].

Банк России трактует кредитный риск, как риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора [1].

По мнению автора, кредитный риск представляет собой главный элемент банковской деятельности в сфере кредитования в условиях неопределенности, неэффективное управление которым, может привести кредитную организацию к материально-стоимостным и социальным убыткам.

Развитие системы ипотечного кредитования и наращивание ссудной задолженности привело к необходимости более тщательной оценки степени риска дефолта заемщика при ипотеке. Кредитные организации при предоставлении ипотечного кредита дополнительно к существующим методам управления риска (формирование резерва покрытия риска, ипотечное страхование [7], секьюритизация ипотечных активов [3], диверсификация пула ипотечных активов в инвестиционном портфеле [6], совокупное применение которых позволяет снизить риски инвестирования в ипотечную облигацию [10]), могут использовать предлагаемую автором модель оценки риска дефолта заемщика.

Модель оценки риска дефолта заемщика

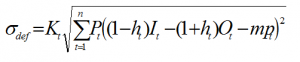

Авторская модель оценки риска дефолта заемщика (1), позволяющая определить степень риска, включает в себя основные характеристики ипотечных программ, а также учитывает показатели, на которые первичный кредитор ориентируется при андеррайтинге (оценке платежеспособности) заемщика и залоговой недвижимости:

, (1)

, (1)

где

![]() − вероятность возникновения дефолта заемщика в период времени t;

− вероятность возникновения дефолта заемщика в период времени t;

![]() − темп инфляции в период времени t;

− темп инфляции в период времени t;

![]() − доход, получаемый домашним хозяйством в период времени t;

− доход, получаемый домашним хозяйством в период времени t;

![]() − платежи по обязательствам, которые имеет домашнее хозяйство в период времени t кроме платежей в счет погашения ипотечного кредита (расходы по коммунальным платежам, ежемесячные платежи по действующим кредитам, страховые взносы и другое);

− платежи по обязательствам, которые имеет домашнее хозяйство в период времени t кроме платежей в счет погашения ипотечного кредита (расходы по коммунальным платежам, ежемесячные платежи по действующим кредитам, страховые взносы и другое);

![]() − отношение задолженности по ипотечному кредиту на дату расчета риска дефолта к величине ликвидных и неликвидных активов, образующих инвестиционный портфель домашнего хозяйства на период времени t (

− отношение задолженности по ипотечному кредиту на дату расчета риска дефолта к величине ликвидных и неликвидных активов, образующих инвестиционный портфель домашнего хозяйства на период времени t (![]() );

);

![]() − ежемесячный платеж по кредиту в период времени t;

− ежемесячный платеж по кредиту в период времени t;

t – период времени расчета степени риска дефолта заемщика.

Предлагаемая модель оценки риска дефолта заемщика включает в себя девять элементов, которые непосредственно характеризуют параметры ипотечных программ: ежемесячный платеж, уровень доходов и расходов заемщика, сумма ипотечной задолженности и стоимость залоговой недвижимости в период времени t. В модели (1) представлена корректировка активных и пассивных доходов и расходов домашних хозяйств на уровень инфляции. Данная корректировка совместно с использованием реальной стоимости недвижимости при оценке риска дефолта повышает ее актуальность в сложившейся экономической ситуации. Ежемесячный платеж является расчетной величиной и зависит от суммы ипотечной задолженности, величины и вида процентной ставки, срока ипотечного кредита, предполагаемой величины переплаты по ипотечному займу, характера платежа в счет погашения основной суммы ипотечной задолженности и начисленных процентов. Поэтому применение непосредственно данной величины в расчетах делает модель адаптивной к мобильности рынка ипотечного кредитования.

Автор, исследуя риск дефолта заемщика при ипотечном кредитовании, проводил оценку степени риска на базе ежемесячных отчетов АИЖК и Банка России [11, 12] о рефинансировании ипотечных закладных за период с 2007 г. по июль 2011 г. по регионам ЮФО. В целях сопоставления значений степени риска дефолта заемщика, полученных расчетным путем, был построен график с основной осью для предоставления динамики риска дефолта по ЮФО и вспомогательной осью, по которой отображается динамика степени риска дефолта заемщика по регионам ЮФО (см. рис.).

Рис. График динамики риска дефолта заемщика в регионах ЮФО (составлено автором)

Степень риска дефолта заемщика для разных регионов Южного федерального округа

Сводный график динамики риска дефолта заемщика отражает значительные колебания, характерные для всех анализируемых регионов. Высокая степень риска дефолта заемщика со значительными колебаниями наблюдается в период с октября 2007 г. по август 2009 г. в анализируемых регионах (см. рис.). Незначительный рост данного показателя наблюдаются за период с января по октябрь 2010 г. в целом на территории Южного федерального округа, и, в частности в Ростовской области и Краснодарском крае. Высокая степень риска дефолта заемщика, наблюдаемая в период с октября 2007 г. по август 2009 г., вызвана экономическим кризисом, который проявился в спаде активности на рынке недвижимости, сокращении объемов ипотечного кредитования и снижении уровня жизни заемщика ипотечного кредита. Влияние мирового экономического кризиса, в свою очередь, негативно отразилось на платежеспособности заявителя ипотечного кредита, что привело к повышению степени риска дефолта заемщика. Максимальное значение риска дефолта заемщика наблюдается в Ростовской области (15,777) и Краснодарском крае (13,066). Наименьший диапазон, характеризующий степень риска дефолта заемщика, отмечен в ЮФО (от 0,048 до 3,365), Волгоградской области (от 0,019 до 3,7) и Республике Калмыкия (от 0 до 4,131).

Автором при систематизации рассчитанных значений степени риска по предлагаемой модели выделены три группы риска: низкорисковые, среднерисковые и высокорисковые. Классификация значений степени риска дефолта заемщика проводилась для определенного региона с использованием экономико-математических функций, позволяющих определить минимальное, максимальное и среднее значение в приведенной выборке, а также, медиану и квартиль. Полученные результаты представлены в табл.

Таблица

Сводная таблица групп рисков дефолта заемщика адаптивных к определенному региону (составлено автором по данным [11, 12])

|

Регионы

|

Границы групп риска

| ||

|

Низкорисковые

|

Среднерисковые

|

Высокорисковые

| |

|

Южный Федеральный Округ

|

(0,048;1,191)

|

[1,191;2,339]

|

(2.339;3,365)

|

|

Республика Калмыкия

|

(0;0,762)

|

[0,762; 1,938]

|

(1,938; 4,131)

|

|

Республика Адыгея

|

(0,001;1,218)

|

[1,218; 3,075]

|

(3,075; 4,918)

|

|

Астраханская область

|

(0,068;1,277)

|

[1,277; 2,133]

|

(2,133;4,863)

|

|

Ростовская область

|

(0,133;2,954)

|

[2,954;5,331]

|

(5,331;15,777)

|

|

Краснодарский Край

|

(0;2,125)

|

[2,125;4,361]

|

(4,361;13,066)

|

|

Волгоградская область

|

(0,019;1,05)

|

[1,05;1,978]

|

(1,978;3,7)

|

|

Рекомендуемые границы риска дефолта заемщика

|

(0;1,185)

|

[1,185;2,374]

|

(2,374;15,777)

|

Заключение

В заключение необходимо отметить, что применение предлагаемой модели оценки риска дефолта заемщика повысит эффективность андеррайтинга при ипотечном кредитовании, позволит первичным кредиторам снизить долю просроченной ипотечной задолженности, а также более эффективно влиять на риск путем его минимизации на стадии оценки. Такая оценка позволит первичным кредиторам повысить качество кредитного портфеля сегмента ипотечного кредитования, а инвесторам увеличить доходность инвестирования в ипотечные активы.

Источники:

2. Финансово-кредитный словарь: В 3 т. 2-е изд., стереотип / гл. ред. Н.В. Гаретовский. − М.: Финансы и статистика, 1994. − Т. 3., 511 с.

3. Бэр, Ханс Питер. Секьюритизация активов: секьюритизация финансовых активов – инновационная техника финансирования банков / Х.П. Бэр; пер. с нем. [Ю.М. Алексеев, О.М. Иванов]. – М.: Волтерс Клувер, 2007. – 624 [4] с.: ил.

4. Лаврушин О.И. Банковское дело: учебник для студентов высших учебных заведений, обучающихся по экономическим специальностям. − 9-е изд., стереот. – Москва: КНОРУС, 2011. – 766 с.: ил.

5. Севрук В.Т. Банковские риски. − М: Дело, 1995. – 70 с. Ил.

6. Ценные бумаги, обеспеченные ипотекой и активами / Под ред. Лакхбира Хейра; Пер. с англ. – М.: Альпина Бизнес Букс, 2007. – 416 с.

7. Янина Рощина. Управление кредитным риском при ипотечном кредитовании. Анализ существующих подходов, оптимизация. − LAP LAMBERT Academic Publishing, 2011. – 169 с.

8. International Convergence of Capital Measurement and Capital Standards Basic Committee on Banking Supervision. − Basel: Guli, 1988.

9. Ong M.K. Internal Credit Risk models. Capital Allocation and Performance Management. − London: Risk Books, 1999.

10. Risk and Return of Open-End Real Estate Funds: The German Case. − University of Frankfurt/Main, 2003.

11. Центральный банк РФ: официальный сайт [Электронный ресурс]. – Режим доступа: http:// www.cbr.ru.

12. Агентство по ипотечному жилищному кредитованию [Электронный ресурс]. – Режим доступа: http:// www.ahml.ru.

Страница обновлена: 10.01.2026 в 10:47:22

Download PDF | Downloads: 33

Characteristics of the Model Estimating the Risk of Default by the Borrower

Rubleva T.A.Journal paper

Russian Journal of Entrepreneurship *

№ 8 / April, 2012

Abstract:

The system of mortgage lending is risky in nature which affects the efficiency of residential real estate financing. The paper considers various interpretations of the definition of "bank risk", and shows the model developed by the author that estimates the risk of default by the borrower. On the basis of the proposed model the risk degree of the default by the borrower in the Southern Federal District was assessed.

Keywords: modeling, mortgage lending, banking risks, financing of residential real estate, default by the borrower