Механизм принятия решений в области структуры капитала предприятия

Скачать PDF | Загрузок: 25

Статья в журнале

Российское предпринимательство *

№ 7 (79), Июль 2006

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Любое предприятие формирует свой набор источников финансирования, состав и соотношение которых определяется конкретными условиями его деятельности: организационно-правовой формой, целевыми ориентирами, рентабельностью, взаимоотношениями с кредиторами и т.д.

Ключевые слова: финансирование, источники финансирования, структура капитала, капитал предприятия

Любое предприятие формирует свой набор источников финансирования, состав и соотношение которых определяется конкретными условиями его деятельности: организационно-правовой формой, целевыми ориентирами, рентабельностью, взаимоотношениями с кредиторами и т.д.

Выбор схемы финансирования неразрывно связан с учетом особенностей использования как собственного, так и заемного капитала. Предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития, так как не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка и не реализует финансовые возможности прироста прибыли на вложенный капитал, которые дает использование заемного капитала.

Значительная доля заемных средств в структуре капитала компании обусловлена эффектом финансового рычага (финансовым левериджем). Действие его проявляется в том, что предприятие, которое рационально использует заемные средства, несмотря на их платность, имеет более высокую рентабельность собственных средств. В связи с этим в современных условиях управление структурой капитала, то есть наилучшим соотношением собственных и заемных источников финансирования деятельности, должно стать важной составляющей финансовой политики каждого предприятия. Эффективная структура капитала позволяет добиться желаемой доходности и ликвидности предприятия, обеспечивая при этом приемлемый уровень финансового риска.

Анализ научных подходов к оптимизации структуры капитала показывает, что в основе теоретических концепций формирования структуры капитала лежат противоречивые подходы: от взаимной независимости структуры капитала и рыночной стоимости предприятия до прямого взаимного влияния. Несмотря на то, что существующие теории структуры капитала являются внутренне последовательными и логичными в рамках налагаемых на них ограничений, на практике оказывается, что на всех рынках фирмы управляют своими структурами капитала, учитывая не только количественные параметры, предлагаемые в рамках каждого из научных подходов, но также принимая во внимание ряд важнейших качественных факторов, влияющих на формирование структуры источников финансирования (темп роста продаж, стабильность динамики оборота, уровень и динамика рентабельности, сложившаяся структура и ликвидность активов, стратегические ориентиры предприятия, налогообложение, состояние рынка капитала).

В связи с этим процесс оптимизации предполагает установление целевой структуры капитала, под которой следует понимать такое соотношение собственных и заемных источников формирования капитала предприятия, которое позволяет в полной мере обеспечить рост доходности собственного капитала при приемлемых рисках.

При этом формирование целевой структуры капитала должно быть направлено на решение таких задач как:

‑ формирование достаточного объема капитала, обеспечивающего необходимые темпы экономического развития предприятия;

‑ обеспечение условий достижения максимальной доходности капитала при допустимом уровне финансового риска;

‑ обеспечение постоянного финансового равновесия предприятия в процессе его развития;

‑ обеспечение достаточного уровня финансового контроля над предприятием со стороны его собственников;

‑ обеспечение достаточной финансовой гибкости предприятия;

‑ оптимизация оборота капитала;

‑ обеспечение своевременного удовлетворения потребности в инвестиционных ресурсах.

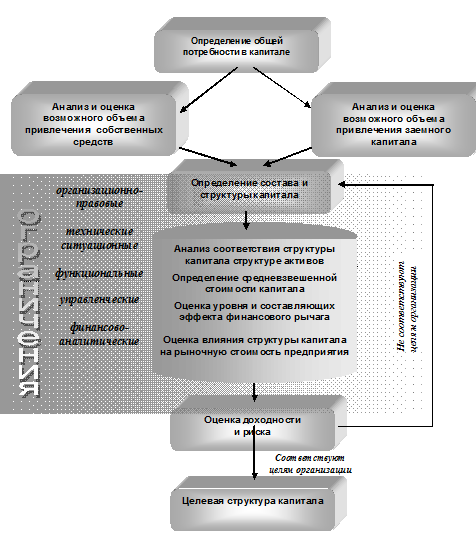

Отправным пунктом оптимизации структуры капитала конкретного предприятия является определение общей потребности в капитале для финансирования необходимых предприятию активов, формирования схем финансирования оборотных и внеоборотных активов, разработки системы мероприятий по привлечению различных форм капитала из предусматриваемых источников. То есть это процесс расчета реально необходимого объема финансовых средств, которые могут быть эффективно использованы на данной стадии жизненного цикла предприятия. При этом данный этап нельзя реализовать без исследования возможностей наиболее эффективного использования капитала в отдельных видах деятельности предприятия и хозяйственных операциях; формирования пропорций предстоящего использования капитала, обеспечивающих достижение условий наиболее эффективного его функционирования и роста рыночной стоимости предприятия.

На следующем этапе необходимо определить объем собственных и заемных средств, доступных предприятию для финансирования своей деятельности.

Одним из первых шагов на данном этапе является получение и изучение информации о наиболее вероятных источниках финансирования, а также составление перечня возможных способов привлечения капитала, которые предприятие может использовать в качестве источника средств для реализации инвестиционных проектов.

Каждый способ финансового обеспечения направлений деятельности имеет ограничения по своему применению, которые заставляют исключить из списка недоступные или не подходящие по ряду условий схемы финансирования и которые необходимо учитывать при формировании оптимальной структуры капитала.

Далее путем сравнения положительных и негативных характеристик каждого из потенциальных источников, а также сопоставления требуемого и доступного объема источников финансовых ресурсов формируется состав и структура капитала компании.

Следующим шагом должна стать оценка соответствия сформированной структуры капитала основным критериям, позволяющим сделать вывод о ее рациональности. В качестве таких критериев следует рассматривать максимизацию рыночной стоимости предприятия, обеспечение его финансовой устойчивости, соответствие структуры капитала предприятия структуре его активов, минимизацию средневзвешенной стоимости капитала и обеспечение приемлемого уровня доходности. Именно с учетом данных критериев предлагается определять целевую структуру капитала предприятия, обеспечивающую максимальный рост стоимости предприятия при приемлемых рисках. Решение об использовании тех или иных критериев должно приниматься в рамках выбранной финансовой политики компании исходя из решаемых ею задач, структуры управления, характера долгосрочного и оперативного планирования и ряда других факторов.

После этого финансовому менеджеру необходимо осуществить оценку соответствия сформированной структуры капитала предприятия структуре его активов и влияния соотношения собственных и заемных средств на финансовое состояние предприятия с помощью системы финансовых показателей, характеризующих ликвидность, финансовую устойчивость компании, а также вероятность банкротства. Цель такого анализа – определить влияние формируемой структуры капитала на ключевые финансовые коэффициенты, позволяющие оценить финансовый риск, связанный с предприятием, а также характер и качество активов, финансируемых за счет заемных и собственных источников. Финансовый менеджер может сравнить рассчитанный уровень каждого коэффициента с его прогнозируемым значением, принимая во внимание нормативные и среднеотраслевые уровни показателей.

На следующей стадии обоснования финансовых решений следует рассчитать средневзвешенную стоимость капитала, чтобы определить требуемый минимум возврата на вложенный в деятельность предприятия капитал, охарактеризовать тот минимальный уровень чистой рентабельности инвестированного капитала, который должно иметь предприятие, чтобы не уменьшить благосостояние владельцев и свою рыночную стоимость, не понести убыток и не оказаться банкротом.

На следующем этапе, на основании проведенного анализа финансовые аналитики должны сделать окончательный вывод о приемлемости риска и доходности, которые связаны с предполагаемой структурой капитала.

В случае, если все анализируемые критерии, включая уровень доходности и степень финансового риска, соответствуют стратегии компании и устраивают владельцев предприятия и финансовую дирекцию, данную структуру капитала можно назвать оптимальной для данных конкретных условий. Если же на данном этапе финансовый риск признан недопустимо высоким или, напротив, при приемлемом уровне риска слишком высоки затраты на привлечение капитала по сравнению с уровнем генерируемого предприятием дохода, финансовым менеджерам следует пересмотреть структуру капитала для нахождения компромисса между риском и доходностью.

Рис. 1. Общая схема оптимизации структуры капитала предприятия

Рис. 1. Общая схема оптимизации структуры капитала предприятия

Данная методика формирования целевой структуры капитала, представленная в виде общей структурной схемы его оптимизации (рис.1), позволит, с одной стороны, выявить наиболее доступные и выгодные инструменты финансирования деятельности, а с другой – определить такую структуру капитала компании, которая обеспечит удовлетворение внутренних потребностей предприятия и достижение основных стратегических целей.

Страница обновлена: 23.12.2025 в 05:36:48

Download PDF | Downloads: 25

Mekhanizm prinyatiya resheniy v oblasti struktury kapitala predpriyatiya

Klyueva E.Y.Journal paper