Управление рисками с помощью фьючерсных контрактов

Скачать PDF | Загрузок: 15

Статья в журнале

Российское предпринимательство *

№ 4 (64), Апрель 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1/2005

Фьючерсный контракт (фьючерс) – это двухсторонний договор купли-продажи стандартного количества биржевого товара в оговоренную дату в будущем.

Ключевые слова: управление рисками, фьючерсный контракт

Продолжение. Начало в №№ 11, 12/2003, 4, 5, 6, 7, 9, 10, 12, /2004, 1/2005

Фьючерсный контракт (фьючерс) – это двухсторонний договор купли-продажи стандартного количества биржевого товара в оговоренную дату в будущем.

Фьючерсные контракты появились в середине девятнадцатого века на Чикагской товарной бирже. Вначале это были инструменты страхования (хеджирования) риска, связанного с непредсказуемым поведением цен на сельскохозяйственную продукцию. Затем, сфера применения фьючерсных контрактов существенно расширилась. С начала 70-х годов двадцатого века их стали широко использовать для управления рисками, возникающими на финансовых рынках. С помощью таких финансовых фьючерсов многие организации успешно хеджируют свои валютные и процентные риски, риски, связанные с потерями из-за изменения курсовой стоимости ценных бумаг, других активов [1-3].

1. Общие сведения о фьючерсных контрактах

В соответствии с приведённым определением, фьючерсный контракт является ликвидным биржевым инструментом. В отличие от неликвидного форвардного контракта его можно купить или продать в любой день до наступления даты поставки. То есть, фьючерсный контракт имеет ежедневную биржевую котировку. Фьючерсный контракт – это производный финансовый инструмент, так как, во-первых, цена его определяется прогнозируемой (ожидаемой) стоимостью базового актива, лежащего в основе договора и, во-вторых, фьючерс изначально был создан не для реализации операций купли-продажи актива, а исключительно для управления рисками. В качестве базового актива финансового фьючерса могут выступать ценные бумаги, процентные ставки, обменные курсы валют, фондовые индексы и пр.

Фьючерсные контракты бывают двух видов: поставочные и расчётные. В случае поставочного фьючерса продавец контракта в строгом соответствии с условиями биржевой сделки обязан поставить установленное количество базового актива, а покупатель – обязан принять и оплатить поставку. В случае расчётного фьючерса в день исполнения контракта стороны обязаны произвести расчёты по уплате определенной денежной суммы. Механизм расчёта этой суммы определяется правилами биржевых торгов.

Конкретные условия фьючерсного контракта определены в спецификации организатора торговли (в описании стандартных условий фьючерса). В спецификации обычно указываются: вид, объём и качество базового актива; срок поставки; место поставки, другая информация.

На рис. 1, 2 в качестве примера приведены спецификации фьючерсных контрактов на обыкновенные акции ОАО «Газпром» и РАО «ЕЭС России», торгуемых на фондовой бирже РТС – FORTC.

|

Базовый актив

|

Обыкновенные именные бездокументарные акции

ОАО «Газпром» |

|

Объём контракта

|

100 акций

|

|

Месяцы исполнения

|

Последний месяц каждого квартала

|

|

Последний день обращения

|

Последний рабочий день, предшествующий 15 числу

месяца исполнения |

|

Цена контракта

|

Цена (курс) контракта в процессе торгов указывается

в рублях за 100 акций |

|

Шаг цены

|

1 руб. за 100 акций

|

|

День исполнения

|

Биржевой день, следующий за последним днём

обращения контракта |

|

Способ исполнения

|

Поставка/оплата через биржевой рынок акций РТС

|

|

Базовый актив

|

Обыкновенные именные бездокументарные акции

РАО «ЕЭС России» |

|

Объём контракта

|

1000 акций

|

|

Месяцы исполнения

|

Последний месяц каждого квартала

|

|

Последний день обращения

|

Последний рабочий день, предшествующий 15 числу

месяца исполнения |

|

Цена контракта

|

Цена (курс) контракта в процессе торгов указывается

в рублях за 1000 акций |

|

Шаг цены

|

1 руб. за 1000 акций

|

|

День исполнения

|

Биржевой день, следующий за последним днём

обращения контракта |

|

Окончательная расчётная цена

|

Стоимость 1000 акций по средневзвешенной цене

акций на торгах ММВБ в последний день обращения контракта |

|

Способ исполнения

|

Перечисление вариационной маржи по окончательной

расчётной цене |

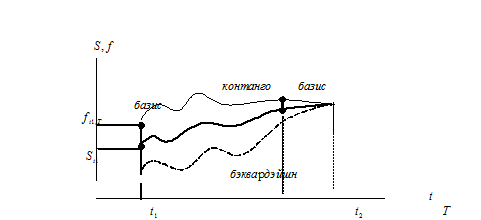

Цена фьючерсного контракта (курсовая стоимость) устанавливается в ходе биржевых торгов. Она отражает ожидания инвесторов относительно будущей рыночной цены базового актива. Причём, наиболее точно будущую спот-цену актива отражает фьючерсная цена по ближайшим по времени исполнения контрактам. На рис. 3 представлены варианты движения фьючерсной цены (контанго и беквардейшн) от момента заключения контракта до момента его истечения.

Рис. 3. Движение фьючерсной цены

Как показано на рис. 3, базис (разница между ценой спот () и фьючерсной ценой () актива) по мере приближения к дате истечения контракта (T) уменьшается. В момент истечения контракта базис близок к нулю и, соответственно, фьючерсная цена близка к спотовой цене актива. Если бы этого не происходило, то в день поставки в результате арбитражной сделки можно было бы получить безрисковый доход.

Обязательства по фьючерсному контракту могут быть прекращены двумя способами: либо исполнением контракта (поставкой базового актива или проведением расчётов), либо совершением обратной (офсетной) сделки до дня исполнения контракта. В результате обратной сделки продается ранее купленный фьючерс или выкупается ранее проданный. Мировая практика показывает, что только около 2% контрактов «доживают» до момента поставки (T). Остальные фьючерсные контракты погашаются путём совершения офсетных сделок.

Приведённая общая характеристика фьючерсного контракта показывает несомненное сходство данного производного финансового инструмента с ранее рассмотренным форвардным контрактом. Вместе с тем, несмотря на имеющееся сходство, между фьючерсами и форвардами существуют принципиальные различия. Эти различия представлены в табл. 1.

Таблица 1

Отличие фьючерсных контрактов от форвардных

|

Фьючерсный контракт |

Форвардный контракт |

|

Контракт биржевой

|

Контракт внебиржевой

|

|

Условия контракта стандартные

|

Каждый аспект сделки может быть

предметом переговоров |

|

Конфиденциальность сделки обеспечить

невозможно |

Конфиденциальность сделки обеспечивается

|

|

Кредитный риск берёт на себя биржа

|

Кредитный риск присутствует

|

|

Позицию на бирже можно закрыть в любое время и с любым партнером

|

Позиция может быть закрыта только по согласованию с другой стороной сделки

|

|

Необходимо ежедневно удовлетворять требования по марже

|

Требований по марже нет

|

|

Прибыль (убытки) от изменения цен реализуется ежедневными платежами

|

Прибыль от изменения цен учитывается только в бухгалтерских документах

|

|

Физическая поставка базового актива – исключительно редкое явление

|

Физическая поставка базового актива, как правило, имеет место

|

Продолжение следует

Источники:

2. Маршалл Дж.Ф., Бансал В.К. Финансовая инженерия/ Пер. с англ. – М.: ИНФРА-М, 1998. – 784 с.

3. Саркисян А. М. Производные финансовые инструменты. Хеджирование, спекуляция, арбитраж. – М.: Издательская группа «Прогресс», 1998. – 196 с.

Страница обновлена: 04.12.2025 в 13:38:25

Download PDF | Downloads: 15

Upravlenie riskami s pomoshchyyu fyyuchersnyh kontraktov

Selyukov V.K.Journal paper