Антисанкционный маневр России

Скачать PDF | Загрузок: 38

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68592684

Аннотация:

Санкционное давление на российскую экономику достигло после февраля 2024 г. беспрецедентной силы. В статье поставлена задача проверить на статистических данных о внешней торговле, насколько устойчивым оказался торговый баланс страны. Данные показали, что Россия смогла совершить маневр, в результате которого не произошло существенных внешнеэкономических потерь. Это было достигнуто за счет перестройки географической структуры экспорта и импорта. Слабой стороной такого адаптационного поведения является усиление зависимость от немногих партнеров. Другой не устранённый фактор риска – отсутствие перестройки продуктовой структуры торгового баланса. Новые угрозы возникают из-за привязки торговли к рынкам малого числа стран и усилившейся опасности их потери из-за вторичных санкций.

Ключевые слова: Российская Федерация, экспорт, импорт, недружественные иностранные государства, антироссийские санкции

Финансирование:

Статья подготовлена по плану НИР ФГБНУ «Института экономики и организации промышленного производства СО РАН», Проект 5.6.6.4. (0260-2021-0008) «Методы и модели обоснования стратегии развития экономики России в условиях меняющейся макроэкономической реальности» № 121040100281–8.

JEL-классификация: F10, F14, O10, O11

Введение. Стратегия экономических санкций преследует цель нанесения ущерба экономикам стран-мишеней. История санкций говорит, что цели санкций достигаются в среднем примерно в 34% случаев. Значительная часть санкционных эпизодов приводила к бесплодной потере ресурсов как в странах-мишенях, так и в странах-отправителях санкций [9; 14].

Первая линия санкционного удара – внешнеэкономическая активность мишени, он наносится с целью лишить страну ресурсов для проведения политики, объявленной причиной санкций. Успех санкций тем более вероятен, чем сильнее экономика мишени интегрирована с мировой экономикой. При этом нюансом является степень взаимосвязанности торгующих стран: чем более интегрированы экономики стран-отправителей и стран-мишеней, тем более велики шансы на успех удара по партнеру. Самые болезненные и эффективные удары – предательские [16].

Цель и задачи данного исследования состоит в проверке гипотезы об устойчивости экономики РФ против санкционных шоков за счет осуществления внешнеторговых маневров в географическом и продуктовом разрезах. Ряд исследователей, в частности, С.В. Казанцев, высказали предположение о существование у нее достаточно сильного потенциала устойчивости против внешнеторговых санкций [6]. Целью данной статьи является проверка этого тезиса с использованием информации о последствиях мер против России, введенных после начала Специальной военной операции (СВО) на Украине после февраля 2022 г.

Российские статистические органы перестали публиковать некоторые важные данные о внешнеторговой деятельности. Таможенная статистика России не публикуется после 2021 года. Доступна только информация об укрупненных показателях. Страновая статистика, необходимая для понимания географических перемен в торговой активности, в российских статистических изданиях не отражается. Однако, международные и зарубежные национальные статистические органы продолжают публиковать данные, из которых, используя зеркальный метод, можно извлечь информацию о страновой и продуктовой структуре российского экспорта и импорта. Для проведения исследования степени устойчивости российской экономики перед лицом «санкций из ада» в данной статье кроме данных Росстата и Банка России воспользуемся открытыми источниками ВТО, ООН, и европейской исследовательской группы Брейгель [1; 2; 18]. К сожалению, некоторых данных нет и в перечисленных источниках, их приходилось восполнять из Евростата и деловой прессы, представленной в электронных СМИ.

Новизна данного исследования состоит в том, что зеркальной статистикой для целей детального структурного анализа внешнеторговых сдвигов применительно к российской экономики пользовались, насколько нам известно, в основном некоторые зарубежные исследователи в ограниченном количестве материалов европейских баз данных. В данной работе привлечена информация о торговле товарам ООН и коммерческая информация деловой прессы.

Практическая значимость исследования состоит в том, что автором продемонстрированы пределы свободы внешнеторгового маневра и его ограниченность, а также потенциал этого метода противодействия санкционному давлению.

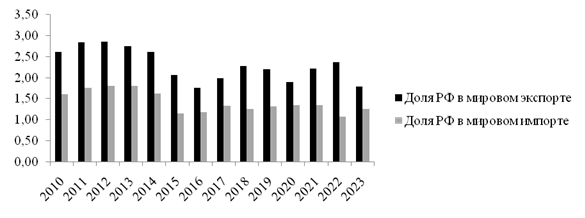

Масштаб и структура торгового баланса РФ под давлением санкций. Торговля товарами и услугами – основная форма вовлеченности России в мировую экономику. О масштабах этого явления говорит статистика долей российского экспорта и импорта, приходящихся на РФ в мировом экспорте и импорте (рис. 1).

Рисунок 1. Участие РФ в мировом экспорте и импорте, %.

Источник: построено автором по данным ВТО [1].

Обращает на себя внимание систематическое превышение экспортной квоты России над импортной, что приводит к формированию активного торгового баланса страны. Второй заметный факт – медленное, хоть и прерывистое снижение степени интегрированности российской экономики в мировое хозяйство ко второй половине 2010-х гг. и 2020-х по сравнению с началом этого периода. Третий заслуживающий внимание момент – быстрое восстановление активной позиции страны на мировых рынках после введения в 2014 г. против России экономических санкций в связи с присоединением Крыма. Санкции были еще более ужесточены после начала России СВО на Украине в 2022 г. Россия показала устойчивость и против этой санкционной волны, хотя в 2023 г. и произошло падение экспорта и импорта.

24 февраля 2022 года США объявили о введении строгого экспортного контроля, целью которого является серьезное ограничение доступа России к технологиям и другим товарам, необходимым для поддержания ее военного потенциала [3; 7; 10]. Было также ограничено поступление в РФ иностранных товаров, произведенных с использованием американских технологий (оборудование, программное обеспечение и техническая документация), полупроводников, компьютеров, оборудование связи, средств информационной безопасности, лазеры и датчики. После встречи 11 марта, страны G-7 объявили о запрете экспорта в РФ предметов роскоши. В список запрещенных к импорту из России добавили золото. Япония и Южная Корея также объявили о запрете на экспорт в Россию различных стратегических товаров, включая высокотехнологичные продукты и компоненты для использования в таких секторах, как электроника, телекоммуникации, аэрокосмическая промышленность и нефтепереработка.

США, ЕС и Великобритания объявили о планах поэтапного отказа от российских источников энергии. 8 марта 2024 г. США объявили о запрете на импорт российского топлива, включая нефть, сжиженный природный газ и уголь. Для контрактов, заключенных до этой даты, запрет вступил в силу 22 апреля. К маю импорт российского минерального топлива в США сократился до нуля. Торговая статистика показывает, что в июне Великобритания также полностью отказалась от импорта всех видов минерального топлива из России.

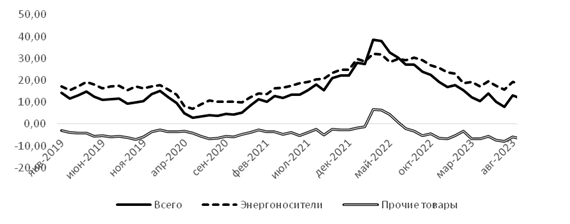

Во втором квартале 2022 года Россия зафиксировала самый высокий за всю историю профицит торгового баланса (рис. 2) [1]. Отчасти это связано с эффектом от повышения мировых цен, что сказалось на доходах от экспорта энергоносителей [11; 17].

Рисунок 2. Сальдо

экспорта и импорта в торговле с 38 основными партнерами РФ,

Рисунок 2. Сальдо

экспорта и импорта в торговле с 38 основными партнерами РФ,

млрд. долл.

Источник: построено автором по данным европейского аналитического центра Bruegel [18].

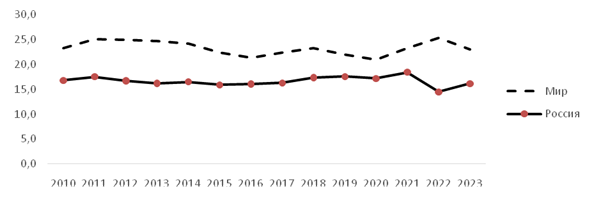

Названное выше превышение экспортной квоты над импортной в период 2022-2023 гг. произошло вследствие более интенсивного сжатия импорта, чем экспорта. Это стало причиной чуть более половины прироста положительного сальдо торгового баланса России. Сжатие импорта вызывает тревогу, поскольку в конечном итоге оно может создать угрозу для производственного потенциала России. Развитие внешней торговли РФ в начале 2000-х гг. способствовало получению доступа к производимым за рубежом товарам, однако наряду с благотворным эффектом это создало зависимость российской экономики от импорта. Индекс проникновения импорта, рассчитываемый как отношение импорта к разности ВВП и чистого экспорта, дает оценку степени зависимости внутреннего потребления страны от импорта. Этот показатель на протяжении последних лет в РФ был устойчиво меньше 20%, что на 6,7 процентных пункта ниже, чем в среднем за этот период в мировой экономике (рис. 3), тем не менее, по оценке Министерства промышленности и торговли, по многим видам деятельности наблюдается абсолютная зависимость российской экономики от импорта [13].

Рисунок 3. Индекс проникновения импорта в Российской Федерации и в мире,

2010-2023 гг. %.

Источник: построено автором по данным ВТО [1].

Чтобы оценить внешнеторговую значимость отдельных товарных групп, рассмотрим структуру экспорта и импорта России за период 2010-2022 гг. (табл. 1).

Существенной является зависимость российской экономики от импорта следующих товарных групп: химикаты, фармацевтика, машины и транспортное оборудование, офисное и телекоммуникационное оборудование, средства обработки данных и оргтехника, телекоммуникационное оборудование, интегральные схемы и электронные компоненты, транспортное оборудование, авто-товары. Незначительная доля в импорте интегральных схем и электронных компонентов не должна приводить в заблуждение, многие из этих товаров в России не производятся и их импорт является критически важным для функционирования важных ля российской экономики производств. Это придает дополнительную силу санкционным мерам, направленным на удушение российской экономики.

Таблица 1. Товарная структура российского экспорта и импорта в 2010-2023 гг., %

|

Товарные группы

|

Импорт

|

Экспорт

| ||||||

|

2010

|

2020

|

2021

|

2022

|

2010

|

2020

|

2021

|

2022

| |

|

Всего товаров

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

|

Сельскохозяйственная

продукция

|

14,67

|

12,54

|

11,42

|

10,92

|

3,95

|

10,93

|

8,86

|

7,76

|

|

Продовольствие

|

13,70

|

11,65

|

10,48

|

10,13

|

1,87

|

8,41

|

6,56

|

6,21

|

|

Топливо и продукция

горнодобывающей промышленности

|

3,03

|

3,55

|

3,56

|

3,40

|

70,48

|

51,28

|

50,34

|

54,56

|

|

Топливо

|

1,47

|

0,71

|

0,75

|

0,81

|

65,06

|

42,55

|

42,97

|

47,25

|

|

Обрабатывающие

производства

|

73,38

|

76,24

|

76,99

|

62,56

|

14,01

|

21,42

|

22,03

|

16,22

|

|

Железо и сталь

|

2,93

|

2,04

|

2,26

|

1,59

|

4,64

|

5,05

|

5,93

|

4,04

|

|

Химия

|

12,23

|

13,90

|

13,95

|

15,06

|

4,01

|

5,71

|

6,29

|

6,05

|

|

Фармацевтика

|

4,60

|

4,70

|

4,72

|

5,52

|

0,08

|

0,31

|

0,51

|

0,19

|

|

Машины и

транспортное оборудование

|

37,91

|

39,60

|

41,02

|

29,50

|

2,73

|

4,88

|

4,66

|

2,34

|

|

Офисное и

телекоммуникационное оборудование

|

8,26

|

10,12

|

9,77

|

7,26

|

0,29

|

0,54

|

0,62

|

0,25

|

|

Средства электронной обработки

данных и оргтехника

|

2,99

|

4,34

|

4,13

|

3,26

|

0,03

|

0,15

|

0,20

|

0,04

|

|

Телекоммуникационное

оборудование

|

4,99

|

4,92

|

4,79

|

3,54

|

0,21

|

0,31

|

0,35

|

0,17

|

|

Интегральные схемы и

электронные компоненты

|

0,27

|

0,87

|

0,85

|

0,47

|

0,04

|

0,08

|

0,07

|

0,03

|

|

Транспортное

оборудование

|

11,40

|

9,93

|

12,11

|

6,51

|

0,84

|

1,28

|

1,38

|

0,54

|

|

Автотовары

|

9,47

|

8,15

|

9,19

|

5,11

|

0,30

|

0,89

|

0,79

|

0,32

|

|

Текстиль

|

1,43

|

1,77

|

1,54

|

1,66

|

0,06

|

0,20

|

0,16

|

0,08

|

|

Одежда

|

3,03

|

3,22

|

2,99

|

2,42

|

0,02

|

0,17

|

0,14

|

0,09

|

Для экспорта характерна давно известная зависимость от рынков топлива и продукция горнодобывающей промышленности. После 2010 г. доля этой товарной группы сократилась с более, чем 70%, до примерно 50% к началу 2020-х гг. В 2022 г. она вновь выросла до 54%. К сожалению, статистика ВТО за 2023 г. пока не опубликована, но, судя по косвенным признакам, эта доля увеличится, что сделает российскую экономику еще более зависимой от сырьевых и энергетических рынков.

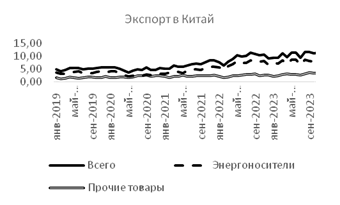

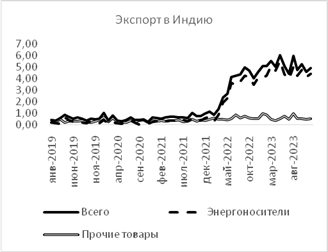

Географические сдвиги международной торговли России. Чтобы санкции работали, санкционеры должны добиться согласия сторон, подпадающих под их санкционную юрисдикцию и не допускать подрыва режима санкций третьими сторонами. В случае с Россией это условие соблюдено не было, победу принес стратегический маневр. После введения санкций вслед за началом СВО, торговля России была переориентирована из стран с развитой экономикой в Китай, Индию и Турцию (рис. 4). На рисунках заметна устойчивость роста спроса трех названных стран в отношении российского экспорта. Особенно был заметен взлет экспорта в Индию и Турцию. Они же активно участвовали в наращивании импорта.

Рисунок 4. Торговля с ключевыми партнерами России, млрд долл.

Рисунок 4. Торговля с ключевыми партнерами России, млрд долл.

Источник: построено автором по данным исследовательского центра Bruegel [18].

К сожалению, только с Китаем торговый баланс близок к сбалансированности, – с Турцией и в еще большей степени с Индией он является не сбалансированно активным – экспорт превышает импорт. Из этих стран мало что можно вывезти с выгодой.

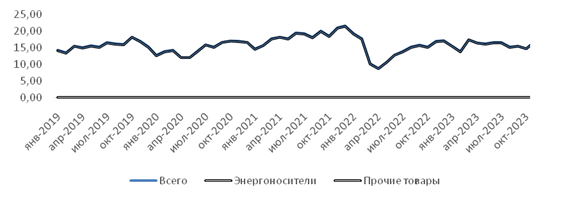

Примечательно, что во всех случаях маневра российской торговли определяющим фактором компенсирующего роста экспортной активности были российские энергоносители и другие минералы и материалы, что не удивительно, поскольку их доля в экспортных ресурсах страны составляла около половины. Однако, для России в этот период серьезной проблемой было не столько защита своих экспортных позиций на мировых рынках, сколько сохранение импорта, особенно по критически важным товарным группам [12]. Три названные страны и еще ряд других стали надежной опорой для РФ, они не дали обрушиться импорту, что можно заметить на рисунке 5. Просадка импорта, произошедшая после февраля 2022 г., была довольно быстро нейтрализована оживлением, начавшимся после мая этого года.

Рисунок 5.

Совокупный импорт России из 38 стран, млрд долл.

Рисунок 5.

Совокупный импорт России из 38 стран, млрд долл.

Источник: построено автором по данным исследовательского центра Bruegel [18].

Хотя к октябрю 2022 г. пиковый уровень импорта конца 2021 г. восстановить не удалось, однако большая часть потери, возникшей из-за санкционных запретов на торговлю с Россией, исходящих от США, Великобритании и других санкционеров, была компенсирована совместными поставками Китая, Индии, Турции и других стран. Особенно драматическим было падение импорта в середине 2022 г. Повторим, импорт России из всех стран, включая Китай, существенно сократился. Это коснулось всех основных товарных категорий. Кризис возник не столько по причине препятствий для торговли и недостатка платежных средств, сколько из-за блокировки платежных каналов, в состав которой важнейшим элементом входит обмен финансовыми сообщениями SWIFT, находящийся под контролем США. Восстановлению российского импорта в мае и июне 2022 года, возможно, способствовало восстановление рубля и относительная стабильность торгового баланса, а также тот факт, что некоторые компании вновь вступили в бизнес с Россией. Кроме того, в ход пошли национальные платежные механизмы РФ и Китая. Благодаря лучшему пониманию того, как обходить санкции, некоторые виды деятельности были вновь возобновлены.

Экстерриториальный характер санкций США может помочь объяснить общее падение импорта России с марта 2022 года даже из стран, которые не применили санкции. По этой причине импорт Россией санкционированных товаров сократился гораздо больше, чем импорт других товаров, что позволяет предположить, что санкции могли оказать косвенное влияние на торговые потоки.

О силе внешнеторгового маневра России говорят данные таблиц 2 и 3, в которых приведены объемы экспорта и импорта РФ в адрес наиболее важных торговых партнеров, вклад которых в экспорт и импорт РФ составил около 2/3.

Таблица 2. Экспорт РФ в торговле с крупнейшими контрагентами, млрд долл.

|

|

2021

|

2022

|

2023

|

Прирост 2021-2022, %%

|

|

Всего экспорт РФ

|

494,3

|

592,1

|

423,9

|

-14,2

|

|

В т.ч.

| ||||

|

Китай

|

79,6

|

114,1

|

129,2

|

62,3

|

|

Турция

|

29,0

|

58,8

|

45,6

|

57,5

|

|

Германия

|

27,4

|

31,2

|

4,3

|

-84,4

|

|

США

|

30,8

|

15,1

|

4,9

|

-84,1

|

|

Италия

|

22,1

|

28,6

|

4,3

|

-80,5

|

|

Нидерланды

|

21,9

|

22,7

|

5,7

|

-73,8

|

|

Великобритания

|

24,9

|

6,9

|

0,4

|

-98,6

|

|

Польша

|

20,1

|

16,7

|

2,6

|

-87,1

|

|

Казахстан

|

17,6

|

17,3

|

16,9

|

-4,0

|

|

Индия

|

8,7

|

40,6

|

56,4

|

548,6

|

|

Южная Корея

|

17,4

|

14,8

|

8,9

|

-48,7

|

|

Япония

|

14,1

|

14,9

|

7,4

|

-47,7

|

За трехлетний период произошел взлет экспорта РФ в Китай, Индию и Турцию, почти перекрывший падение вывоза в адрес остальных крупнейших (теперь уже в прошлом) потребителей российских товаров.

Таблица 3. Импорт РФ в торговле с крупнейшими контрагентами, млрд долл.

|

|

2021

|

2022

|

2023

|

Прирост 2021-2022, %%

|

|

Всего импорт РФ

|

304,01

|

276,51

|

303,79

|

-14,2

|

|

В т.ч.

| ||||

|

Китай

|

67,20

|

76,12

|

110,94

|

65,1

|

|

Германия

|

32,15

|

15,68

|

9,90

|

-69,2

|

|

Беларусь

|

13,97

|

22,00

|

30,50

|

118,3

|

|

Италия

|

9,07

|

6,13

|

4,96

|

-45,3

|

|

Южная Корея

|

9,98

|

6,33

|

6,20

|

-37,9

|

|

Польша

|

8,79

|

4,82

|

3,71

|

-57,8

|

|

Казахстан

|

7,02

|

8,78

|

9,80

|

39,6

|

|

Нидерланды

|

7,83

|

3,95

|

2,60

|

-66,8

|

|

Япония

|

7,86

|

4,61

|

2,82

|

-64,2

|

|

Турция

|

5,77

|

9,34

|

10,92

|

89,1

|

|

Франция

|

7,58

|

3,25

|

1,96

|

-74,1

|

|

США

|

6,39

|

1,72

|

0,60

|

-90,7

|

По импорту картина была похожа на то, что имела место по экспорту. Те страны, которые увеличили поставки своих товаров в РФ, перекрыли этим приростом сокращение импорта из других стран. Те же самые Китай (в 2023 году он поставлял более третьей части российского импорта), Турция и Индия (последняя не вошла в список стран, представленных в таблице в силу первоначально недостаточно значимого удельного веса, но ее динамика была значительна – импорт из Индии вырос за два года на 23%) были важными драйверами стабилизации импорта. Однако в данном случае обращает на себя внимание еще и Беларусь с Казахстаном. Они внесли заметный вклад в стабилизацию российской торговли.

Вторичные санкции против Китая как новая угроза. Поскольку Китай не присоединился к санкциям США и их сателлитов против России, это подорвало эффективность давления на экономику РФ [15]. За океаном это понимают. Чтобы достичь своих целей, США прибегает к давлению на Китай, принуждая его банки блокировать расчеты по российско-китайской торговле [8]. Крупнейший банк Китая ICBC и еще три другие банка перестали принимать платежи в юанях из России. Эта мера может подорвать мощный тренд на увеличение расчетов между РФ и Китаем в национальных валютах этих стран, которые в начале 2022 г. составляли только 25%, а к концу 2024 г. достигли уровня 95%.

В начале 2024 г. доля выраженной в юанях экспортной выручки России достигла почти 41%, а импорт на 39% оплачивался в китайской валюте. Китайский юань оказался главной валютой международных расчетов России, он стал даже более популярным, чем российский рубль.

Это сильно облегчало торговлю между нашими странами. По итогам 2023 г. оборот между РФ и Китаем достиг 240,1 млрд долл., на 26% больше, чем в 2022 г. Импорт России при этом увеличился на 47%.

Не достигнув успеха в прямых санкциях, Вашингтон предпринял усилия по наращиванию вторичных. В конце 2023 г. был издан указ президента США Джо Байдена о вторичных санкциях против банков, нарушающих ограничения в отношении РФ. Эта мера начала работать. Первым отреагировал средний по величине Chouzhou Commercial Bank, основной расчетный центр в торговле РФ и Китая, он прекратил обслуживать операции по определенному кругу товаров, попавших под санкции. Позднее к нему присоединились еще несколько банков. И вот теперь четыре упомянутые банка полностью прекратили расчетное обслуживание. Надо ожидать дальнейшей эскалации давления США.

Причина, из-за которой китайские банки подчиняются диктату Вашингтона, состоит в том, что последний ставит их перед выбором: вести бизнес в целевой стране или в Соединенных Штатах, но не то и другое одновременно. Этот прием США впервые использовали во времена президентства Обамы, когда были введены широкие санкции против Ирана. Администрация Трампа, а затем и Байдена продолжили пользоваться этой стратегией против Китая и других стран. Риск потери рынков США в современных условиях является весьма ощутимым: более половины своего положительного торгового баланса (примерно 300-400 млрд долл. в год) Китай получает от торговли с США.

Ситуация, однако, не безвыходная. Есть несколько вариантов сравнительно безболезненных решений проблемы российско-китайских расчетов. Во-первых, их можно делать через филиалы банков, работающие в дружественных юрисдикциях. Во-вторых – использовать иранский опыт расчетов с помощью криптовалют или стэйблкойнов. Наконец, можно вести расчеты в золоте и с помощью системы клиринговых процедур.

Наличие множества лазеек, парадоксальным образом созданных благодаря бурной финансовой изобретательности участников финансовых рынков (которая изначально была направлена на поиск новых способов обогащения) позволяет надеяться на успешное преодоление очередных санкционных атак. Было бы желательно воспользоваться создавшимися возможностями и последовать советам экспертов мирового класса. Процитируем известного американского экономиста Дж. К. Гэлбрейта: «если бы санкции не были введены, трудно представить, как могли бы появиться те возможности, что сейчас открылись для российских компаний и предпринимателей. Политически, административно, юридически, идеологически, даже в начале 2022 г. российскому правительству было бы крайне сложно инициировать сопоставимые меры, такие как тарифы, квоты и высылки иностранцев, учитывая мощную хватку рыночной экономики, в которую попали российские политики и олигархи, и якобы ограниченный характер «специальной военной операции». В этом отношении, несмотря на шок и издержки, санкции, наложенные на российскую экономику, очевидно, имеют характер подарка» [4, с. 29].

В литературе давно поставлен вопрос: когда санкции работают успешнее всего, сразу или по прошествии некоторого времени? Один из ответов можно найти в ранней работе авторитетных исследователей санкционной политики Питера ван Бергейка и Чарльза ван Маревийка [19]: «Если санкции не срабатывают быстро, то их эффект может проявиться позднее, но условием для этого является слабость адаптации экономики к внешним шокам».

Заключение

1. Два первых года, прошедших после введения против России «санкций из ада», показали, что российская экономика может адаптироваться к применяемым против нее приемам внешнеэкономического давления. Подобно тому, как это было после введения санкций, связанных с присоединением Крыма, когда Россия ответила контрсанкциями против Евросоюза, результат которых был более сильным и болезненным для санкционеров, чем для РФ, теперь мы наблюдаем аналогичную способность России преодолевать внешнеэкономические шоки. Европейские санкционеры проиграли сильнее, чем Россия, – они лишились доступа к дешевым российским энергоносителям, а Россия не лишилась рынка – она его заменила на новый. В новых санкционных акциях, совершенных после февраля 2022 г., проявилась сходная совокупность признаков безрезультативности санкционной политики.

2. Результатом «Санкций из ада» стало усиление торгового баланса – чистый экспорт России вырос. Радостного в этом, однако, мало: основная причина прироста баланса текущих операций состояла в сокращении импорта, более сильном, чем экспорта. Российская экономика все же лишилась важных ресурсов, в число которых входят и некоторые материалы, нужные для ведения военной операции. Импортозамещение, к сожалению, по оценкам многих экспертов, в основном, происходит за счет замещения одного импорта другим [5].

3. Структура внешней торговли продолжает оставаться уязвимой: более половины поступлений экспортной выручки обеспечивают топливо и другие вывозимые из страны природные ресурсы. Россия задерживается в проведении эффективной реиндустриализации.

4. Возрастает необходимость поведения гибкой адаптивной стратегии развития экономики России в свете угрозы появления отложенных во времени эффектов санкционного давления. В большинстве стран мира такие эффекты проявлялись в форме усиления внутриполитической нестабильности. Этого необходимо избежать.

[1] При построении ряда рисунков использовалась информация о торговле России с 38 странами, в состав которых входят 27 стран ЕС, США, Великобритания, Норвегия, Швейцария, Китай, Турция, Япония, Южная Корея, Казахстан, Бразилия. Эти страны обеспечивали более 60% внешнеторгового оборота России, но, самое важно, в их состав входили представительным образом как самые активные санкционеры, так и страны, оказавшие поддержку России [18].

Источники:

2. База данных ООН. UN Comtrade Database. [Электронный ресурс]. URL: https://comtradeplus.un.org.

3. Городецкий А.Е., Караваева И.В. Экономическая безопасность России: теоретическое обоснование и методы регулирования. / Монография. - М.: Институт экономики РАН, 2023. – 361 c.

4. Гэлбрейт Дж. К. Подарок санкций: анализ оценок российской экономики // Эко. – 2023. – № 9. – c. 8-32. – doi: 10.30680/ECO0131-7652-2023-9-8-32.

5. Казанцев С.В. Оценка влияния экономического спада и антироссийских санкций на регионы РФ // Эко. – 2016. – № 5. – c. 55-70.

6. Казанцев С.В. Относительная оценка чувствительности экономики России к ограничению ее внешней торговли // Экономическая безопасность. – 2023. – № 3. – c. 865-876. – doi: 10.18334/ecsec.6.3.118630.

7. Караваева И.В., Лев М.Ю. Экономическая безопасность: технологический суверенитет в системе экономической безопасности в современной России // Экономическая безопасность. – 2023. – № 3. – c. 905-924. – doi: 10.18334/ecsec.6.3.118475.

8. Катасонов В. О санкциях Вашингтона против китайских банков: чем могут ответить Москва и Пекин? Проверка Китая на валютный суверенитет. Фонд стратегической культуры. [Электронный ресурс]. URL: https://www.fondsk.ru/news/2024/04/21/o-sankciyakh-vashingtona-protiv-kitayskikh-bankov-chem-mogut-otvetit-moskva-i-pekin (дата обращения: 23.04.2024).

9. Лев М.Ю., Лещенко Ю.Г. Движущие силы антироссийской коалиции: проблемы современной международной безопасности // Экономическая безопасность. – 2023. – № 2. – c. 749-774. – doi: 10.18334/ecsec.6.2.117829.

10. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка экономической безопасности торговых отношений США со странами ЕАЭС в условиях санкций // Экономика, предпринимательство и право. – 2023. – № 10. – c. 4523-4546. – doi: 10.18334/epp.13.10.119215.

11. Лев М.Ю. Современные ценовые тренды экономической безопасности мобилизационной экономики. / Монография. - М: Издательско-торговая корпорация \, 2023. – 86 c.

12. Торгово-экономические санкции в отношении России и их совместимость с правом ВТО: сценарии обеспечения экономической безопасности государства // Экономическая безопасность. – 2023. – № 4. – c. 1561-1590. – doi: 10.18334/ecsec.6.4.119262.

13. Сенотрусова С.В., Сибирякова Я.В. Параллельный импорт и другие экономические меры как ответ на санкции в отношении российского импорта // Государственное управление. Электронный вестник. – 2023. – № 96. – c. 64-73. – doi: 10.24412/2070-1381-2023-96-64-73.

14. Тесля П.Н. Как (не) работают экономические санкции (о книге Ли Джонса «Общества в осаде») // Эко. – 2023. – № 4. – c. 183-192. – doi: 10.30680/ECO0131-7652-2023-4-183-192.

15. Тесля П.Н. Почему санкции не эффективны и почему их продолжают применять? // Институциональная трансформация экономики: правила эффективной политики (Восточная конференция ITE-2023): Материалы VIII Международной научной конференции, Новосибирск, 25–30 сентября 2023 года / Ответственный за выпуск В.В. Мельников. – Новосибирск: Новосибирский государственный университет экономики и управления \"НИНХ\". Новосибирск, 2023. – c. 245-247.

16. Тесля П.Н. Санкционные угрозы и их политико-экономическая природа // Интеллектуальная инженерная экономика и Индустрия 5.0 (ЭКОПРОМ) = Intellectual engineering economics and Industry 5.0 (IEEI_5.0_ECOPROM): сборник трудов Междунар. научно-практической конференции, 17-18 ноября 2023 г. / под ред. Д.Г. Родионова, А.В. Бабкина; М-во науки и высшего образования РФ, Санкт-Петерб. политех. ун-т Петра Великого, ИЭОПП СО РАН [и др.]. – Санкт-Петербург: Политех-Пресс. Санкт-Петербург, 2023. – c. 378-381.

17. Darvas Z. and C. Martins «The impact of the Ukraine crisis on international trade», Working Paper 20/2022. Bruegel. [Электронный ресурс]. URL: https://www.bruegel.org/dataset/russian-foreign-trade-tracker (дата обращения: 02.04.2024).

18. Darvas Z., C. Martins, C. McCaffrey, L. Léry Moffat Russian foreign trade tracker, Bruegel Datasets, first published 10 October 2022, updated on 20 February 2023. Bruegel. [Электронный ресурс]. URL: https://www.bruegel.org/dataset/russian-foreign-trade-tracker (дата обращения: 12.04.2024).

19. Van Bergeijk P. A. G., Van Marrewijk C. Why do sanctions need time to work? Adjustment, learning and anticipation // Economic Modelling. – 1995. – № 2. – p. 75-86.

Страница обновлена: 22.11.2025 в 01:54:44

Download PDF | Downloads: 38

Russia's anti-sanctions maneuver

Teslya P.N.Journal paper

Economic security

Volume 7, Number 7 (July 2024)

Abstract:

The sanctions pressure on the Russian economy reached unprecedented strength after February 2024. The article aims to examine the sustainability of the country's trade balance on the basis of foreign trade statistics. The data showed that Russia was able to make a maneuver, as a result of which there were no significant foreign economic losses. This was achieved by restructuring the geographical structure of exports and imports. The downside of such adaptive behavior is increased dependence on a few partners. Another risk factor that has not been eliminated is the lack of restructuring of the product structure of the trade balance. New threats arise from the tying of trade to the markets of a small number of countries and the increased risk of their loss due to secondary sanctions.

Keywords: Russian Federation, export, import, unfriendly foreign state, anti-Russian sanctions

Funding:

JEL-classification: F10, F14, O10, O11

References:

Torgovo-ekonomicheskie sanktsii v otnoshenii Rossii i ikh sovmestimost s pravom VTO: stsenarii obespecheniya ekonomicheskoy bezopasnosti gosudarstva [Trade and economic sanctions against Russia and their compatibility with WTO law: scenarios for ensuring the economic security of the state]. (2023). Ekonomicheskaya bezopasnost. 6 (4). 1561-1590. (in Russian). doi: 10.18334/ecsec.6.4.119262.

Darvas Z. and C. Martins «The impact of the Ukraine crisis on international trade», Working Paper 20/2022Bruegel. Retrieved April 02, 2024, from https://www.bruegel.org/dataset/russian-foreign-trade-tracker

Darvas Z., C. Martins, C. McCaffrey, L. Léry Moffat Russian foreign trade tracker, Bruegel Datasets, first published 10 October 2022, updated on 20 February 2023Bruegel. Retrieved April 12, 2024, from https://www.bruegel.org/dataset/russian-foreign-trade-tracker

Gelbreyt Dzh. K. (2023). Podarok sanktsiy: analiz otsenok rossiyskoy ekonomiki [The gift of sanctions: an analysis of assessments of the Russian economy, 2022-2023]. Eco. (9). 8-32. (in Russian). doi: 10.30680/ECO0131-7652-2023-9-8-32.

Gorodetskiy A.E., Karavaeva I.V. (2023). Ekonomicheskaya bezopasnost Rossii: teoreticheskoe obosnovanie i metody regulirovaniya [Economic security of Russia: theoretical justification and methods of regulation] Moscow: Institut ekonomiki RAN. (in Russian).

Karavaeva I.V., Lev M.Yu. (2023). Ekonomicheskaya bezopasnost: tekhnologicheskiy suverenitet v sisteme ekonomicheskoy bezopasnosti v sovremennoy Rossii [Economic security: technological sovereignty in the economic security system in modern Russia]. Economic security. 6 (3). 905-924. (in Russian). doi: 10.18334/ecsec.6.3.118475.

Kazantsev S.V. (2016). Otsenka vliyaniya ekonomicheskogo spada i antirossiyskikh sanktsiy na regiony RF [Estimation of an economic downturn and the anti-Russian sanctions impact on the regions of Russia]. Eco. (5). 55-70. (in Russian).

Kazantsev S.V. (2023). Otnositelnaya otsenka chuvstvitelnosti ekonomiki Rossii k ogranicheniyu ee vneshney torgovli [Relative assessment of the sensitivity of the Russian economy to restrictions on its foreign trade]. Economic security. 6 (3). 865-876. (in Russian). doi: 10.18334/ecsec.6.3.118630.

Lev M.Yu. (2023). Sovremennye tsenovye trendy ekonomicheskoy bezopasnosti mobilizatsionnoy ekonomiki [Modern price trends of economic security of the mobilization economy] Moscow: zdatelsko-torgovaya korporatsiya \. (in Russian).

Lev M.Yu., Leschenko Yu.G. (2023). Dvizhushchie sily antirossiyskoy koalitsii: problemy sovremennoy mezhdunarodnoy bezopasnosti [The driving forces behind the anti-russian coalition: challenges to contemporary international security]. Ekonomicheskaya bezopasnost. 6 (2). 749-774. (in Russian). doi: 10.18334/ecsec.6.2.117829.

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ekonomicheskoy bezopasnosti torgovyh otnosheniy SShA so stranami EAES v usloviyakh sanktsiy [Assessment of the economic security of us trade relations with the EAEU countries under sanctions]. Journal of Economics, Entrepreneurship and Law. 13 (10). 4523-4546. (in Russian). doi: 10.18334/epp.13.10.119215.

Senotrusova S.V., Sibiryakova Ya.V. (2023). Parallelnyy import i drugie ekonomicheskie mery kak otvet na sanktsii v otnoshenii rossiyskogo importa [Parallel import and other economic measures as response to sanctions against Russian import]. Public administration. Electronic Bulletin. (96). 64-73. (in Russian). doi: 10.24412/2070-1381-2023-96-64-73.

Teslya P.N. (2023). Kak (ne) rabotayut ekonomicheskie sanktsii (o knige Li Dzhonsa «Obshchestva v osade») [How economic sanctions (don’t) work (about Lee Jones’ book “Societies under siege”)]. Eco. (4). 183-192. (in Russian). doi: 10.30680/ECO0131-7652-2023-4-183-192.

Teslya P.N. (2023). Pochemu sanktsii ne effektivny i pochemu ikh prodolzhayut primenyat? [Why are sanctions not effective and why do they continue to be applied?] Institutional Transformation of the Economy: Rules of Effective Policy (ITE 2023 Eastern Conference). 245-247. (in Russian).

Teslya P.N. (2023). Sanktsionnye ugrozy i ikh politiko-ekonomicheskaya priroda [Sanctions threats and their political and economic nature] Intellectual engineering economics and Industry 5.0 (IEEI_5.0_ECOPROM). 378-381. (in Russian).

Van Bergeijk P. A. G., Van Marrewijk C. (1995). Why do sanctions need time to work? Adjustment, learning and anticipation Economic Modelling. 12 (2). 75-86.