Экспресс-оценка обобщенного показателя финансового состояния компании-реципиента

Скачать PDF | Загрузок: 33

Статья в журнале

Российское предпринимательство *

№ 8 (230), Апрель 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье описан предложенный автором алгоритм определения обобщенного комплексного показателя финансового состояния, определена совокупность качественных показателей, косвенно характеризующих финансовое состояние компании-реципиента, и предложен алгоритм оценки качественных показателей финансового состояния компании в балльной форме. Также представлена авторская методика, включающая выбор ограниченного числа показателей финансового состояния, определение коэффициентов их весомости и расчет обобщенного показателя финансового состояния компании на основании экспертных оценок, данных группой квалифицированных специалистов-экспертов.

Ключевые слова: прямые инвестиции, компании-реципиенты, финансовое состояние компании-реципиента

Результаты финансового Due Diligence (DD) компании-реципиента являются основным индикатором для Фонда прямых инвестиций (ФПИ) при принятии решения о вложении средств в инвестиционный проект. DD − это проводимое ФПИ всестороннее изучение компании-реципиента с целью формирования объективного представления об объекте инвестирования, заключающегося во всестороннем исследовании деятельности компании, комплексной проверке ее финансового состояния и положения на рынке. Финансовый DD позволяет не только оценить текущее финансовое состояние потенциальной компании-реципиента, но и определить перспективы ее развития [1]. В контексте вышеизложенного автором разработана и апробирована методика экспресс-оценки обобщенного комплексного показателя финансового состояния компании-реципиента, основанная на расчете и анализе показателей финансово-хозяйственной деятельности компании.

Алгоритм определения обобщенного комплексного показателя финансового состояния

Предложенный автором алгоритм определения обобщенного комплексного показателя финансового состояния (ОКПфс) компании-реципиента включает последовательную реализацию следующих этапов:

1) формирование / выбор номенклатуры единичных показателей финансового состояния компании, которые следует использовать для комплексной оценки;

2) определение коэффициентов весомости выбранных показателей финансового состояния в комплексной оценке;

установление нормативных значений для выбранных единичных показателей с учетом отраслевой принадлежности компании-реципиента;

3) расчет числовых значений выбранных показателей финансового состояния компании на основе данных бухгалтерского баланса, отчета о прибылях и убытках, а также совокупности качественных показателей финансового состояния компании;

4) расчет обобщенного комплексного показателя финансового состояния ОКПфс компании-реципиента по разработанному алгоритму;

5). нормирование ОКПфс в соответствии с градациями финансового состояния;

6) сравнение фактического значения ОКПфс компании-реципиента с нормативными значениями, формирование выводов о финансовом состоянии компании.

Формирование/выбор номенклатуры единичных показателей финансового состояния компании был осуществлен следующим образом. На этапе осуществления предварительных процедур финансового DD компании-реципиента, проводимых ФПИ, необходимо вначале оценить качественные показатели финансового состояния компании, которые свидетельствуют о наличии у компании-реципиента принципиальной возможности предоставить Фонду прямых инвестиций достоверную информацию о своем финансовом состоянии.

Автором определена совокупность качественных показателей, косвенно характеризующих финансовое состояние компании-реципиента, и предложен алгоритм оценки качественных показателей финансового состояния компании в бальной форме. Результаты данного этапа работы представлены в таблице 1.

Таблица 1

Качественные показатели финансового состояния компании-реципиента

|

Показатель

|

Критерии

|

Баллы

|

|

Наличие отлаженной высококачественной системы бухгалтерского учета как источника информации для оценки финансового состояния компании за определенный отчетный период

|

Наличие аудированной бухгалтерской отчетности за предыдущие отчетные периоды. Соответствие финансовой документации и бухгалтерской отчетности законодательству РФ

|

3

|

|

Использование актуальных версий бухгалтерских программ

|

1

| |

|

Использование регулярно обновляемых справочно-правовых систем

|

1

| |

|

Наличие у главного бухгалтера документов, подтверждающих квалификацию (например, профессионального аттестата бухгалтера)

|

1

| |

|

Наличие управленческого учета как источника для принятия управленческих решений и оценки текущего финансового состояния

|

Наличие / использование оригинальных аналитических форм управленческого учета.

|

1

|

|

Наличие функционала по ведению управленческого учета, закрепленного за конкретным исполнителем /сотрудником.

|

1

| |

|

Использование данных управленческого учета высшим управленческим звеном компании.

|

1

| |

|

Многоуровневость использования данных управленческого учета. Использование данных управленческого учета пользователями среднего управленческого звена компании.

|

1

| |

|

Наличие системы финансового планирования и контроля как инструмента рационального использования финансовых ресурсов

|

Наличие системы бюджетирования

|

1

|

|

Глубина детализации ключевых статей бюджета

|

1

| |

|

Корректность и своевременность план/факт анализа бюджета. Степень соответствия фактических показателей бюджета плановым показателям

|

1

| |

|

Наличие Vendor Due Diligence, инициированного компанией-реципиентом как свидетельство готовности к принятию инвестиционного капитала

|

Возможность использования информации, отраженной в Vendor Due Diligence для дальнейшего анализа, уточнения, определения степени достоверности предоставленных в отчете данных и обоснованности выводов в рамках проведения финансового Due Diligence Фондом

|

2

|

|

Наличие положительной кредитной истории как подтверждение адекватности финансовой политики

|

Положительная кредитная история

|

1

|

|

Отсутствие кредитной истории

|

0

| |

|

Отрицательная кредитная история

|

Стоп-фактор на инвестирование

| |

|

Наличие страхования как метода защиты активов

|

Наличие договоров страхования со страховыми компаниями

|

1

|

|

Самострахование (создание резервов)

|

1

| |

|

Отсутствие страхования

|

0

| |

|

Наличие учредителей (собственников) в высшем руководящем звене компании как подтверждение готовности нести ответственность за привлеченный капитал

|

Наличие учредителей (собственников) в высшем руководящем звене компании

|

2

|

|

Отсутствие учредителей (собственников) в высшем руководящем звене компании

|

0

| |

|

Характеристика компетентности финансовой службы предприятия как показатель качества финансового менеджмента

|

Доля специалистов с высшим экономическим образованием

|

1

|

|

Наличие специалистов с квалификацией «Кандидат экономических наук»

|

2

| |

|

Наличие документов о повышении квалификации сотрудников финансовых служб, стажировках, семинарах

|

1

| |

|

Наличие системы обеспечения финансовой безопасности как фактор снижения рисков несанкционированного использования финансовых ресурсов.

|

Система электронных ключей к расчетным счетам предприятия

|

1

|

|

Наличие индивидуальных штемпелей высших руководителей

|

1

| |

|

Система паролирования компьютеризированных рабочих мест сотрудников и реализация алгоритма периодической смены пароля

|

1

| |

|

Наличие системы хранения электронных версий документов на общекорпоративном сервере, а не на рабочих местах сотрудников

|

1

| |

|

Наличие системы конкурентной разведки как источника информации о конкурентах

|

Наличие специалистов по конкурентной разведке в штате компании

|

1

|

|

Включение функций сбора информации о конкурентах в должностные инструкции маркетологов

|

1

| |

|

ИТОГО, баллы

|

|

30

|

С целью реализации разработанного алгоритма автором предлагается следующая последовательность действий.

Эксперты Фонда прямых инвестиций совместно со специалистами финансового отдела компании-реципиента оценивают каждый из приведенных в таблице 1 показателей (наличие, уровень, соответствие требованиям ФПИ) и присваивают соответствующее количество баллов, т.е. определяют абсолютное значение качественного показателя финансового состояния компании. Максимальное количество баллов, которое может быть набрано компанией-реципиентом при оценке качественных показателей финансового состояния, составляет 30 баллов. Относительный качественный показатель финансового состояния предлагается рассчитывать как отношение фактического абсолютного значения качественного показателя, определенного для компании-реципиента, к максимальной сумме баллов, которую могла бы набрать компания-реципиент.

При получении компанией-реципиентом значений абсолютного качественного показателя в диапазоне 27−30 баллов (значения относительного качественного показателя финансового состояния при этом составляют 0,9−1,0), эксперт ФПИ делает вывод о наличии возможности у компании-реципиента получать достоверную информацию о текущем финансовом состоянии компании, проводить анализ и систематизацию полученной информации, а также о целесообразности продолжения исследования финансового состояния компании в рамках процедур финансового DD.

На втором этапе осуществления процедур финансового DD компании-реципиента, эксперты ФПИ рассчитывают количественные показатели финансового состояния компании на основе данных бухгалтерского баланса и отчета о прибылях и убытках [2, 3].

Показатели для комплексной оценки уровня финансового состояния компании

Автором разработана методика, включающая выбор ограниченного числа показателей финансового состояния, определение коэффициентов их весомости и расчет обобщенного показателя финансового состояния компании на основании экспертных оценок, данных группой квалифицированных специалистов-экспертов. Из разработанного автором перечня показателей финансового состояния, экспертам предлагалось выбрать наиболее важные показатели для комплексной оценки уровня финансового состояния компании и присвоить им соответствующий ранг.

Перечень показателей финансового состояния компании, выбранный экспертами в ходе ранжирования, и полученные значения коэффициентов весомости показателей приведены в таблице 2. В перечень показателей экспертами включен качественный показатель финансового состояния компании. Высокое значение коэффициента конкордации экспертных оценок свидетельствует о хорошей согласованности мнений экспертов.

Таблица 2

Существенно значимые показатели финансового состояниякомпании-реципиента

|

№

|

Наименование показателя

|

Экономическое содержание показателя

|

Нормативное значение

|

Значение коэффициента весомости

|

Фактические значения показателей финансового состояния

для компании А | |

|

абсолютн.

|

относит.

| |||||

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1

|

Коэффициент промежуточной ликвидности Kпл

|

Коэффициент показывает отношение наиболее ликвидных активов и ДЗ к краткосрочным обязательствам

|

≥0,75

|

0,13

|

1,1497

|

1,53

|

|

2

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами Ко

|

Коэффициент характеризует степень обеспеченности оборотных активов собственными оборотными средствами, необходимую для финансовой устойчивости

|

≥0,1

|

0,16

|

0,1234

|

1,23

|

|

3

|

Коэффициент реальной стоимости имущества Крси

|

Коэффициент показывает долю производственных активов в общей стоимости имущества, т.е. тех активов, которые непосредственно генерируют прибыль

|

≥0,5

|

0,13

|

0,4640

|

0,93

|

|

4

|

Чистая рентабельность продаж (норма чистой прибыли) Рч

|

Коэффициент показывает сколько % чистой прибыли предприятие получает с каждого рубля выручки.

|

≥0,01

|

0,17

|

0,0121

|

1,21

|

|

5

|

Коэффициент оборачиваемости всех активов Коб

|

Коэффициент показывает отношение выручки от реализации к средней стоимости активов за период

|

≥ 2,5

|

0,22

|

2,8617

|

1,14

|

|

6

|

Качественный показатель финансового состояния КП

|

Сводный интегральный показатель качества системы общекорпоративного финансового менеджмента

|

≥0,9

|

0,19

|

0,9333

|

1,04

|

Следует отметить, что источниками данных, обработанных и приведенных в таблице, являются исследования автора, основанные на финансовом анализе отчетности одной из ведущих текстильных компаний Ивановской области.

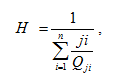

Обобщенный комплексный показатель финансового состояния (Н), автором предлагается определять как среднее гармоническое по формуле:

где ![]() − безразмерная величина относительного показателя финансового состояния − столбец 7, полученная как частное от деления абсолютного единичного показателя финансового состояния − столбец 6 на соответствующее нормативное значение − столбец 4;

− безразмерная величина относительного показателя финансового состояния − столбец 7, полученная как частное от деления абсолютного единичного показателя финансового состояния − столбец 6 на соответствующее нормативное значение − столбец 4;

![]() − коэффициент весомости показателя − столбец 5;

− коэффициент весомости показателя − столбец 5;

![]() = 1;

= 1;

n − число показателей.

ОКПфс, рассчитанный в виде среднего гармонического значения, обладает большей чувствительностью к изменениям финансового состояния компании по сравнению со средним арифметическим и средним геометрическим показателями.

В таблице 2 приведены фактические значения единичных абсолютных и относительных показателей финансового состояния для потенциальной компании–реципиента А. Рассчитанное значение ОКПфс для компании А составляет Н=1,15. Анализ значения обобщенного комплексного показателя финансового состояния компании, сравнение его с разработанными нормативами, позволяет сделать вывод о принадлежности компании к определенному классу финансового состояния. Значения ОКПфс, превышающие 0,95, свидетельствуют об абсолютной финансовой устойчивости компании. Результаты оценки должны быть использованы для обоснования решения о включении компании-претендента в инвестиционный портфель ФПИ.

Вывод

Разработанная методика позволяет получить информацию, представляющую интерес для всех категорий пользователей, в том числе для ФПИ, отличается достоверностью, простотой и оперативностью, позволяет комплексно оценить текущее финансовое состояние компании-реципиента и тенденции его изменения.

Новизной разработанной автором методики являются следующие положения:

1. Объединение количественных и качественных показателей финансового состояния компании с учетом их весомости в обобщенном комплексном показателе с целью оценки уровня финансового состояния компании.

2. На основе обработки экспертных оценок предложен алгоритм расчета обобщенного комплексного показателя текущего финансового состояния компании-реципиента.

Источники:

2. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2003. – 560 с.

3. Матвейчева Е.В., Вишнинская Г.Н. Традиционный подход к оценке финансовых результатов деятельности предприятия (на примере ОАО «Уралсельэнергопроект») // Аудит и финансовый анализ. – 2000. – № 1.

4. Савицкая Г.В. Анализ хозяйственной деятельности предприятия / Г.В. Савицкая. – 3-е изд. – Мн.: ИП «Экоперспектива», Новое знание, 1999. – 498 с.

5. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2000. – 208 с.

Страница обновлена: 10.11.2025 в 12:22:04

Download PDF | Downloads: 33

Express-Assessment of Composite Index of Financial Standing of Company-Recipient

Izmestyeva E.A.Journal paper

Russian Journal of Entrepreneurship *

№ 8 / April, 2013

Abstract:

In the Article the Author proposes an algorithm of determination of a composite complex index of a financial standing, also an aggregate of qualitative indices, indirectly characterizing the financial standing of a company-recipient, is determined and the algorithm for assessment of the qualitative indices of the financial standing of the company in grades is proposed. Also the Author’s methodology, including a selection of a limited number of indices of the financial standing, determination of coefficients of their weighting and a calculation of the composite index of the financial standing of the company on the basis of expert assessments, provided by a group of qualified specialists, is proposed.

Keywords: direct investments, companies-recipients, financial standing of a company-recipient