Математическое моделирование параметров, влияющих на доступность ипотечного кредитования

Низамова А.Ш.1![]() , Боровских О.Н.1

, Боровских О.Н.1![]() , Шагиахметова Э.И.1

, Шагиахметова Э.И.1![]()

1 Казанский государственный архитектурно-строительный университет, Россия, Казань

Скачать PDF | Загрузок: 40 | Цитирований: 3

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 9, Номер 2 (Апрель-июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49253082

Цитирований: 3 по состоянию на 28.06.2023

Аннотация:

Повышение качества жизни российских граждан в немалой степени зависит от создания им доступных и комфортных жилищных условий. Строительная отрасль развивается, жилищное строительство растет. Цель исследования заключается в обосновании наиболее значимых факторов, влияющих на доступность жилья. Объектом исследования была выбрана квартира в многоквартирном жилом доме площадью 72 кв.м. и проанализированы 50 вариантов ее приобретения семьей в соответствии с выбранными показателями: заработная плата в месяц (Х1), стоимость жилья за кв.м. (Х2), размер первоначального взноса (Х3), процентная ставка по кредиту (Х4). В качестве результирующего показателя был выбран период окончания выплат по кредиту при соблюдении положительного денежного потока (У). В работе были использованы методы анализа статистической информации, метод дифференцированного платежа при расчете погашения сумм кредита, метод многофакторного корреляционно-регрессионного анализа (многофакторная регрессия), графический метод. Полученную многофакторную модель могут использовать девелоперские компании, продающие жилую недвижимость, так и банковские аналитические службы при согласовании условий предоставления ипотечного кредита.

Ключевые слова: индивидуальное жилищное строительство, земельный участок, коттеджный поселок, факторы ценообразования стоимости земельных участков, цены на жилье, капитализация цены

JEL-классификация: O18, R31, R39

Введение

Строительство жилья является приоритетной задачей государства. Перед населением РФ остро встает вопрос приобретения собственного жилья, поскольку пожизненная аренда предполагает стабильное получение хороших доходов на пенсии, что бывает достаточно редко. По этой причине большой объем жилья приобретается за счет ипотечного кредита [5] (Viktorov, 2020).

Вопрос доступности ипотеки волнует многих ученых, и они сходятся во мнении, что ипотека способна стимулировать строительство нового жилья [10, 21, 27] (Ibaldaeva, 2019; Chu, 2021; Salem, 2018). Очевидно, что кредиты с высоким соотношением доли заемных средств в стоимости приобретаемого жилья подвержены высоким рискам ипотечного дефолта [1, 6, 11] (Barkova, 2007; Vlasov, 2021; Karminsky, 2016). По этой причине страхование ипотечного кредита, высокая доля первоначального взноса и низкие ставки по ипотеке способны уменьшить риск.

В целях снижения ставок по ипотеке и ее стабилизации на определенном уровне применяется субсидирование части процентных платежей за счет бюджета через различные льготные программы [18, 23, 24] (Starovoytov, 2019; Luong, 2022; Madeira, 2021). Однако решить проблему доступности за счет функционирования только бюджетных программ невозможно [13, 22] (Leonova, 2016; Kunovac, 2021).

На формирование цен на жилье влияют множество факторов. Важным фактором является высокая стоимость качественных строительных материалов [30] (Zawistowski, 2018), решением может стать использование аддитивных технологий при малоэтажном строительстве, способствующих уменьшению: сроков строительства, количества отходов и срока окупаемости проекта [15] (Orlov, 2018). Финансовые кризисы также оказывают влияние на изменение цен на рынке жилья, и восстановление покупательской способности зависит от стабильности дохода покупателей и доступности ипотечного кредитования [2, 8, 19] (Basova, 2021; Jones, 2019; Timofeeva, 2021). В свою очередь, стабильность дохода покупателей зависит от демографического состава самих покупателей [14, 16] (Leonova, 2016; Pechenskaya, 2017). Многие ученые, к которым относится Сироткина В.А. и др., отметили, что доля покупателей в возрастной группе 31–40 лет значительно выросла и является наиболее платежеспособной [17] (Sirotkin, 2020).

Анализ перечисленных факторов имеет ряд особенностей, зависящих от конкретной ситуации, страны исследования, поэтому для ценообразования жилищного сектора ученые используют математический аппарат экспертных оценок, включающий в себя методы нечетких множеств, анализа иерархий, индикаторный анализ отраслей [20] (Shishmakov, 2019), байесовскую модель [25] (Minetti, 2019), метод главных компонент [12] (Korostеleva, 2020) и другие методы. Стремление к удешевлению жилья не должно отразиться на его потребительских качествах, поэтому перед архитекторами и градостроителями ставится задача разработать оптимальную модель жилья, соответствующую комфортному образу жизни в современном городе [7, 26] (Guseva, 2021; Pokka, 2021).

Задача исследования заключалась в построении модели, позволяющей визуализировать при различных комбинациях данных ожидаемые сроки погашения ипотечного кредита. В рамках поставленной задачи были выбраны значимые факторы, поддающиеся количественной оценке: стоимость квартиры (за кв. метр), размер заработной платы заемщика, размер первоначального взноса, размер ставки по ипотечному кредиту.

Методы

1. Был использован метод сбора показателей по данным Федеральной и региональной службы государственной статистики, Центрального банка РФ и материалов различных аналитических центров и служб.

2. Метод дифференцированного платежа при расчете погашения сумм кредита в рамках моделирования. В этом случае сумма кредита делится на весь срок равными частями, в то время как проценты каждый месяц начисляются на остаток.

3. Графический метод представления информации.

4. Метод корреляционно-регрессионного анализа, позволяющего построить математическую модель зависимости результирующего показателя от множества переменных. Достоверность построенной модели должна базироваться на достаточной репрезентативности анализируемой выборки и проверке полученных результатов по показателям регрессионной статистики. Все расчеты выполняются в Microsoft Excel с использованием дополнительной надстройки «Анализ данных». Коэффициенты в модели, имеющие максимальные значения, оказывают наибольшее влияние на результирующий показатель, поэтому им следует уделить особое внимание [9, 28, 29] (Zagidullina, 2015; Shagiakhmetova, 2020; Borovskikh, 2020).

Результаты и обсуждение

Одним из ключевых факторов создания чувства защищенности граждан является удовлетворение потребности в доступных и комфортных жилищных условиях.

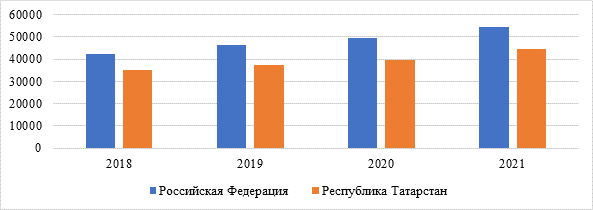

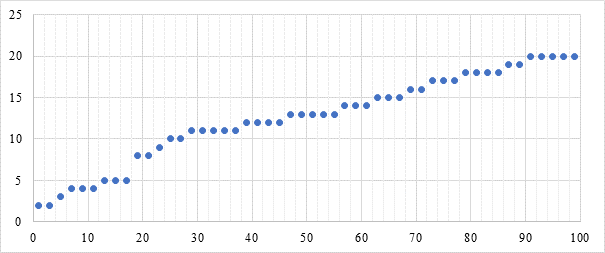

Рассмотрим основные факторы обеспечения доступности жилья в Российской Федерации в целом и в Республике Татарстан [3, 4] (Bogdanov, 2020; Volkov, 2021). Первый и наиболее важный – это платежеспособность населения, которая обеспечивается средним уровнем заработной платы. По данным Федеральной службы государственной статистки РФ, к октябрю 2021 года в целом по экономике РФ она достигла суммы 54 649 руб. в месяц на одного человека, что на 11,02% выше аналогичного показателя 2020 года. Рост уровня заработной платы показан на рисунке 1.

Рисунок 1. Изменение уровня заработной платы в октябре в РФв целом и РТ по годам

Источник: Федеральная служба государственной статистки РФ rosstat.gov.ru; https://tatstat.gks.ru.

Кроме того, напрямую на доступность жилья в РФ и РТ влияет стоимость квартир на первичном и вторичном рынках. За последние три года цены на квартиры на первичном рынке выросли на 60,44%, а на вторичном – на 46,75%. При этом рост цен за последний 2021 год произошел на 21,46% и 30,36% соответственно (табл. 1).

Таблица 1

Изменение уровня цен на первичном и вторичном рынках города Казань

(средние значения)

|

Годы

|

Цены на квартиры в

новостройках и жилых комплексах за м2, руб.

|

Цены на квартиры на

вторичном рынке за м2, руб.

|

|

янв. 22

|

126 864

|

121 187

|

|

янв. 21

|

104 446

|

92 965

|

|

янв. 20

|

79 074

|

82 581

|

Приобрести жилье намного проще, если у семьи имеются накопления либо недвижимое имущество на продажу, которое можно использовать как источник первоначального взноса за ипотечный кредит. Поэтому данный показатель также является важным фактором доступности жилья, как ставка по ипотечным кредитам.

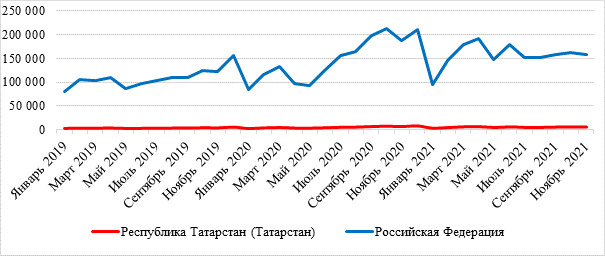

Количество выданных ипотечных жилищных кредитов, предоставленных лицам-резидентам, достигло в ноябре 2021 года в РТ 5817 шт., что составляет 4% от всего объема выданных кредитов за тот же период в РФ (рис. 2).

Рисунок 2. Количество ипотечных жилищных кредитов, предоставленных физическим лицам-резидентам, в РТ в рублях, единиц

Источник: cbr.ru.

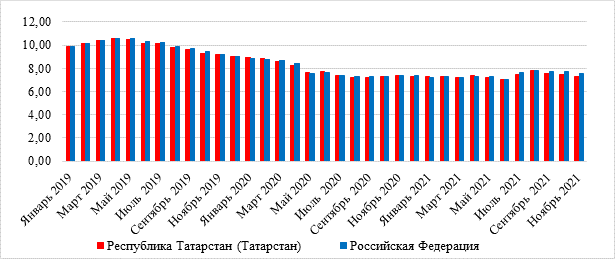

Средневзвешенная

ставка по ипотечным кредитам, предоставленным физическим лицам-резидентам, за

последние годы сохранялась на относительно стабильном уровне как в РФ в целом,

так и в РТ (рис. 3). Так, например, в РТ в ноябре 2021 года

значение рассматриваемого показателя составляло 7,33%.

Рисунок 3. Средневзвешенная ставка по ипотечным жилищным кредитам, предоставленным физическим лицам-резидентам, в РТ в рублях, %

Источник: cbr.ru.

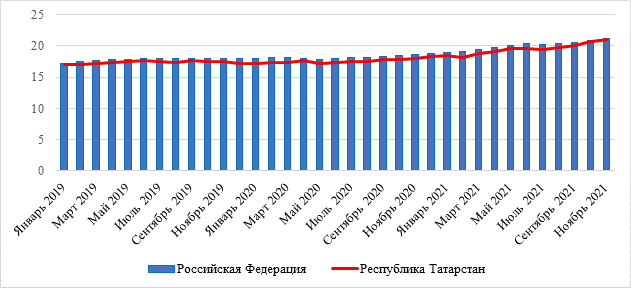

При относительно стабильной ставке срок предоставляемых кредитов за последние годы постоянно увеличивался: с 17 лет в январе 2019 года до 21 года в ноябре 2021 года (рис. 4).

Рисунок 4. Средневзвешенный срок по ипотечным жилищным кредитам, предоставленным физическим лицам-резидентам в рублях, годы

Источник: cbr.ru.

При выполнении расчетов было предположено, что семья и 4 человек планирует купить квартиру площадью 72 кв. м. При этом заработная плата главы семьи полностью идет на погашение ипотечного кредита. Заработная плата матери, обеспечивающая текущее проживание семьи, в расчетах не учитывалась. Таким образом, целью исследования является выявление оптимальных характеристик рассмотренных выше факторов, таких как заработная плата в месяц (Х1), стоимость жилья за кв. м (Х2), размер первоначального взноса (Х3), процентная ставка по кредиту (Х4). В качестве результирующего показателя был выбран период окончания выплат по кредиту при соблюдении положительного денежного потока (У). Исходные данные представлены в таблице 2.

Таблица 2

Исходные данные для выполнения расчетов по моделированию

|

Номер варианта

расчета п/п

|

Х1

|

Х2

|

Х3

|

Х4

|

У

|

|

Заработная плата в

семье в месяц – вся на погашение ипотеки, тыс. руб.

|

Стоимость за кв. м,

тыс. руб.

|

Размер первоначального

взноса, тыс. руб.

|

Процентная ставка по

кредиту, %

|

Срок окончания

выплат по кредиту (чтобы не было отрицательного денежного потока), годы

| |

|

1

|

33,00

|

100,00

|

700,00

|

0

|

20

|

|

2

|

29,15

|

55,87

|

700,00

|

0

|

11

|

|

3

|

29,15

|

55,87

|

700,00

|

1

|

12

|

|

4

|

29,15

|

55,87

|

700,00

|

2

|

13

|

|

5

|

29,15

|

55,87

|

700,00

|

3

|

15

|

|

6

|

29,15

|

55,87

|

700,00

|

4

|

17

|

|

7

|

30,22

|

56,28

|

700,00

|

0

|

11

|

|

8

|

30,22

|

56,28

|

700,00

|

1

|

12

|

|

9

|

30,22

|

56,28

|

700,00

|

2

|

13

|

|

10

|

30,22

|

56,28

|

700,00

|

3

|

15

|

|

11

|

30,22

|

56,28

|

700,00

|

4

|

17

|

|

12

|

30,22

|

56,28

|

700,00

|

5

|

20

|

|

13

|

35,17

|

60,93

|

700,00

|

0

|

10

|

|

14

|

35,17

|

60,93

|

700,00

|

1

|

11

|

|

15

|

35,17

|

60,93

|

700,00

|

2

|

12

|

|

16

|

35,17

|

60,93

|

700,00

|

3

|

13

|

|

17

|

35,17

|

60,93

|

700,00

|

4

|

15

|

|

18

|

35,17

|

60,93

|

700,00

|

5

|

18

|

|

19

|

39,59

|

75,75

|

700,00

|

0

|

11

|

|

20

|

39,59

|

75,75

|

700,00

|

1

|

13

|

|

21

|

39,59

|

75,75

|

700,00

|

2

|

14

|

|

22

|

39,59

|

75,75

|

700,00

|

3

|

16

|

|

23

|

39,59

|

75,75

|

700,00

|

4

|

19

|

|

24

|

29,15

|

55,87

|

2000,00

|

4

|

9

|

|

25

|

29,15

|

55,87

|

3000,00

|

4

|

4

|

|

26

|

50

|

55,87

|

700

|

4

|

8

|

|

27

|

50

|

55,871

|

2000

|

4

|

5

|

|

28

|

50

|

55,871

|

3000

|

4

|

2

|

|

29

|

100

|

55,871

|

700

|

4

|

4

|

|

30

|

100

|

55,871

|

2000

|

4

|

2

|

|

31

|

140

|

80

|

300

|

6

|

5

|

|

32

|

140

|

80

|

500

|

6

|

5

|

|

33

|

140

|

80

|

700

|

6

|

4

|

|

34

|

140

|

80

|

2000

|

6

|

3

|

|

35

|

60

|

120

|

3000

|

7

|

20

|

|

36

|

70

|

120

|

2700

|

7

|

16

|

|

37

|

90

|

120

|

2000

|

7

|

12

|

|

38

|

110

|

120

|

1500

|

7

|

10

|

|

39

|

70

|

130

|

3500

|

8

|

18

|

|

40

|

80

|

130

|

2700

|

8

|

18

|

|

41

|

90

|

130

|

3000

|

8

|

13

|

|

42

|

110

|

130

|

3500

|

8

|

8

|

|

43

|

60

|

120

|

3800

|

9

|

20

|

|

44

|

70

|

120

|

3000

|

9

|

20

|

|

45

|

80

|

130

|

3000

|

9

|

19

|

|

46

|

90

|

130

|

2500

|

9

|

17

|

|

47

|

80

|

130

|

3500

|

10

|

18

|

|

48

|

90

|

130

|

3500

|

10

|

14

|

|

49

|

100

|

140

|

3500

|

10

|

14

|

|

50

|

110

|

140

|

3500

|

10

|

11

|

В связи с тем, что выбранные факторы имеют различные единицы измерения, необходимо их нормализовать. Нормализация данных позволяет привести все используемые числовые значения к безразмерным величинам, благодаря чему появляется возможность свести их вместе в одной модели. Для выполнения нормализации данных необходимо знать пределы изменения значений соответствующих переменных, то есть максимальное и минимальное теоретически возможные значения. В нашем случае точно установить пределы изменения переменных невозможно, поэтому они были заданы с учетом минимальных и максимальных значений в имеющейся выборке данных.

Для получения корректных результатов модели необходимо определить минимальный объем выборки, который зависит от числа факторов, включаемых в модель с учетом свободного члена. Определить минимальный объем выборки для получения статистически значимой модели можно по формуле:

Nmin = 5(m+n),

где m – число факторов, включаемых в модель;

n – число свободных членов в уравнении.

Для нашего исследования Nmin = 5 · (4+1) = 25, а для построения многофакторной модели было использовано 50 вариантов ипотечного кредитования, что свидетельствует о репрезентативности выборки.

Для дополнительного анализа представленной выборки был построен график нормального распределения срока окончания выплат по кредиту с использованием перцентилей (рис. 5).

Рисунок 5. График нормального распределения срока окончания выплат по кредиту

Источник: рассчитано авторами.

Полученные данные свидетельствуют о том, что наибольшее количество результирующих значений (72%) приходится на срок от 7 до 20 лет, а внутри этого интервала наиболее вероятный срок погашения кредита составляет 7–15 лет. Эти значения соотносятся с данными статистики по срокам ипотечного кредитования [31] (Vedomosti, 2022).

Следующим этапом была построена матрица парной корреляции (табл. 3).

Таблица 3

Матрица парной корреляции

|

Y

|

X1

|

|

X2

|

X3

|

X4

| |

|

Y

|

1

|

| ||||

|

X1

|

-0,38625

|

1

|

| |||

|

X2

|

0,371025

|

0,554847

|

|

1

| ||

|

X3

|

0,127208

|

0,37723

|

|

0,770231

|

1

| |

|

X4

|

0,200002

|

0,656286

|

|

0,819733

|

0,793043

|

1

|

Полученные результаты свидетельствуют, что наиболее сильное влияние на срок окончания выплат по кредиту оказывает фактор Х1, заработная плата в семье в месяц.

Далее была построена регрессионная модель. Многофакторная регрессионная модель имеет следующий вид:

Y = 0,553–1,06 X1 + 0,786 X2–0,757X3 + 0,772X4,

Y – срок окончания выплат по кредиту, годы;

X1 – заработная плата в семье в месяц – вся на погашение ипотеки, тыс. руб.;

X2 – стоимость за кв. м, тыс. руб.;

X3 – размер первоначального взноса, тыс. руб.;

X4 – процентная ставка по кредиту, %.

Как видно из модели, наиболее сильное влияние на результирующий показатель оказывает переменная Х1, остальные переменные имеют приблизительно одинаковые значения коэффициентов.

Проверка результатов достоверности построенной модели представлена в таблице 4.

Таблица 4

Регрессионная статистика

|

Показатель

|

Значение

|

|

Множественный R

|

0,933737578

|

|

R-квадрат

|

0,871865864

|

|

Нормированный

R-квадрат

|

0,860476163

|

Коэффициент множественной корреляции мажорирует коэффициенты парной линейной корреляции между регрессорами Xi и результирующим признаком Y, в нашем случае он составляет 0,934. Полученные значения свидетельствуют о высокой достоверности построенной модели.

В настоящее время в России происходят очень существенные изменения как стоимости квадратного метра жилья, так и процентных ставок по ипотечному кредиту, исходя из этого, полученную модель могут использовать девелоперские компании, продающие жилую недвижимость, а также и банковские аналитические службы при согласовании условий предоставления ипотечного кредита.

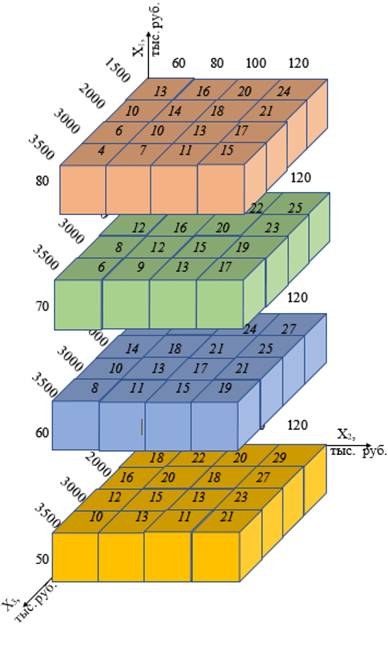

Для наглядности и удобства использования построенной модели полученное уравнение множественной корреляции можно представить в виде кубов для различных переменных Х. В связи с тем, что изобразить можно только трехмерный объект, зафиксируем значение ставки по ипотечному кредиту (переменная Х4 на уровне 10%), а остальные переменные Х1, Х2, Х3 будем отражать на осях (рис. 6). Подобные кубы можно построить и для других процентных ставок.

|

Х4= 1%,

...., +∞

|

|

|

Источник: рассчитано авторами.

Для построения каждого слоя куба по трем осям необходимо в уравнение множественной регрессии подставить нормализованное значение переменных Х1, Х2, Х3 и рассчитать значение Y. После получения нормализованного результирующего показателя Y все составляющие модели переводятся в натуральные единицы измерения, по которым сразу можно оценить те или иные условия кредитования.

В качестве примера были рассчитаны значения У (срок окончания выплат по кредиту) для Х4, равного 10%, и некоторых значений переменных Х1, Х2, Х3. Так, при уровне заработной платы (Х1) 50 тыс. руб. при сумме первоначального взноса (Х3) 2 000 тыс. руб. и стоимости за кв. м жилья (Х2) 80 тыс. руб. срок возможного погашения кредита (У) равен 20 лет (табл. 5, рис. 7).

Таблица 5

Значения У при Х1 = 50 тысяч рублей и Х4 = 10%

|

|

Х2

| |||||||

|

140

|

130

|

120

|

100

|

80

|

75

|

60

| ||

|

Х3

|

3 800

|

23

|

21

|

19

|

16

|

12

|

11

|

8

|

|

3 500

|

24

|

23

|

21

|

17

|

13

|

12

|

10

| |

|

3 000

|

27

|

25

|

23

|

19

|

15

|

15

|

12

| |

|

2 700

|

28

|

26

|

24

|

20

|

17

|

16

|

13

| |

|

2 000

|

31

|

29

|

27

|

23

|

20

|

19

|

16

| |

|

1 500

|

33

|

31

|

29

|

26

|

22

|

21

|

18

| |

|

700

|

37

|

35

|

33

|

29

|

25

|

24

|

22

| |

При аналогичных значениях показателей Х3 и Х2 при уровне заработной платы 60 тыс. руб. срок возможного погашения кредита сокращается до 18 лет (табл. 6, рис. 7).

Таблица 6

Значения У при Х1= 60 тысяч рублей и Х4 = 10%

|

|

Х2

| |||||||

|

140

|

130

|

120

|

100

|

80

|

75

|

60

| ||

|

Х3

|

3 800

|

21

|

19

|

17

|

14

|

10

|

9

|

6

|

|

3 500

|

22

|

21

|

19

|

15

|

11

|

10

|

8

| |

|

3 000

|

25

|

23

|

21

|

17

|

13

|

13

|

10

| |

|

2 700

|

26

|

24

|

22

|

18

|

15

|

14

|

11

| |

|

2 000

|

29

|

27

|

25

|

21

|

18

|

17

|

14

| |

|

1 500

|

31

|

29

|

27

|

24

|

20

|

19

|

16

| |

|

700

|

35

|

33

|

31

|

27

|

23

|

23

|

20

| |

При более высоком уровне заработной платы, например в размере 70 тыс. руб., возможно погашение кредита при сумме первоначального взноса 3000 тыс. руб. при стоимости жилья 100 тыс. руб. за кв. м в течение 15 лет (табл. 7, рис. 7).

Таблица 7

Значения У при Х1 = 70 тысяч рублей и Х4 = 10%

|

|

Х2

| |||||||

|

140

|

130

|

120

|

100

|

80

|

75

|

60

| ||

|

Х3

|

3 800

|

19

|

17

|

16

|

12

|

8

|

7

|

4

|

|

3 500

|

21

|

19

|

17

|

13

|

9

|

9

|

6

| |

|

3 000

|

23

|

21

|

19

|

15

|

12

|

11

|

8

| |

|

2 700

|

24

|

22

|

20

|

17

|

13

|

12

|

9

| |

|

2 000

|

27

|

25

|

23

|

20

|

16

|

15

|

12

| |

|

1 500

|

29

|

27

|

25

|

22

|

18

|

17

|

14

| |

|

700

|

33

|

31

|

29

|

25

|

21

|

21

|

18

| |

В том случае, если уровень заработной платы в месяц составляет 80 тыс. руб. и размер первоначального взноса составляет 3800 тыс. руб. и стоимость кв. м жилья не превышает 100 тыс. руб., срок погашения кредита не превышает 10 лет (табл. 8, рис. 7).

Таблица 8

Значения У при Х1= 80 тысяч рублей и Х4 = 10%

|

|

Х2

| |||||||

|

140

|

130

|

120

|

100

|

80

|

75

|

60

| ||

|

Х3

|

3 800

|

17

|

15

|

14

|

10

|

6

|

5

|

3

|

|

3 500

|

19

|

17

|

15

|

11

|

7

|

7

|

4

| |

|

3 000

|

21

|

19

|

17

|

13

|

10

|

9

|

6

| |

|

2 700

|

22

|

20

|

18

|

15

|

11

|

10

|

7

| |

|

2 000

|

25

|

23

|

21

|

18

|

14

|

13

|

10

| |

|

1 500

|

27

|

25

|

24

|

20

|

16

|

15

|

13

| |

|

700

|

31

|

29

|

27

|

23

|

20

|

19

|

16

| |

|

Х1=80

тыс. руб.

|

Х2, тыс. руб.

| ||||

|

120

|

100

|

80

|

60

| ||

|

Х3, тыс. руб.

|

3500

|

15

|

11

|

7

|

4

|

|

3000

|

17

|

13

|

10

|

6

| |

|

2000

|

21

|

18

|

14

|

10

| |

|

1500

|

24

|

20

|

16

|

13

| |

руб.

руб.

Рисунок 7. Срок возможного окончания выплат по ипотечному кредиту при ставке Х4 =10% и разных значениях Х1, Х2, Х3

Источник: рассчитано авторами.

Полученные графические модели достаточно легко рассчитываются и дают наглядную интерпретацию полученных результатов, что делает их привлекательными для практического применения.

Заключение

В федеральных программах развития экономики страны ключевым вопросом является обеспечение граждан доступным жильем, увеличивая при этом объемы строительства и ввода в эксплуатацию объектов жилищного назначения. Приобретение собственного жилья семьей со средним доходом возможно только с помощью ипотечного кредитования.

Рынок ипотечного кредитования демонстрирует большое разнообразие различных вариантов жилья: ипотека на новое жилье; ипотека на новостройки и ипотека с господдержкой. Выбор того или иного варианта предполагает различные требования к первоначальному взносу и к ипотечной ставке.

В результате исследования были рассчитаны и проанализированы 50 вариантов приобретения семьей квартиры в многоквартирном жилом доме площадью 72 кв. м. Основными показателями выбраны: заработная плата в месяц; стоимость жилья за кв. м; размер первоначального взноса; процентная ставка по кредиту. В качестве результирующего показателя был выбран период окончания выплат по кредиту при соблюдении положительного денежного потока.

Как видно из построенной модели, наиболее сильное влияние на результирующий показатель оказывает величина заработной платы, остальные переменные имеют приблизительно одинаковые значения коэффициентов. Следовательно, без увеличения уровня зарплат и поиска дополнительного источника дохода для среднестатистической семьи покупка жилья становится невозможной. Таким образом, необходимо, чтобы рост доходов населения опережал рост стоимости жилья.

Проведенное исследование может быть полезно девелоперским компаниям, продающим жилую недвижимость, банковским аналитическим службам при согласовании условий предоставления ипотечного кредита. Потенциальному покупателю также будут интересны полученные результаты, которые позволят ему определить, какие параметры являются основополагающими в вопросах покупки жилья.

Источники:

2. Басова Е.А. Доступная ипотека vs доступность жилья. Хотели как лучше, а получилось…? // Экономические и социальные перемены: факты, тенденции, прогноз. – 2021. – № 4. – c. 113-130. – doi: 10.15838/esc.2021.4.76.7.

3. Богданова Ю.Н., Хоркина Ж.А. Платежеспособный спрос и уровень доступности жилья на рынке недвижимости Москвы // Промышленное и гражданское строительство. – 2020. – № 11. – c. 63-68.

4. Волков А. А. Ипотека и доступность жилья (на примере Вологодской области) // Жилищные стратегии. – 2021. – № 2. – c. 213-228. – doi: 10.18334/zhs.8.2.112245.

5. Викторов М.Ю. Жилищное строительство в современных условиях торможения экономического роста // Вестник МГСУ. – 2020. – № 12. – c. 1708-1716. – doi: 10.22227/1997-0935.2020.12.1708-1716.

6. Власов Д.А., Габриелов А.О. Система ключевых индикаторов рисков изменения капитальных затрат инвестиционно-строительного проекта // Вестник МГСУ. – 2021. – № 16(2). – c. 220-241. – doi: 10.22227/1997-0935.2021.2.220-241.

7. Гусева А.С., Ахтямов И.И., Ахтямова Р.Х. Система жилых модулей на крышах с комфортным распространением дневного света как эффективный метод реновации массового жиль // Известия КГАСУ. – 2021. – № 2. – c. 137–146.

8. Джонс К. Международная перспектива влияния глобального финансового кризиса на рынке жилья // Недвижимость: экономика, управление. – 2019. – № 1. – c. 20-24.

9. Загидуллина Г.М., Мустафина Л.Р. Реализация антикризисной политики в жилищном строительстве // Известия КГАСУ. – 2015. – № 2(32). – c. 320-329.

10. Ибадлаева Э.С. Состояние и перспективы развития рынка ипотечного кредитования в России // Экономика, предпринимательство и право. – 2019. – № 1. – c. 67-77. – doi: 10.18334/epp.9.1.40614.

11. Карминский А.М., Лозинская А.М., Ожегов Е.М. Методы оценка потерь кредитора при ипотечном жилищном кредитовании // Экономический журнал Высшей школы экономики. – 2016. – № 1. – c. 9-51. – doi: 10.18334/grfi.3.1.2192.

12. Коростелева Т.С. Новые подходы к исследованию регионального ипотечного неравенства на основе метода главных компонент // Жилищные стратегии. – 2020. – № 2. – c. 127-152. – doi: 10.18334/zhs.7.2.110447.

13. Леонова Л.Б., Алпатова Е.С., Леонов Р.А. Доступное жилье: поиск источников финансирования // Экономический анализ: теория и практика. – 2016. – № 11(458). – c. 20-32.

14. Леонова Л.Б. Засухина В.С. Критерии доступности жилья в России // Экономический анализ: теория и практика. – 2016. – № 12. – c. 111-124.

15. Орлов А. К., Зайченко К. В. Организационно-экономические аспекты применения аддитивной технологии при реализации девелоперских проектов в малоэтажном строительстве // Недвижимость: экономика, управление. – 2018. – № 2. – c. 32-36.

16. Печенская М.А., Ильинский Д.Г. Региональные жилищные строительные сбережения как инструмент повышения доступности жилья для населения // Экономические и социальные перемены: факты, тенденции, прогноз. – 2017. – № 6. – c. 192-206. – doi: 10.15838/esc.2017.6.54.12.

17. Сироткин В. А., Романова А. Э., Скорин А. В. Фактор демографии в ценообразовании первичного рынка жилой недвижимости // Жилищное хозяйство и коммунальная инфраструктура. – 2020. – № 1(12). – c. 98-107.

18. Старовойтов А.С. О необходимости изменения парадигмы массового жилищного строительства. Современные реалии и пути решения // Недвижимость: экономика, управление. – 2019. – № 2. – c. 37-41.

19. Тимофеева Е. Е., Острякова Ю. Е. Анализ факторов, влияющих на доступность жилья в России // Жилищное хозяйство и коммунальная инфраструктура. – 2021. – № 4(19). – c. 103-111. – doi: 10.36622/VSTU.2021.19.4.011.

20. Шишмаков С.В., Гареев И.Ф. Практика применения индикаторного анализа рынка при разработке стратегии развития жилищного строительства в Хабаровском крае // Жилищные стратегии. – 2019. – № 4. – c. 377-402. – doi: 10.18334/zhs.6.4.41474.

21. Chu Y., Li X., Ma T., Zhao D. Option compensation, risky mortgage lending, and the financial crisis // J. Corp. Financ. – 2021. – № 70. – p. 1–19. – doi: 10.1016/j.jcorpfin.2021.102052.

22. Kunovac D., Zilic I. The effect of housing loan subsidies on affordability: Evidence from Croatia // J. Hous. Econ. – 2021. – p. 101808. – doi: 10.1016/j.jhe.2021.101808.

23. Luong T.M., Scheule H. Benchmarking forecast approaches for mortgage credit risk for forward periods // Eur. J. Oper. Res. – 2022. – № 299. – p. 750–767. – doi: 10.1016/j.ejor.2021.09.026.

24. Tong-yob Nam, Seungjoon Oh Non-recourse mortgage law and housing speculation // Urban Economics & Regional Studies eJournal. – 2017. – p. 10.2139/ssrn.2316539.

25. Minetti R., Peng T., Jiang T. Keeping up with the Zhangs and house price dynamics in China // J. Econ. Dyn. Control. – 2019. – № 109. – p. 103778. – doi: 10.1016/j.jedc.2019.103778.

26. Pokka E., Avksentiev V. Factors influencing the concept of shaping the architecture of a modern residential complex // News KSUAE. – 2021. – p. 109–117. – doi: 10.52409/20731523.

27. Salem D., Bakr A., El Sayad Z. Post-construction stages cost management: Sustainable design approach // Alexandria Eng. J. – 2018. – № 57. – p. 3429–3435. – doi: 10.1016/j.aej.2018.07.014.

28. Shagiakhmetova E., Borovskikh O., Nizamova A., Kazymova T. Multivariate model of construction project operational efficiency // IOP Conf. Ser. Mater. Sci. Eng. – 2020. – № 890. – doi: 10.1088/1757-899X/890/1/012113.

29. Shagiakhmetova E., Borovskikh O., Nizamova A., B.D.K. Economic assessment of measures to increase the attractiveness of a historical and architectural object on the example of Bolgar // Rev. Econ. law Sociol. – 2020. – № 14. – p. 63–69.

30. Zawistowski J., Kulejewski J. Influence of the contractor’s payment method on the economic effectiveness of the construction project from the contractor’s point of view // Open Eng. – 2018. – № 8. – p. 562–570. – doi: 10.1515/eng-2018-0055.

31. Электронный журнал: Ведомости. [Электронный ресурс]. URL: https://www.vedomosti.ru/realty/news/ (дата обращения: 27.05.2022).

Страница обновлена: 25.12.2025 в 16:23:13

Download PDF | Downloads: 40 | Citations: 3

Mathematical modeling of parameters affecting the availability of mortgage credit lending

Nizamova A.S., Borovskikh O.N., Shagiakhmetova E.I.Journal paper

Russian Journal of Housing Research

Volume 9, Number 2 (April-June 2022)

Abstract:

Improving the quality of life of Russian citizens strongly depends on creating affordable and comfortable housing conditions. The construction industry is developing; housing construction is growing. The research purpose was to substantiate the most significant factors influencing the housing affordability. The flat of 72 sq.m. in an apartment building was chosen as an object of research. Fifty options for its purchase by the family according to the selected indicators were analyzed. These indicators are follows: salary per month (X1), cost of housing per square meter (X2), down payment (X3), interest rate on the loan (X4). The period of loan repayment completion while maintaining a positive cash flow (Y) was chosen as the resulting indicator. The methods of statistical information analysis, the method of differentiated payment in the calculation of loan repayment amounts, the method of multifactor correlation and regression analysis (multifactor regression) and the graphical method were used. The resulting multi-factor model can be used by developers selling residential property as well as by bank analytical services when negotiating the terms of a mortgage loan.

Keywords: private housing construction, land plot, townhouse village, land value pricing factors, housing prices, price capitalization

JEL-classification: O18, R31, R39

References:

Barkova O.I., Goncharov A.I. (2007). Ipotechnoe kreditovanie kak mekhanizm finansovogo obespecheniya natsionalnogo proekta [Mortgage lending as a financial support mechanism for a national project]. Economic analysis: theory and practice. (21(102)). 31-38. (in Russian).

Basova E.A. (2021). Dostupnaya ipoteka vs dostupnost zhilya. Khoteli kak luchshe, a poluchilos…? [Mortgage availability vs. availability of housing. We wanted the best, but it turned out...?]. Economic and Social Changes: Facts, Trends, Forecast. (4). 113-130. (in Russian). doi: 10.15838/esc.2021.4.76.7.

Bogdanova Yu.N., Khorkina Zh.A. (2020). Platezhesposobnyy spros i uroven dostupnosti zhilya na rynke nedvizhimosti Moskvy [Effective demand and the level of housing affordability in the Moscow real estate market]. Industrial and civil engineering. (11). 63-68. (in Russian).

Chu Y., Li X., Ma T., Zhao D. (2021). Option compensation, risky mortgage lending, and the financial crisis J. Corp. Financ. (70). 1–19. doi: 10.1016/j.jcorpfin.2021.102052.

Dzhons K. (2019). Mezhdunarodnaya perspektiva vliyaniya globalnogo finansovogo krizisa na rynke zhilya [An international perspective on the impact of the global financial crisis on housing markets]. Real estate: economics, management. (1). 20-24. (in Russian).

Guseva A.S., Akhtyamov I.I., Akhtyamova R.Kh. (2021). Sistema zhilyh moduley na kryshakh s komfortnym rasprostraneniem dnevnogo sveta kak effektivnyy metod renovatsii massovogo zhil [A system of residential modules on roofs with a comfortable distribution of daylight as an effective method of renovation of mass housing]. News of the Kazan State University of Architecture and Engineering. (2). 137–146. (in Russian).

Ibadlaeva E.S. (2019). Sostoyanie i perspektivy razvitiya rynka ipotechnogo kreditovaniya v Rossii [The condition and perspectives of development of mortgage lending in Russia]. Journal of Economics, Entrepreneurship and Law. (1). 67-77. (in Russian). doi: 10.18334/epp.9.1.40614.

Karminskiy A.M., Lozinskaya A.M., Ozhegov E.M. (2016). Metody otsenka poter kreditora pri ipotechnom zhilishchnom kreditovanii [Estimation methods of creditor's loss in residential mortgage lending]. The HSE Economic Journal. (1). 9-51. (in Russian). doi: 10.18334/grfi.3.1.2192.

Korosteleva T.S. (2020). Novye podkhody k issledovaniyu regionalnogo ipotechnogo neravenstva na osnove metoda glavnyh komponent [New approaches to the study of regional mortgage inequality on the basis of the principal component analysis]. Russian Journal of Housing Research. (2). 127-152. (in Russian). doi: 10.18334/zhs.7.2.110447.

Kunovac D., Zilic I. (2021). The effect of housing loan subsidies on affordability: Evidence from Croatia J. Hous. Econ. 101808. doi: 10.1016/j.jhe.2021.101808.

Leonova L.B. Zasukhina V.S. (2016). Kriterii dostupnosti zhilya v Rossii [Criteria for affordable housing in Russia]. Economic analysis: theory and practice. (12). 111-124. (in Russian).

Leonova L.B., Alpatova E.S., Leonov R.A. (2016). Dostupnoe zhile: poisk istochnikov finansirovaniya [Affordable housing: finding sources of financing]. Economic analysis: theory and practice. (11(458)). 20-32. (in Russian).

Luong T.M., Scheule H. (2022). Benchmarking forecast approaches for mortgage credit risk for forward periods Eur. J. Oper. Res. (299). 750–767. doi: 10.1016/j.ejor.2021.09.026.

Minetti R., Peng T., Jiang T. (2019). Keeping up with the Zhangs and house price dynamics in China J. Econ. Dyn. Control. (109). 103778. doi: 10.1016/j.jedc.2019.103778.

Orlov A. K., Zaychenko K. V. (2018). Organizatsionno-ekonomicheskie aspekty primeneniya additivnoy tekhnologii pri realizatsii developerskikh proektov v maloetazhnom stroitelstve [Organizational and economic aspects of the application of additive technology in the implementation of development projects in low-rise construction]. Real estate: economics, management. (2). 32-36. (in Russian).

Pechenskaya M.A., Ilyinskiy D.G. (2017). Regionalnye zhilishchnye stroitelnye sberezheniya kak instrument povysheniya dostupnosti zhilya dlya naseleniya [Regional housing construction savings as a tool for improving housing affordability for the population]. Economic and Social Changes: Facts, Trends, Forecast. (6). 192-206. (in Russian). doi: 10.15838/esc.2017.6.54.12.

Pokka E., Avksentiev V. (2021). Factors influencing the concept of shaping the architecture of a modern residential complex News KSUAE. 109–117. doi: 10.52409/20731523.

Salem D., Bakr A., El Sayad Z. (2018). Post-construction stages cost management: Sustainable design approach Alexandria Eng. J. (57). 3429–3435. doi: 10.1016/j.aej.2018.07.014.

Shagiakhmetova E., Borovskikh O., Nizamova A., B.D.K. (2020). Economic assessment of measures to increase the attractiveness of a historical and architectural object on the example of Bolgar Rev. Econ. law Sociol. (14). 63–69.

Shagiakhmetova E., Borovskikh O., Nizamova A., Kazymova T. (2020). Multivariate model of construction project operational efficiency IOP Conf. Ser. Mater. Sci. Eng. (890). doi: 10.1088/1757-899X/890/1/012113.

Shishmakov S.V., Gareev I.F. (2019). Praktika primeneniya indikatornogo analiza rynka pri razrabotke strategii razvitiya zhilishchnogo stroitelstva v Khabarovskom krae [The practice of the indicator market analysis at development of housing construction strategy in Khabarovsk krai]. Russian Journal of Housing Research. (4). 377-402. (in Russian). doi: 10.18334/zhs.6.4.41474.

Sirotkin V. A., Romanova A. E., Skorin A. V. (2020). Faktor demografii v tsenoobrazovanii pervichnogo rynka zhiloy nedvizhimosti [Demographics factor in pricing in the market of new construction of residential real estate]. Zhilischnoe khozyaystvo i kommunalnaya infrastruktura. (1(12)). 98-107. (in Russian).

Starovoytov A.S. (2019). O neobkhodimosti izmeneniya paradigmy massovogo zhilishchnogo stroitelstva. Sovremennye realii i puti resheniya [About the need to change the paradigm of mass housing construction. modern realities and solutions]. Real estate: economics, management. (2). 37-41. (in Russian).

Timofeeva E. E., Ostryakova Yu. E. (2021). Analiz faktorov, vliyayushchikh na dostupnost zhilya v Rossii [Analysis of factors affecting housing affordability in Russia]. Zhilischnoe khozyaystvo i kommunalnaya infrastruktura. (4(19)). 103-111. (in Russian). doi: 10.36622/VSTU.2021.19.4.011.

Tong-yob Nam, Seungjoon Oh (2017). Non-recourse mortgage law and housing speculation Urban Economics & Regional Studies eJournal. 10.2139/ssrn.2316539.

Viktorov M.Yu. (2020). Zhilishchnoe stroitelstvo v sovremennyh usloviyakh tormozheniya ekonomicheskogo rosta [Housing construction in the present-day context of decelerating economic growth]. Vestnik MGSU. (12). 1708-1716. (in Russian). doi: 10.22227/1997-0935.2020.12.1708-1716.

Vlasov D.A., Gabrielov A.O. (2021). Sistema klyuchevyh indikatorov riskov izmeneniya kapitalnyh zatrat investitsionno-stroitelnogo proekta [A system of key indicators enabling the forecasting of changes in the capital costs of a construction project]. Vestnik MGSU. (16(2)). 220-241. (in Russian). doi: 10.22227/1997-0935.2021.2.220-241.

Volkov A. A. (2021). Ipoteka i dostupnost zhilya (na primere Vologodskoy oblasti) [Mortgage and housing affordability (on the example of the Vologda region)]. Russian Journal of Housing Research. (2). 213-228. (in Russian). doi: 10.18334/zhs.8.2.112245.

Zagidullina G.M., Mustafina L.R. (2015). Realizatsiya antikrizisnoy politiki v zhilishchnom stroitelstve [Implementation of anti-crisis policy in housing construction]. News of the Kazan State University of Architecture and Engineering. (2(32)). 320-329. (in Russian).

Zawistowski J., Kulejewski J. (2018). Influence of the contractor’s payment method on the economic effectiveness of the construction project from the contractor’s point of view Open Eng. (8). 562–570. doi: 10.1515/eng-2018-0055.