Макроэкономические и внутренние корпоративные факторы дифференциации стоимости фирмы в сделках, осуществляемых с использованием LBO

Ильин А.П.1, Левитская Е.Н.1

1 Московский государственный институт международных отношений МИД России, Россия, Москва

Скачать PDF | Загрузок: 38

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 3 (Март 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45600404

Аннотация:

Выкуп фирмы с использованием заемного финансирования leveraged buyout – LBO сделка) является особым типом сделки слияния/поглощения. В отличие от классического поглощения, в сделке LBO участвуют три независимых организации, сделка растянута во времени до момента погашения задолженности, а выкупленное корпоративное имущество находится в залоге. В данном исследовании показано, что на макроэкономическом уровне статистически значимыми факторами LBO являются темп экономического роста и ставка процента, а на уровне отдельной корпорации вероятность LBO зависит от финансовых результатов (в частности, EBIT). Кроме того, статистически значимое влияние на совокупный объем сделок зависит от производительности факторов и ВВП. Основным результатом является обоснование институциональной обусловленности решений об осуществлении LBO-сделки. Результаты могут быть полезны специалистам по слияниям и поглощениям для прогнозирования источника финансирования сделки.

Ключевые слова: слияния и поглощений, LBO, левереджированный выкуп, капитализация, эконометрическое моделирование, дисперсионный анализ

JEL-классификация: G32, G34, G38

Введение

Количество LBO-сделок по странам распределено крайне неоднородно. Из более чем 2,2 тысяч сделок слияния/поглощения с заемным финансированием по итогам 2018 года только 400 сделок произошли в развивающихся странах, по совокупной стоимости разрыв намного больше: около 440 миллиардов совокупной стоимости LBO в развивающихся странах в 2018 году и не менее 3 триллионов – в развитых странах [2]. Распределение концентрированно, и существенная доля сделок как по количеству, так и по стоимости приходится на США. Этот факт создает определенные проблемы при межстрановом анализе: при некорректном выборе показателя в любой эконометрической модели возникнет встроенная гетероскедастичность.

Поскольку большинство сделок происходят в развитых странах, отбрасывание из модели всех данных по развивающимся странам приводит к потере небольшого количества информации, при этом модель в дальнейшем может быть применена только для анализа LBO в развитых странах. Таков, к примеру, подход, использованный [10] (Precup, 2017) в работе Прекап M., посвященной рынку слияний и поглощений исключительно в Западной Европе по выборке из 8 стран за 14 лет. По результатам проведенных расчетов, объем LBO-сделок в стране положительно зависит от темпов экономического роста и расходов на НИОКР и отрицательно – от капитализации.

Обзор ранее проведенных эмпирических исследований сделок LBO позволил сформировать список макроэкономических показателей, влияние которых на совокупный объем LBO-сделок подтверждено. В большинстве исследований подтверждено статистически значимое влияние темпов экономического роста, ставки процента и совокупной рыночной капитализации корпораций – резидентов страны.

В некоторых исследованиях статистически значимым фактором LBO-сделок оказывается производительность (TFP – total factor productivity, результат разложения относительно прироста ВВП на прирост двух основных факторов и остаточную компоненту в соответствии с моделью экономического роста Солоу) [13] (Solow, 1956). Подтверждается статистическая значимость совокупных расходов на исследования и разработки, а также коррупции, причем наиболее неожиданным результатом является тот факт, что влияние коррупции оказывается положительным [10]. Среди факторов, характеризующих корпорацию как потенциальный объект для LBO-сделки, статистическая значимость подтверждается для финансового потока.

Стандартным подходом в подобных исследованиях является использование межстранового анализа LBO-сделок на основе эконометрической модели. Подобный подход используется в десятках различных работ: Блэк и Гилсон (1998), Гомперс и Лернер (1998), Джанг и Велс (2000), Ромейн и Ла Поттер (2004), Феликс и др. (2007), Бермот и Колавессио (2014) [10] (Precup, 2017). В качестве зависимой переменной используется либо совокупный объем LBO-сделок, либо процентное соотношение совокупного объема к ВВП [1] (Aldatmaz, Brown, Demirguc-Kunt, 2020). Вероятная причина такого подхода заключается в доступности данных – доля сделок-выкупов в ВВП страны – наиболее доступная информация об LBO на уровне стран, регулярно публикуется для стран Европы, для США и Канады (по прочим регионам мира группировка на уровне выше страны).

Результаты исследований факторов LBO-сделок не всегда подтверждают друг друга, наблюдается расхождение в списке статистически значимых факторов и в знаках отдельных регрессоров [12] (Renneboog, Vansteenkiste, 2017). Возможное объяснение заключается в том, что рассматриваемые в эмпирических работах уравнения регрессии являются результатом умозрительных рассуждений, а не верификацией теоретической модели осуществления LBO-сделки.

Цель данной статьи – идентификация факторов, которые оказывают влияние на принятие решение в пользу LBO в рамках сделки слияния/поглощения. Факторы рассматриваются как в межстрановом разрезе, так и с точностью до сделки. Научная новизна работы сводится к следующим пунктам:

1. Методами дисперсионного анализа обнаружены скрытые статистически значимые связи в структуре сделок LBO.

2. Построена межстрановая регрессионная модель объема LBO-сделок и доли LBO-сделок в общем объеме слияний и поглощений.

Анализ сделки LBO c точки зрения теории финансов

Наибольшим препятствием на пути осуществления сделки LBO является кредит на большую сумму под залог корпоративного имущества, который может оказаться для банка чрезмерно рискованной операцией [7] (Kaplan, Stromberg, 2009). Допустим, неизвестная справедливая стоимость оцениваемого корпоративного имущества равна сумме детерминированной и стохастической компоненты, квалифицированный оценщик способен определить детерминированную компоненту и построить несмещенную оценку справедливой стоимости:

![]() ,

,

где V – истинная

справедливая стоимость, V0 – оценка, которую

способен определить оценщик, ![]() – нормально распределенная случайная величина с нулевым

математическим ожиданием. Банк согласен выдать кредит на сумму с требованием,

согласно которому величина кредита не превышает стоимости залогового имущества:

– нормально распределенная случайная величина с нулевым

математическим ожиданием. Банк согласен выдать кредит на сумму с требованием,

согласно которому величина кредита не превышает стоимости залогового имущества:

![]() .

.

С другой стороны, полученная покупателем корпоративного имущества сумма S должна быть достаточна для того, чтобы заключить сделку, сумма которой, в свою очередь, определяется в процессе переговоров между корпорацией-целью и покупателями. При условии, если все оценщики способны формировать несмещенную оценку стоимости корпоративного имущества, продавцы также будут знать величину V и согласятся продать активы по ставке не ниже

![]()

Нетрудно заметить, что при такой схеме взаимодействия сумма, выдаваемая банком, не может превысить цену, которую потребуют владельцы продаваемой корпорации. В результате сделка может быть либо осуществлена при частичном долговом финансировании, либо же в основе сделки лежит разная оценки ценности участниками сделки. Поскольку подобные сделки (в том числе со 100%-ным финансированием за счет долга) объективно существуют, ситуации, при которых оценка активов продавцов и покупателей различается, возможны. В таком случае приведенное выше неравенство на практике оказывается системой из двух неравенств, в которых величины P (цена покупки) и S (величина кредита) объективны и известны всем участникам, однако оценка стоимости может различаться:

– для владельцев продаваемой корпорации:

![]() ;

;

– для банка, который предоставляет кредит под залог имущества корпорации:

![]() ;

;

– и для инвестора, который осуществляет сделку LBO:

![]() .

.

Открытым остается вопрос о том, кто оценивает являющееся объектом сделки имущество выше: банк или инвестор. С одной стороны, банк ограничен применяемым в такого рода сделках соотношением между стоимостью залогового имущества и величиной выданного под залог кредита. С другой стороны, инвесторы-покупатели оценивают не непосредственно имущество корпорации как объект залога и будущей возможной реализации, а результат взаимодействия своих навыков/знаний/опыта или иных специфических активов с имуществом корпорации [6, 11] (Kaplan, 1991; Rappaport, 1990). За счет синергетических эффектов эта стоимость может оказаться выше всех имеющихся текущих оценок имущества. Таким образом, наиболее вероятным соотношением является неравенство следующего вида:

![]() .

.

В таких условиях у продавцов имеется стимул к продаже актива с премией сверх его оценочной стоимости, покупатель рассчитывает получить прибыль, несмотря на то, что сверх отданной стоимости актива придется заплатить банковские проценты, а банк в случае дефолта по кредиту может рассчитывать на получение залога стоимостью Vb, что превышает сумму ранее выданного кредита.

Главные процессы, предшествующие осуществлению LBO-сделки, – это оценка стоимости и оценка рисков. Теоретически объем и число сделок, а также доля LBO должны зависеть от тех же факторов, от которых зависит оценка будущей капитализации корпорации: ставка процента, экономический рост, показатели отраслевого спроса [12] (Renneboog, Vansteenkiste, 2017). С другой стороны, решение о сделке является результатом неравенства в оценках капитализации, а значит, важными могут оказаться любые факторы, способствующие росту различий в оценке. Среди таких факторов: налоговые режимы [6] (Kaplan, 1991), чистый финансовый поток корпорации [9] (Opler Tim, Sheridan Titman, 1993), структура собственности [4] (Cohn, Mills, Towery, 2014). Проблема заключается в том, что первая группа факторов характеризует страну, вторая – отдельно взятую корпорацию, что затрудняет одновременное тестирование гипотезы о наличии статистически значимого влияния для обеих групп факторов. Однако макроэкономические и корпоративные факторы могут быть оценены отдельно друг от друга различными статистическими методами.

Эмпирический анализ факторов, оказывающих влияние на LBO-сделки

Принципиальный вопрос заключается в том, можно ли оценить теоретические неравенства, построенные в предыдущем разделе, в зависимости от различных факторов. Стороннему наблюдателю доступно ограниченное количество данных о планируемой или уже состоявшейся сделке, из финансовых данных – только отчетность корпорации – цели, котировки акций корпорации, цели в различные моменты времени (момент объявления о сделке, момент сделки и т.д. – важные моменты для применения Event study). Те цифры, на которые опирались участники сделки в процессе принятия решений, границы принятия решений о сделке – все эти величины остаются недоступными.

В наиболее подробных общедоступных базах данных по сделкам слияния/поглощений с формой финансирования LBO данные доступны с точностью до сделки и включают с возможными пробелами следующий список:

1. Дата сделки.

2. Страна, отдельно для продавца и покупателя.

3. Стоимость сделки (не всегда, для многих случаев эта информация является закрытой).

4. Финансовые показатели корпорации-цели.

Очень вероятно, что такого объема данных будет недостаточно для построения модели, объектом исследования которой будет сделка, поскольку общее количество сделок, по которым есть полный или почти полный объем информации, окажется недостаточным для того, чтобы получить состоятельные результаты. Необходимо либо применять методы, нечувствительные к количеству данных и позволяющие адекватно использовать данные с пропусками, либо использовать агрегацию данных, по результатам которой объектом исследования станет, к примеру, не отдельная сделка, а страна в целом со всем внутренним рынком слияний и поглощений, включая сделки LBO.

Применение межстрановых эконометрических моделей позволяет оценить эффект от тех показателей, которые регулярно измеряются для различных стран, к примеру, по информации из базы данных Всемирного банка. В общем виде подобная модель может быть описана следующим образом:

![]()

где ![]() –

набор переменных, относительно которых проверяется влияние на сделки с заемным

финансированием, причем в число

–

набор переменных, относительно которых проверяется влияние на сделки с заемным

финансированием, причем в число ![]() могут войти и контрольные

переменные;

могут войти и контрольные

переменные; ![]() – эффекты отдельных стран

(фиксированные либо случайные);

– эффекты отдельных стран

(фиксированные либо случайные); ![]() –

эффекты отдельных лет, межвременные связи, тренды и другие возможные

последствия использования данных за разные моменты времени (также фиксированные

или случайные).

–

эффекты отдельных лет, межвременные связи, тренды и другие возможные

последствия использования данных за разные моменты времени (также фиксированные

или случайные).

В данном исследовании рассматривается выборка из 23 европейских стран, а также США, Канады и Японии. Выборка охватывает период с 2014 по 2019 год включительно, итого 6 лет и 26 стран. При оценивании всех моделей используется панельная структура данных. В качестве результирующего показателя выбраны две переменные, модели с различными результирующими показателями строятся независимо друг от друга. Первая переменная относительная – доля суммарной стоимости всех сделок LBO в стране в течение года в ВВП, засчитываются только совершенные сделки. Вторая переменная – абсолютная, стоимостная оценка всех сделок LBO в стране за год в реальном выражении (в ценах 2010 года).

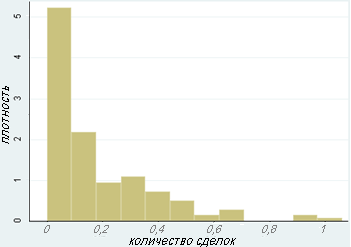

Отметим, что стоимость LBO-сделок суммарно по странам – величина, распределение которой далеко от нормального. На рисунке 1 по горизонтальной оси откладывается совокупная стоимость сделок в отдельно взятой стране за определенный год.

Рисунок 1. Гистограмма распределения стоимости левереджированных сделок

Источник: составлено авторами по данным Mergemarket [20].

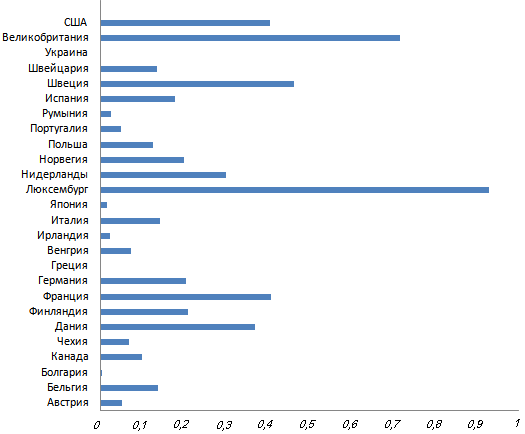

По итогам расчетов нельзя отвергнуть гипотезу о том, что нефинансовые показатели – характеристики уровня развития институтов – влияют на интенсивность LBO-сделок. При этом в модели с относительным показателем значимы только институциональные индексы, а в модели с абсолютным показателем – только макроэкономические переменные. В результате возникает следующая гипотеза: процесс формирования масштабов и структуры рынка слияний и поглощений с точки зрения распределения по типам финансирования происходит независимо. При наличии некоторой фиксированной вероятности того, что сделка будет осуществлена с финансированием за счет займов, количество сделок и их совокупный объем растут вместе с показателями масштаба экономики страны (ВВП, капитализация и другие абсолютные величины). Однако при фиксированном масштабе вероятность/частота сделок LBO как в общем объеме сделок, так и в процентах от ВВП уже не зависит от макроэкономических показателей. Доля сделок LBO в общем объеме сделок слияния/поглощения является институционально обусловленной, высокой долей обладают страны, где созданы идеальные условия для сделки LBO (рис. 2).

Рисунок 2. Доля левереджированных сделок в общем объеме слияний и поглощений

Источник: составлено авторами по данным Bain Report “Private Equity 2020” [2].

Гораздо более скромные результаты получаются по результатам эмпирических расчетов в случае, если объектом исследования является отдельная сделка. В качестве выборки использованы последние 20 000 сделок, произошедших до декабря 2020 года в развитых странах и относящихся к классу «левереджированный выкуп» по совокупности двух критериев: сделка с пользованием заемных средств и сделка-выкуп (buyout). Примерно по четверти сделок доступна стоимость самой сделки, что является особенностью базы данных – в ней отображается информация по всем сделкам, включая те, по которым имеется неполный набор данных. Что касается набора данных, то он ограничен следующими показателями:

1. Дата сделки.

2. Страна, отдельно для продавца и покупателя.

3. Стоимость сделки.

4. Финансовые показатели корпорации-цели.

Подобная структура данных не позволяет применить эконометрические модели в силу большого числа пропущенных наблюдений и наличия отдельных номинальных показателей. Однако методы дисперсионного анализа допустимы и позволяют ответить на ряд вопросов относительно факторов, формирующих стоимость сделки.

Во-первых, по результатам дисперсионного анализа подтверждается статистически значимая разница в средних значениях стоимости одной сделки по странам. При этом наиболее дорогие в среднем сделки происходят в США, что в очередной раз подтверждает факт: именно США являются той страной, где можно эффективно реализовывать выкуп корпоративного имущества в кредит под залог корпоративного имущества, поскольку существуют институты поддержки подобных сделок (крупные банки, оценщики, развитый институт залога). Во-вторых, среди финансовых показателей корпорации-цели единственным статистически значимым показателем оказался показатель EBIT. Вероятная причина заключается в том, что из доступных показателей EBIT ближе всего чистому финансовому потоку FCF, при этому именно FCF является истинным фактором LBO, поскольку финансовый поток может быть напрямую использован для погашения задолженности [1, 9] (Aldatmaz, Brown, Demirguc-Kunt, 2020; Opler Tim, Sheridan Titman, 1993).

Наконец, не удалось обнаружить никакой межвременной зависимости или сезонности, что, вероятно, является следствием протяженности сделки LBO по времени. В отличие от классического слияния/поглощения, которое может быть осуществлено в удачный момент, сделка LBO осуществляется по заранее подготовленному плану и относительно равномерно распределена внутри года. Заметим, что на более длительном промежутке времени количество сделок LBO демонстрирует циклические колебания – так называемые волны LBO [19] (Sukharev, 2007). Таким образом, основная проблема эмпирического анализа LBO на базе выборки сделок – это недостаточное количество известных статистических показателей по сделкам.

Заключение

Основной чертой дифференциации LBO-сделок по странам является высокая концентрация сделок на территории США, при этом эмпирические модели не позволяют идентифицировать факторы, по которым США в контексте сделок с использованием левереджа отличаются от иных развитых стран. Вероятное объяснение заключается в том, что выбор в пользу LBO вместо классического слияния/поглощения с немедленной оплатой является не экономически, а институционально обусловленным. С точки зрения факторов, влияющих на стоимость сделки, LBO-сделки не отличаются от рынка слияний/поглощений в среднем, однако выбор именно такой схемы оплаты, протяженной во времени и требующей наличия стабильного финансового потока, возможен только в стране с развитым финансовым рынком, развитыми институтами залога, оценки имущества и банкротства, – только в подобных условиях три участника сделки (покупатель, кредитор и корпорация-цель) могут сформировать оценки выкупаемого имущества, неравенство между которыми делает сделку взаимно выгодной.

Источники:

2. MacArthur H., McKay M., Dessard J. Bain Report “Private Equity 2020”. Bain.com. [Электронный ресурс]. URL: https://www.bain.com/insights/topics/global-private-equity-report (дата обращения: 01.03.2021).

3. Billett M.T., Jiang Z., Lie E. The effect of change-in-control covenants on takeovers: evidence from leveraged buyouts // Journal of Corporate Finance. – 2010. – № 1. – p. 1-15.

4. Cohn J.B., Mills L.F., Towery E.M. The evolution of capital structure and operating performance after leveraged buyouts: Evidence from US corporate tax returns // Journal of Financial Economics. – 2014. – № 2. – p. 469-494.

5. Baker McKenzie, Wilhelm C., McDonell M. Global LBO Guide. Bakermckenzie.com. [Электронный ресурс]. URL: https://www.bakermckenzie.com/-/media/files/insight/publications/global-lbo-guide/bk_global_lboguide_rebranded.pdf?la=en (дата обращения: 01.03.2021).

6. Kaplan S.N. The staying power of leveraged buyouts // Journal of Financial Economics. – 1991. – № 2. – p. 287-313. – doi: 10.3386/w3653.

7. Kaplan S.N., Stromberg P. Leveraged buyouts and private equity // Journal of Economic Perspectives. – 2009. – № 1. – p. 121-46. – doi: 10.1257/jep.23.1.121.

8. Mehran H., Peristiani S. Financial visibility and the decision to go private // Review of Financial Studies. – 2010. – № 2. – p. 519-547.

9. Opler Tim, Sheridan Titman The determinants of leveraged buyout activity: Free cash flow vs. financial distress costs // Journal of Finance. – 1993. – № 5. – p. 1985-1999.

10. Precup M. Venture Capital and Leveraged Buyout: What Is the Difference in Eastern Europe-A Cross-Country Panel Data Analysis // Romanian Journal of European Affairs. – 2017. – № 2. – p. 30-55.

11. Rappaport A. The staying power of the public corporation // Harvard Business Review. – 1990. – № 1. – p. 96-104.

12. Renneboog L., Vansteenkiste C. Leveraged Buyouts: A Survey of the Literature // European Corporate Governance Institute (ECGI)-Finance Working Paper. – 2017. – p. 90. – doi: 10.2139/ssrn.2896653.

13. Solow R.M. A contribution to the theory of economic growth // Quarterly journal of economics. – 1956. – № 1. – p. 65-94.

14. Weston J.F., Weaver S.C Mergers & Acquisitions. - New York: McGraw-Hill, 2001. – 93-116 p.

15. Wilson N., Wright M. Private equity, buy-outs, and insolvency risk // Journal of Business, Finance, and Accounting. – 2013. – № 7-8. – p. 949-990.

16. Wright M., Renneboog L., Scholes L., Simons T. Leveraged Buyouts in the U.K. And Continental Europe: Retrospect and Prospect // ECGI - Finance Working Paper. – 2006. – doi: 10.2139/ssrn.918121.

17. Курилова А.А. Сделки Leveraged Buyout, Management Buyout и возможности их применения в России // Глобальные рынки и финансовый инжиниринг. – 2016. – № 3. – c. 195-206. – doi: 10.18334/grfi.3.3.37183 .

18. Рид С., Лажу А. Искусство слияний и поглощений. - Москва: Альпина бизнес букс, 2004.

19. Сухарев О.В. Выкуп с использованием долгового финансирования (LBO) как новый инструмент рынка корпоративного контроля // Вестник РГГУ. Серия: Экономика. Управление. Право. – 2007. – № 11. – c. 251-257.

20. Электронная база данных Mergmarket. [Электронный ресурс]. URL: https://www.mergermarket.com (дата обращения: 17.01.2021).

Страница обновлена: 11.12.2025 в 05:03:45

Download PDF | Downloads: 38

Macroeconomic and internal corporate factors of goodwill differentiation in LBO transactions

Ilyin A.P., Levitskaya E.N.Journal paper

Creative Economy

Volume 15, Number 3 (March 2021)

Abstract:

Leveraged buyout (LBO) is a special type of merger and acquisition transaction. Unlike a classic acquisition, an LBO transaction involves three independent entities. The transaction is extended in time until the debt is repaid; and the purchased corporate property is pledged. At the macroeconomic level, the statistically significant factors of LBO are the rate of economic growth and the interest rate. At the level of an individual corporation, the probability of LBO depends on financial results (in particular, EBIT). In addition, the statistically significant impact on the total volume of transactions depends on the productivity of factors and GDP. The main result is the justification of the institutional conditionality of decisions on the implementation of the LBO transaction. The results can be useful for M&A specialists to predict the source of transaction financing.

Keywords: mergers and acquisitions, LBO, leveraged buyout, capitalization, econometric modeling, analysis of variance

JEL-classification: G32, G34, G38

References:

Aldatmaz S., Brown G. W., Demirguc-Kunt A. Determinants of International Buyout InvestmentsOpenknowledge.wor. Retrieved from https://openknowledge.worldbank.org/bitstream/handle/10986/33483/Determinants-of-International-Buyout-Investments.pdf?sequence=1&isAllowed=y

Baker McKenzie, Wilhelm C., McDonell M. Global LBO GuideBakermckenzie.com. Retrieved March 01, 2021, from https://www.bakermckenzie.com/-/media/files/insight/publications/global-lbo-guide/bk_global_lboguide_rebranded.pdf?la=en

Billett M.T., Jiang Z., Lie E. (2010). The effect of change-in-control covenants on takeovers: evidence from leveraged buyouts Journal of Corporate Finance. 16 (1). 1-15.

Cohn J.B., Mills L.F., Towery E.M. (2014). The evolution of capital structure and operating performance after leveraged buyouts: Evidence from US corporate tax returns Journal of Financial Economics. 111 (2). 469-494.

Kaplan S.N. (1991). The staying power of leveraged buyouts Journal of Financial Economics. 29 (2). 287-313. doi: 10.3386/w3653.

Kaplan S.N., Stromberg P. (2009). Leveraged buyouts and private equity Journal of Economic Perspectives. 23 (1). 121-46. doi: 10.1257/jep.23.1.121.

Kurilova A.A. (2016). Sdelki Leveraged Buyout, Management Buyout i vozmozhnosti ikh primeneniya v Rossii [Transactions Leveraged Buyout, Management Buyout and the possibility of their application in Russia]. Global Markets and Financial Engineering. 3 (3). 195-206. (in Russian). doi: 10.18334/grfi.3.3.37183 .

MacArthur H., McKay M., Dessard J. Bain Report “Private Equity 2020”Bain.com. Retrieved March 01, 2021, from https://www.bain.com/insights/topics/global-private-equity-report

Mehran H., Peristiani S. (2010). Financial visibility and the decision to go private Review of Financial Studies. 23 (2). 519-547.

Opler Tim, Sheridan Titman (1993). The determinants of leveraged buyout activity: Free cash flow vs. financial distress costs Journal of Finance. 48 (5). 1985-1999.

Precup M. (2017). Venture Capital and Leveraged Buyout: What Is the Difference in Eastern Europe-A Cross-Country Panel Data Analysis Romanian Journal of European Affairs. 17 (2). 30-55.

Rappaport A. (1990). The staying power of the public corporation Harvard Business Review. 68 (1). 96-104.

Renneboog L., Vansteenkiste C. (2017). Leveraged Buyouts: A Survey of the Literature European Corporate Governance Institute (ECGI)-Finance Working Paper. 492 90. doi: 10.2139/ssrn.2896653.

Rid S., Lazhu A. (2004). Iskusstvo sliyaniy i pogloshcheniy [The Art of Mergers and Acquisitions] Moscow: Alpina biznes buks. (in Russian).

Solow R.M. (1956). A contribution to the theory of economic growth The quarterly journal of economics. 70 (1). 65-94.

Sukharev O.V. (2007). Vykup s ispolzovaniem dolgovogo finansirovaniya (LBO) kak novyy instrument rynka korporativnogo kontrolya [Redemption with the use of LBO debt financing as a new instrument of the corporate control market]. Herald of the RSUH. Series: economics. management. right. (11). 251-257. (in Russian).

Weston J.F., Weaver S.C (2001). Mergers & Acquisitions New York: McGraw-Hill.

Wilson N., Wright M. (2013). Private equity, buy-outs, and insolvency risk Journal of Business, Finance, & Accounting. 40 (7-8). 949-990.

Wright M., Renneboog L., Scholes L., Simons T. (2006). Leveraged Buyouts in the U.K. And Continental Europe: Retrospect and Prospect SSRN Electronic Journal. 126 doi: 10.2139/ssrn.918121.