Система жилищных строительных сбережений: зарубежный и российский опыт

Мамлеева Э.Р.1, Сазыкина М.Ю.1

1 Институт стратегических исследований Республики Башкортостан, Россия, Уфа

Скачать PDF | Загрузок: 2 | Цитирований: 1

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 4 (Октябрь-декабрь 2020)

Цитировать:

Мамлеева Э.Р., Сазыкина М.Ю. Система жилищных строительных сбережений: зарубежный и российский опыт // Жилищные стратегии. – 2020. – Том 7. – № 4. – С. 395-408. – doi: 10.18334/zhs.7.4.111498.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=45976058

Цитирований: 1 по состоянию на 28.06.2023

Аннотация:

Жилье как основной нефинансовый актив составляет основу благополучия домашних хозяйств, в условиях развития коронавируса приобретая все большее значение. Цели обеспечения повышения доступности жилья домашним хозяйствам и ежегодное наращивание объема жилищного строительства поставлены в национальном проекте «Жилье и городская среда», что обосновывает актуальность исследования. Несмотря на создание в Российской Федерации основ функционирования рынка недвижимости, приобрести жилье с использованием рыночных механизмов на сегодняшний день способен ограниченный круг домашних хозяйств с уровнем доходов выше среднего, даже в условиях субсидирования процентных ставок по ипотечному кредитованию и широкого круга региональных программ стимулирования потребительского спроса на рынке жилья.

Объектом исследования является система жилищных строительных сбережений и возможности ее использования.

Цель исследования – анализ функционирования системы жилищных строительных сбережений за рубежом, в частности, в Германии, а также оценка начального этапа регионального опыта использования механизма строительных сбережений в Республике Башкортостан, введенного в 2017 году на территории региона.

Проведенный анализ функционирования системы жилищных строительных сбережений в Германии показал изменения значений по показателям: количество вкладчиков, объем сбережений системы строительных сберегательных касс, изменения в профессиональной структуре вкладчиков в Германии. Далее были выявлены факторы, ограничивающие развитие системы жилищных строительных сбережений в Республике Башкортостан. Среди ключевых: незначительный круг банков-операторов программы, возможность участия в программе для определенных групп населения.

Полученные выводы были использованы при разработке стратегических документов социально-экономического развития муниципальных образований Республики Башкортостан.

Ключевые слова: строительно-сберегательные кассы, институты коллективных сбережений, финансы домашних хозяйств

Финансирование:

Исследование выполнено при финансовой поддержке РФФИ и Республики Башкортостан в рамках научного проекта № 19-410-020013 «Трансплантация инновационных механизмов вовлечения финансовых ресурсов домашних хозяйств в экономику региона (на примере Республики Башкортостан)»

JEL-классификация: D14, R31, R21, R22

Введение

Жилье как основной нефинансовый актив составляет основу благополучия домашних хозяйств, в условиях развития коронавируса приобретая все большее значение. При этом, несмотря на создание в Российской Федерации основ функционирования рынка недвижимости, приобрести жилье с использованием рыночных механизмов на сегодняшний день способен ограниченный круг домашних хозяйств с уровнем доходов выше среднего. Основными причинами низкого платежеспособного спроса на жилье являются недостаточная доступность долгосрочных ипотечных жилищных кредитов, а также высокий уровень рисков и издержек на этом рынке.

Приобрести жилье с использованием рыночных механизмов на сегодняшний день способен ограниченный круг семей с уровнем доходов выше среднего. Эту ситуацию хорошо отражает показатель уровня жилищной обеспеченности домашних хозяйств – коэффициент доступности (время, за которое семья может накопить средства для приобретения жилья, откладывая все свои доходы, превышающие минимальные средства, расходуемые на удовлетворение первоочередных потребностей) [3] (Kazakov, 2010).

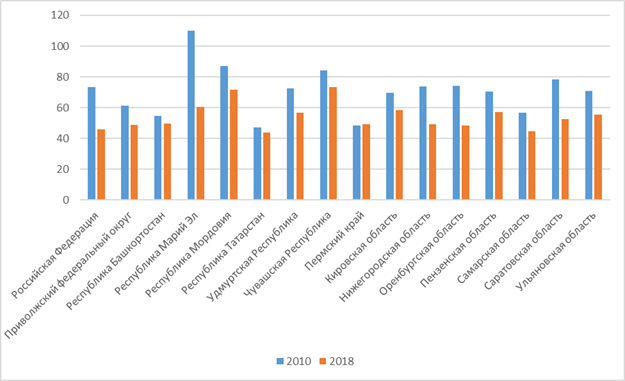

Результаты расчетов коэффициента доступности жилья регионов Приволжского федерального округа представлены на рисунке 1.

Рисунок 1. Результаты оценки доступности жилья в ПФО в 2010–2018 гг.

Источник: составлено авторами.

В результате оценки выявлено, что в целом в России сформировалась позитивная тенденция: коэффициент доступности жилья сократился в 1,5 раза (с 73 лет до 46 лет). Нужно отметить, что если в 2010 году коэффициент доступности в Приволжском федеральном округе составлял 61 год, что менее среднероссийского показателя на 12 лет, то в 2018 году, несмотря на положительную динамику в целом, коэффициент доступности жилья в ПФО выше среднероссийского на 3 года.

Для Республики Башкортостан характерны аналогичные тенденции: за исследуемый период анализируемый показатель сократился на 5 лет, но если в 2010 году коэффициент доступности жилья в Республике Башкортостан был ниже среднероссийского значения в 1,34 раза, то в 2018 году уже среднероссийское значение показателя меньше значения по РБ.

Сократился разброс периода накопления по Приволжскому федеральному округу. Так, в 2010 году он составлял от 110 лет в Республике Марий Эл и 54 лет в Республике Башкортостан, в 2018 году максимальное значение было зафиксировано в Республике Чувашия – 73 года, минимальное значение в Республике Татарстан – 44 года.

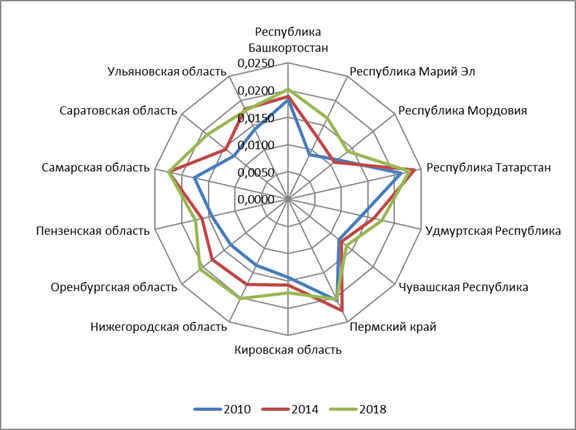

Рассчитаем также степень доступности жилья как показатель, обратный коэффициенту доступности. Рост этого показателя будет означать увеличение доступности жилья в регионе (рис. 2).

Рисунок 2. Динамика степени доступности жилья в регионах Приволжского федерального округа в 2010–2018 гг.

Источник: составлено авторами.

Отметим, что степень доступности жилья выросла в анализируемом периоде во всех регионах Приволжского федерального округа, за исключением Пермского края, Республики Татарстан.

При этом очевидно, что несмотря на рост доступности жилья в регионах, необходимы механизмы жилищного финансирования, которые позволят расширить доступ на рынок жилья домашним хозяйствам с невысокими доходами.

В отечественной практике большое количество исследований посвящено необходимости поиска инструментов и механизмов повышения доступности жилья, однако в основном они сосредоточены на инструментах ипотечного кредитования [16, 17, 19] (Sokolovskaya, 2007; Tarasov, 2012; Favstritskaya, 2006). Не в последнюю очередь это связано с тем, что в начале 2000-х годов было принято решение о расширении деятельности института развития ипотеки – «Агентства по ипотечному жилищному кредитованию», созданного еще в 1997 году. Таким образом, базовой моделью жилищного финансирования в России стала двухуровневая модель ипотечного кредитования, широко используемая в США, Великобритании и в некоторых других странах.

Однако отметим, что определенная часть отечественных исследований в этой области были посвящены поискам альтернативных механизмов жилищного финансирования, в том числе в таких активных регионах, как Республика Татарстан. Так, уже в 2009–2015 гг. вышел ряд публикаций, в которых авторы изучали возможности имплантации института закрытых паевых инвестиционных фондов недвижимости в финансировании жилищного строительства в Республике Татарстан [20] (Fayzullin, Gareev, 2009), а также механизма накопительно-кооперативной системы в региональной практике [1, 14, 18, 21] (Gareev, 2015; Pridvizhkin, 2006; Turgel, Pridvizhkin, 2006; Fayzullin, Gareev, 2009).

Также в качестве дополнительного механизма финансирования инвестиций на рынке жилья рассматривался лизинг жилья, однако отмечалось, что данный механизм будет доступен не всем группам населения [4, 10, 15] (Kalugin, Korolkova, 2015; Ovsyannikova, Salagor, 2013; Salagor, 2013).

В некоторых исследованиях находили отражение недостатки двухуровневой модели ипотечного кредитования. Так, Клевцов В.В. отмечал, что в рыночном пространстве регионов России присутствуют элементы как немецкой, так и американской системы жилищного кредитования и, значит, могут функционировать в экономике страны одновременно, дополняя друг друга [5] (Klevtsov, 2010).

Следует обратить внимание на тот факт, что о возможностях адаптации мирового опыта жилищного финансирования к российским реалиям обращались такие экономисты, как Пастухова Н.С., Рогожина Н.Н., Гарипова З.Л., Корнев В.С., Лактионов А.Н., Меркулов В.В., Минц В.М. [2, 6–9, 11] (Garipova, 2004; Kornev, 2003; Laktionov, 2015; Merkulov, 2013; Mints, 2012). Непосредственно становлению и функционированию институтов коллективных сбережений посвящено значительное число работ академика Полтеровича В.М. с соавторами [12, 13, 22] (Polterovich, Starkov, 2007; Polterovich, Starkov, 2010). Этот механизм используется в некоторых субъектах РФ, в том числе и в нашем регионе.

Методика исследования

В качестве методов исследования были использованы методы сравнения, синтеза и анализа, а также приемы графического представления данных. Эмпирическую базу исследования составили данные Росстата, Башкортостанстата, ассоциации сберегательных касс Германии. Анализ достоверных статистических показателей позволил получить адекватные результаты исследования и сформулировать обоснованные выводы.

Результаты исследования

Рассмотрим зарубежный опыт привлечения финансовых ресурсов домашних хозяйств на рынок жилья с использованием механизма «строительно-сберегательных касс», а также опыт Республики Башкортостан по функционированию системы жилищных строительных сбережений на рынке жилья региона.

Особенностями системы жилищных строительных сбережений являются:

· возможность накопления денежных средств для домашних хозяйств на специальном накопительном счете в банке с получением «премии от государства» в размере до 30% от вклада;

· условия накопления приемлемы для большинства домашних хозяйств;

· система является замкнутой, и именно долгосрочные накопления домашних хозяйств служат источником выдаваемых кредитов;

· домашние хозяйства, включающиеся в систему сбережений, формируют свой финансовый профиль в кредитном институте, который может наблюдать за финансовой дисциплиной вкладчика 4–6 лет (срок накопления первоначального взноса).

Проанализируем ключевые показатели развития немецких строительно-сберегательных касс в 2007–2019 гг.

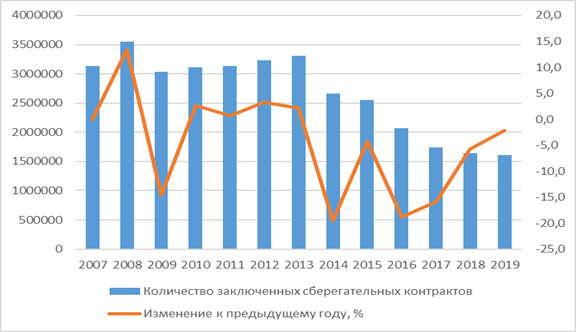

Динамика количества заключенных контрактов представлена на рисунке 3.

Рисунок 3. Количество заключенных сберегательных контрактов в системе строительных сберегательных касс в Германии в 2007–2019 гг.

Источник: [23].

Как следует из рисунка 3, количество ежегодных заключенных контрактов в системе строительно-сберегательных касс является значительным, однако в 2008–2009 гг. наблюдается снижение их числа. В 2010–2013 гг. количество заключенных контрактов, как и сумма сберегательных контрактов, показывало прирост (рис. 4). С 2014 года количество заключенных контрактов ежегодно снижается. При снижении процентных ставок банковские кредиты становятся выгоднее, чем займы в строительных сберегательных кассах, что и наблюдается с 2014 года [23]. Однако в Германии банки имеют право изменить ставку по кредиту в долгосрочном периоде (через 10 лет), в то время как в строительных сберегательных кассах ставки фиксированы и риск их изменения отсутствует.

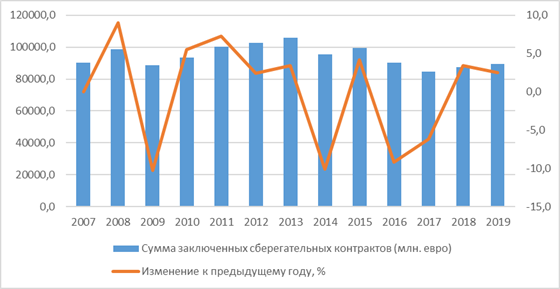

Рисунок 4. Сумма заключенных сберегательных контрактов в системе строительных сберегательных касс в Германии в 2007–2019 гг.

Источник: [23].

Показатель суммы сберегательных контрактов при этом имеет разнонаправленную динамику: в 2009, 2014 и 2016 гг. – снижение к предыдущему году, в 2010–2013 гг., 2015 и 2018–2019 гг. – рост к предыдущему периоду (рис. 4).

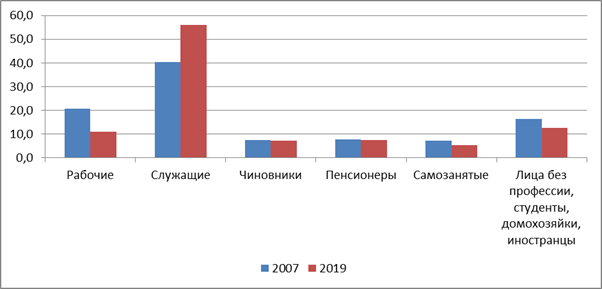

Важно отметить также, что строительные сберегательные кассы выдвигают к заемщикам менее жесткие требования, чем банки. Это касается и уровня дохода, и возраста, и социального положения клиентов. Благодаря инструментам государственной поддержки вклады в ССК привлекают домашние хозяйства с невысокими доходами. Рассмотрим изменение профессиональной структуры новых вкладчиков в строительных сберегательных кассах в 2007 и 2019 гг. (рис. 5).

Рисунок 5. Профессиональные группы новых участников системы строительных сбережений в 2007 и 2019 гг., %

Источник: [23].

Очевидно, что произошло изменение структуры новых вкладчиков: доля рабочих сократилась в исследуемом периоде вдвое: с 20,6% до 10,9%, также наблюдается сокращение доли такой категории вкладчиков, как «лица без профессии, студенты, домохозяйки, иностранцы» с 16,3% в 2007 году до 12,6% в 2019 году. Доля служащих, наоборот, выросла с 40,5% до 56,1%. Такие разнонаправленные тенденции можно объяснить, с одной стороны, использованием определенной части потенциальных вкладчиков ССК других инструментов жилищного финансирования, в частности ипотечного кредитования. С другой стороны, ростом неопределенности в сфере труда и занятости, получения доходов для тех групп потенциальных вкладчиков, чья доля сократилась.

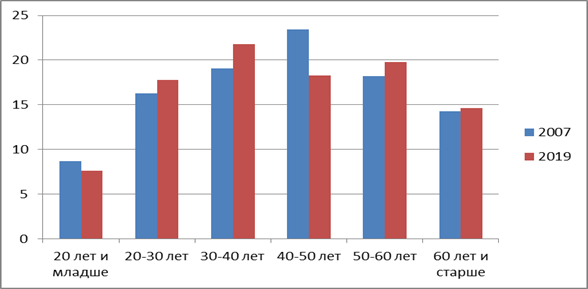

Возрастная структура вкладчиков в строительные сберегательные кассы представлена на рисунке 6.

Рисунок 6. Возрастная структура вкладчиков в 2007 и 2019 гг.

Источник: [23].

По возрастной структуре вкладчиков в 2007 и 2019 гг. значительных изменений не произошло, наибольшая доля вкладчиков сосредоточена в группах 30–40 и 40–50 лет, что соответствует жизненному циклу домашнего хозяйства, когда после получения образования, профессионального опыта, достижения определенного уровня дохода, создания семьи домашние хозяйства принимают решения о приобретении недвижимости.

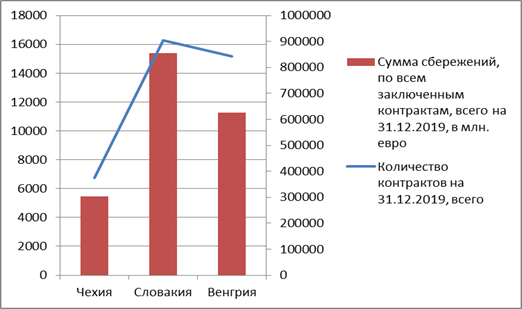

Система жилищных накоплений широко распространена и в других европейских странах: в Австрии, Франции, Швеции, Чехии, Словакии, Венгрии и др.

Рисунок 7. Строительно-сберегательные кассы в европейских странах в 2019 г.

Источник: [23].

В Республике Башкортостан в 2014 году было принято Постановление Правительства Республики Башкортостан № 56 от 14.02.2014 г. «О порядке реализации на территории Республики Башкортостан мероприятий по финансированию жилищного строительства с использованием системы строительных сбережений». Реально функционировать программа начала в 2017 году. Первоначально участниками программы могли стать граждане Российской Федерации, достигшие 18 лет, постоянно проживающие на территории Республики Башкортостан и относящиеся к одной из следующих категорий:

- признанные нуждающимися в жилых помещениях (под нуждающимися в жилых помещениях для целей настоящего Порядка понимаются граждане, признанные нуждающимися в жилых помещениях администрациями муниципальных образований Республики Башкортостан по месту их постоянного жительства по основаниям, указанным в статье 51 Жилищного кодекса Российской Федерации);

- члены молодых семей (под молодой семьей понимается семья, возраст обоих супругов в которой не превышает 35 лет);

- граждане, имеющие одного и более ребенка в возрасте до 18 лет.

В 2019 году ограничения для вступления в программу были сняты, а также увеличено бюджетное финансирование программы: на премии участникам жилстройсбережений выделено 235,6 млн рублей в год.

Система жилстройсбережений выступает одним из основных элементов регионального проекта «Ипотека Республики Башкортостан», принятого в конце 2018 года правительством региона в целях реализации майского Указа Президента России (от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года»), а также национального проекта «Жилье и городская среда» на территории Республики Башкортостан. Именно на систему жилстройсбережений руководство региона делает ставку в решении вопроса обеспечения жильем граждан со средним и ниже среднего уровнем доходов.

За период действия проекта с начала кредитования в 2017 году жилищные условия улучшили почти 1400 домашних хозяйств. В течение последующих пяти лет, к 2024 году, число участников проекта планируется довести с нынешних четырех с небольшим до почти двадцати тысяч. Также к этому сроку стоит задача увеличить до 10% долю кредитов по программе жилстройсбережений в общем объеме выдаваемой в республике ипотеки.

По состоянию на 1 апреля 2019 года на жилищно-строительный рынок республики поступило порядка 2,3 млрд рублей. Доля бюджетных субсидий при этом всего 6,5%, остальное – накопления граждан и средства банков в пропорции 1:3.

Таким образом, проект обеспечивает высокую отдачу от бюджетной поддержки – на 1 рубль из республиканской казны привлечено около 15 рублей средств населения и банков. По прогнозам, в ближайшие три года суммарный объем внебюджетных источников составит 5,5–6,5 млрд рублей.

В конце 2017 года программа жилстройсбережений республики вошла в шорт-лист Всероссийского конкурса АНО «Агентство стратегических инициатив по продвижению новых проектов» в номинации «Развитие человеческого капитала».

Несмотря на положительный опыт функционирования в развитых странах и некоторых субъектах РФ, сберегательные кассы не стали массовым институтом в России, обеспечивающим аккумулирование сбережений домашних хозяйств для приобретения жилья.

Обсуждение

Отметим, что институт жилищных строительных сбережений имеет определенные ограничения. Как мы отмечали ранее, в Германии количество заключенных контрактов ежегодно снижается, что не в последнюю очередь связано со снижением процентных ставок: банковские кредиты становятся выгоднее, чем займы в строительных сберегательных кассах. В России в тех регионах, которые имплантируют этот институт, количество заключенных контрактов растет, однако также выявлены факторы, ограничивающие развитие системы жилищных строительных сбережений в Республике Башкортостан. Такие как незначительный круг банков – операторов программы, возможность участия в программе для определенных групп населения, ограниченность регионов в финансовых ресурсах, которые можно направить на «государственные премии».

Заключение

Опыт зарубежных стран, а также наработанный в других регионах и Башкортостане опыт свидетельствует о том, что система жилищных сбережений – эффективный способ обеспечить жильем граждан с невысоким доходом, который обладает высоким потенциалом для тиражирования на федеральном уровне.

Источники:

2. Гарипова З.Л. Институциональный анализ рынка жилищного кредитования // Вестник Саратовского государственного технического университета. Серия: Экономические науки. – 2004. – c. 122-130.

3. Казаков В.Н. Доступность жилья и уровень жилищной обеспеченности населения: межрегиональный анализ // Известия санкт-петербургского университета экономики и финансов. – 2010. – № 2(62). – c. 101а-105.

4. Калугин В.А., Королькова Д.И. Жилищный лизинг как инструмент обеспечения доступности жилья в Белгородской области // Научные ведомости Белгородского государственного университета. Серия: Экономика. Информатика. – 2015. – № 13(210). – c. 36-42.

5. Клевцов В.В. Особенности двухуровневого строения системы ипотечного жилищного кредитования России // Экономика, статистика и информатика. Вестник УМО. – 2010. – № 1. – c. 38-42.

6. Корнев В.С. Об адаптации мирового опыта жилищного ипотечного кредитования в России // Вестник Финансовой академии. – 2003. – № 1(25). – c. 120-131.

7. Лактионов А.Н. Современные финансово-кредитные инструменты организации финансирования жилищного строительства // Дайджест-финансы. – 2015. – № 6. – c. 42.

8. Меркулов В.В. Мировой опыт ипотечного жилищного кредитования и перспективы его использования в России. - СПб.: Питер, 2013.

9. Минц В.М. Модели ипотечного кредитования и перспективы их применения в России // Банковское дело. – 2012. – № 6. – c. 30-34.

10. Овсянникова Т.Ю., Салагор И.Р. Формирование региональных систем жилищного лизинга на основе развития специализированных финансовых институтов // Вестник Томского государственного университета. Экономика. – 2013. – № 1(21). – c. 102-112.

11. Пастухова Н.С., Рогожина Н.Н. Зарубежный опыт жилищных сберегательных программ. Рекомендации по использованию жилищных сберегательных программ в работе банков. - М.: Фонд «Институт экономики города», 2002. – 52 c.

12. Полтерович В.М., Старков О.Ю. Формирование ипотеки в догоняющих экономиках: проблема трансплантации институтов. - М.: Наука, 2007. – 196 c.

13. Полтерович В.М., Старков О.Ю. Поэтапное формирование массовой ипотеки и рынка жилья. / В кн.: Полтерович В.М. (отв. ред.) Стратегия модернизации российской экономики. - Спб.: Алетейя, 2010.

14. Придвижкин С.В. Эволюция территориальных программ жилищного финансирования // Финансы и кредит. – 2006. – № 24(228). – c. 59-70.

15. Салагор И.Р. Финансовый механизм жилищного лизинга как дополнительный источник финансирования инвестиций на рынке жилья // Финансы и кредит. – 2013. – № 46(574). – c. 56-64.

16. Соколовская Е.Н. Система ипотечного жилищного кредитования как механизм регулирования долгосрочных способов финансирования экономики и ускорения экономического роста страны // Имущественные отношения в Российской Федерации. – 2007. – № 10(73). – c. 27-41.

17. Тарасов В.Л. Анализ факторов, влияющих на динамику развития рынка ипотечного кредитования в Российской Федерации // Вестник Поволжского государственного технологического университета. Серия: Экономика и управление. – 2012. – № 1(14). – c. 26-33.

18. Тургель И.Д., Придвижкин С.В. Система государственного финансирования жилищного строительства: проблемы становления и перспективы развития // Финансы и кредит. – 2006. – № 18(222). – c. 16-26.

19. Фавстрицкая О.С. Жилищная ипотека как инструмент финансирования: оценка современного состояния и перспектив развития в Магаданской области // Вестник Северо-Восточного научного центра ДВО РАН. – 2006. – № 4. – c. 84-94.

20. Файзуллин И.Э., Гареев И.Ф. Использование механизма закрытых паевых инвестиционных фондов недвижимости в финансировании жилищного строительства в Республике Татарстан // Региональная экономика: теория и практика. – 2009. – № 19. – c. 51-55.

21. Файзуллин И.Э., Гареев И.Ф. Специфика деятельности жилищных кооперативов в Республике Татарстан // Региональная экономика: теория и практика. – 2009. – № 22. – c. 36-43.

22. Институты коллективных сбережений под ред. Полтеровича В.М. Mpra. [Электронный ресурс]. URL: https://mpra.ub.uni-muenchen.de/94348/1/MPRA_paper_94348.pdf.

23. Сайт ассоциации сберегательных касс Германии. [Электронный ресурс]. URL: https://www.bausparkassen.de/daten-fakten/geschaeftsberichte (дата обращения: 14.12.2020).

Страница обновлена: 29.10.2024 в 22:38:02

Россия, Уфа

Россия, Уфа